Ondanks Covid houdt hypothecaire kredietverlening stand

5 februari 2021 - 11 min leestijd

Ondanks de coronacrisis en de beperkende maatregelen die in 2020 werden opgelegd, werd nog in ruime mate hypothecair krediet verstrekt.

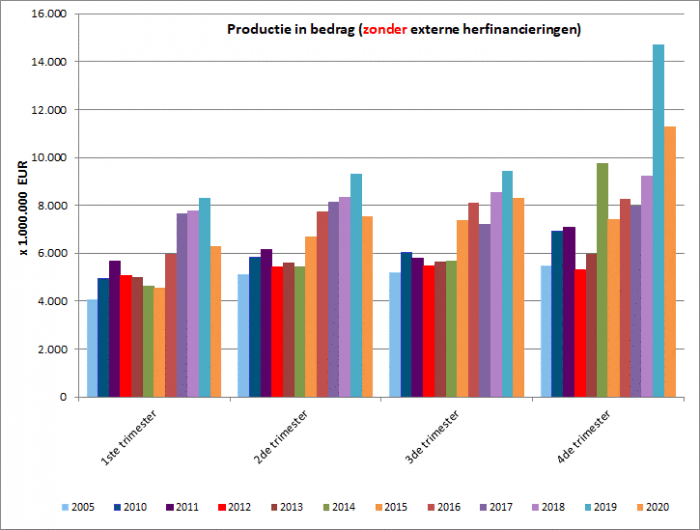

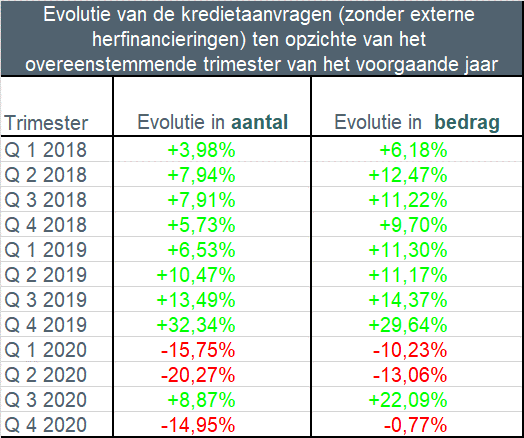

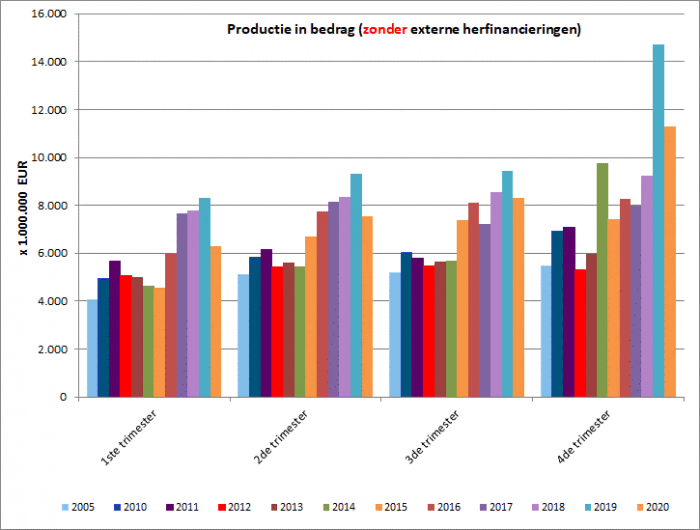

Herfinancieringen buiten beschouwing gelaten, daalde het aantal kredietaanvragen in 2020 weliswaar met ongeveer 11% ten opzichte van 2019, maar het lag wel meer dan 3% hoger dan in 2018. In bedrag was er een daling met nauwelijks 0,6% ten opzichte van 2019, en zelfs een stijging met 16% ten opzichte van 2018.

In 2020 werden, nog steeds herfinancieringen buiten beschouwing gelaten, uiteindelijk bijna 234.000 hypothecaire kredietovereenkomsten afgesloten voor een totaalbedrag van bijna 33,5 miljard EUR. Fors minder dan in 2019, maar dat was dan ook een uitzonderlijk jaar door de nakende afschaffing van de woonbonus in Vlaanderen eind 2019. Vergelijken met dit jaar is dan ook moeilijk. Het voorbije jaar komt echter op ongeveer hetzelfde niveau als 2018, dat destijds ook een recordjaar was.

Vooral in het laatste trimester van 2020 heeft de kredietverlening een inhaalbeweging gemaakt. Er werden meer dan 74.000 kredieten verstrekt (exclusief herfinancieringen) voor een totaal van 11,3 miljard EUR.

Dat blijkt uit de statistieken inzake hypothecair krediet die de Beroepsvereniging van het Krediet (BVK) vandaag heeft gepubliceerd.

De 53 leden van de BVK nemen samen ongeveer 90% van het totaal aantal nieuw verstrekte hypothecaire kredieten (de zogeheten productie) voor hun rekening. Het totale uitstaande bedrag aan hypothecair krediet van de BVK-leden bedraagt eind december 2020 ongeveer 246 miljard EUR.

De coronacrisis heeft een duidelijke impact gehad

De afschaffing van de woonbonus in Vlaanderen eind 2019 en het feit dat heel wat kredietnemers dientengevolge hun financieringsprojecten (aankoop, bouw en renovatie) op het einde van dat jaar vervroegd hadden afgerond om nog met zekerheid van het toen nog geldende gunstige regime van de woonbonus in Vlaanderen te kunnen genieten, leidde tot een uitzonderlijk hoge kredietverlening in 2019 en bijgevolg tot een sterke daling van de kredietverlening in het eerste trimester van 2020.

Ingevolge de daarop volgende coronacrisis en de ermee gepaard gaande regeringsmaatregelen zoals het verbod op niet-essentiële verplaatsingen, sluiting van niet-essentiële sectoren, enz. viel ook in het tweede trimester de hypothecaire kredietverlening fel terug. In het derde trimester herstelde de immobiliënmarkt en de vraag naar hypothecair krediet zich, en die toegenomen vraag kwam vervolgens in het laatste trimester van 2020 volledig tot uiting in de cijfers van de verstrekte kredieten.

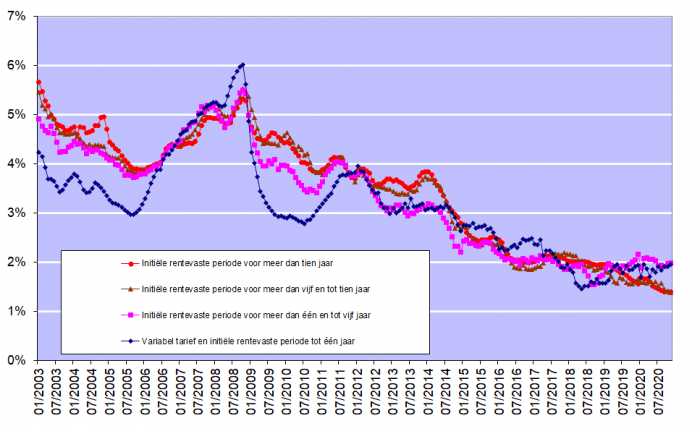

In het voorbije jaar, en dus ook in het laatste trimester, konden kredietnemers voortdurend genieten van de zeer lage rentevoeten voor hypothecaire kredieten. Volgens cijfers gepubliceerd door de Nationale Bank van België bedroegen die in november tussen 1,38% (voor kredieten met een veranderlijke rentevoet en een initiële periode van rentevastheid van meer dan 5 en tot 10 jaar) en 1,98% (voor kredieten met een initiële rentevaste periode van meer dan 1 jaar en minder dan 5 jaar).

"De coronacrisis heeft van het voorbije jaar een bijzonder jaar gemaakt. Maar ondanks alle belemmeringen die dit met zich heeft gebracht, is de kredietsector de consumenten blijven ondersteunen in de realisatie van hun woonprojecten, die net door het vele thuiswerk en de beperking van de contacten zoveel aan belang hebben gewonnen.”

Hieronder vindt u de belangrijkste vaststellingen voor het hele jaar 2020, met tevens speciale focus op het vierde trimester. Aangezien de kredietverlening in 2019 om de hierboven aangehaalde redenen een uitzonderlijk jaar was, zal waar nodig tevens worden vergeleken met het meer “gewone” jaar 2018.

Bij deze cijfers zijn de herfinancieringen buiten beschouwing gelaten.

Met betrekking tot het hele jaar 2020 :

- Het aantal kredietaanvragen (excl. deze voor herfinancieringen) lag in 2020 11% lager ten opzichte van 2019, maar iets meer dan 3% hoger ten opzichte van 2018. Het bedrag van de kredietaanvragen lag nauwelijks 0,6% lager ten opzichte van 2019, en zelfs 16% hoger ten opzichte van 2018. Er werden 368.000 kredietaanvragen ingediend voor een totaalbedrag van bijna 60 miljard EUR.

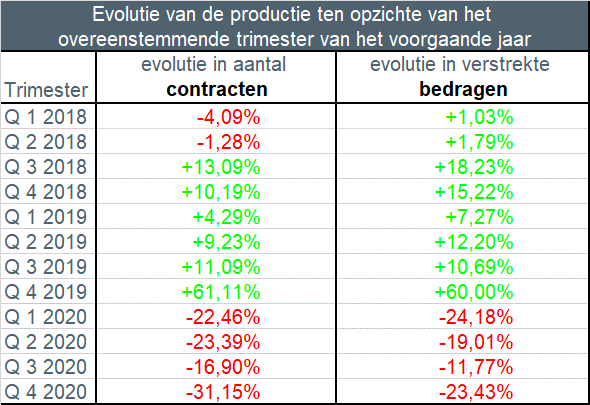

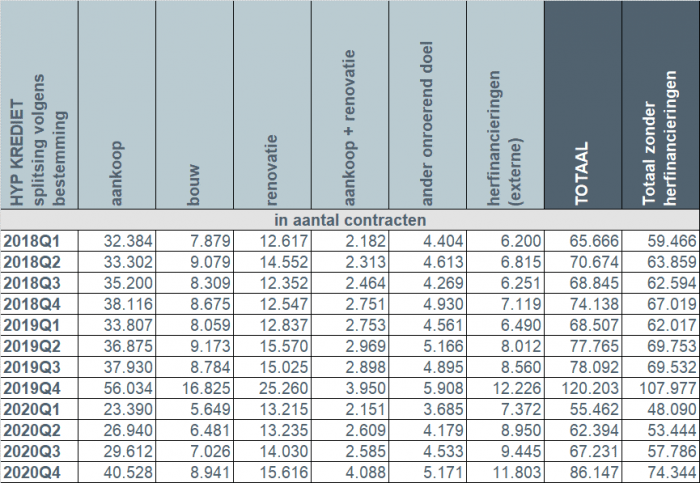

- Er werden in 2020 uiteindelijk bijna 234.000 hypothecaire kredieten (excl. herfinancieringen) verstrekt voor een totaal bedrag van 33,5 miljard EUR. De verstrekte hypothecaire kredieten zijn in 2020 dus in aantal met meer dan 24% gedaald ten opzichte van 2019, maar ten opzichte van 2018 beperkt die daling zich tot iets meer dan 7,5%. Het overeenstemmende bedrag kende een daling met 20% ten opzichte van 2019, maar ten opzichte van 2018 is dit nauwelijks een daling met 1%.

- Ten opzichte van 2019 is er een daling van het aantal verstrekte kredieten over alle doeleinden heen. Die daling is het meest uitgesproken voor de kredieten voor de aankoop van een woning (-44.000, hetzij -27%), de bouwkredieten (-14.750, hetzij -34,5%) en de kredieten voor de renovatie van een woning (-12.600, hetzij -18%). Het aantal kredieten voor aankoop met verbouwing (-1.150, hetzij -9%) en voor andere doeleinden (garage, bouwgrond,...) (-3.000, hetzij -14,5%) kenden een minder scherpe daling.

- Vergeleken met het jaar 2018 is het beeld genuanceerder. De kredieten voor de aankoop van een woning (-18.500, hetzij -13%) en de bouwkredieten (-5.800, hetzij -17%) kennen nog wel een daling, evenals de kredieten voor andere doeleinden (-650, hetzij -3,5%). Maar de renovatiekredieten (+4.000, hetzij +8%) en de kredieten voor aankoop met verbouwing (+1.700, hetzij +18%) kenden een stijging.

- In bedrag is het beeld nog genuanceerder. Vergeleken met 2018 is er slechts een daling met -3,5% voor de kredieten voor de aankoop van een woning en met -6,5% voor de bouwkredieten. Voor de renovatiekredieten is er een stijging met +18% en voor de kredieten voor de aankoop met verbouwing een stijging met zelfs +23%.

- Het aantal externe herfinancieringen (+2.300, hetzij +6,5%) steeg in 2020 als enige ten opzichte van 2019. Er werden in 2020 meer bepaald iets meer dan 37.500 externe herfinancieringen verstrekt voor een totaal bedrag van meer dan 4,8 miljard EUR.

1) Aantal kredietaanvragen in het vierde trimester

Het aantal kredietaanvragen, zonder deze die betrekking hadden op een externe herfinanciering, kende in de loop van het vierde trimester van 2020 een daling met bijna 15% ten opzichte van hetzelfde trimester van vorig jaar. Het onderliggende bedrag van de kredietaanvragen daalde echter nauwelijks met 0,8%.

De daling van het aantal kredietaanvragen was niet uniform. De kredietaanvragen voor de aankoop van een woning (-8.000) daalden met -12,5%, deze voor de bouw van een woning (-3.750) met -23% en deze voor de renovatie van een woning (-7.600) met -28%. Het aantal aanvragen voor kredieten voor de aankoop + renovatie van een woning (+1.355) kende daarentegen een stijging met bijna 24%, evenals het aantal kredietaanvragen voor andere doeleinden (+74, hetzij +1%). Ook het aantal aanvragen voor externe herfinancieringen kende opnieuw een stijging met 6%.

Garage, bouwgrond, …

2) Aantal verstrekte kredieten in het vierde trimester

Vergeleken met het uitzonderlijke vierde trimester van 2019, zijn de verstrekte hypothecaire kredieten in het vierde trimester van 2020 vanzelfsprekend fors in aantal gedaald, met name -23,5% in aantal en -31% in bedrag.

Vergeleken met het uitzonderlijke vierde trimester van 2019, zijn de verstrekte hypothecaire kredieten in het vierde trimester van 2020 vanzelfsprekend fors in aantal gedaald, met name -23,5% in aantal en -31% in bedrag.

3) Evolutie van het aantal kredieten per bestemming

Er werden in het vierde trimester van 2020 iets meer dan 74.000 nieuwe kredieten verstrekt voor een totaalbedrag van ongeveer 11,3 miljard EUR – externe herfinancieringen buiten beschouwing gelaten.

Vergeleken met 2019 is dit vanzelfsprekend een daling. Dit gaat van -28% voor de kredieten voor de aankoop van een woning, -38% voor de renovatiekredieten tot zelfs -47% voor de bouwkredieten.

Vergeleken met het vierde trimester van 2018 daarentegen gaat het om een stijging voor alle bestemmingen : het aantal kredieten voor de aankoop van een woning (+2.412) lag in het vierde trimester van 2020 meer dan 6% hoger dan in het vierde trimester van 2018. Het aantal kredieten voor aankoop met verbouwing (+1.337) kende een stijging met zelfs 48,6%, evenals het aantal renovatiekredieten (+3.069, hetzij +24,5%), terwijl het aantal bouwkredieten (+266) 3% hoger lag. Het aantal kredieten voor andere doeleinden (+241) kende een stijging met bijna 5% ten opzichte van het vierde trimester van 2018.

Daarnaast lag ook in het vierde trimester van 2020 het aantal externe herfinancieringen nog hoog. Er werden meer bepaald 11.800 externe herfinancieringen verstrekt voor een totaal bedrag van 1,5 miljard EUR.

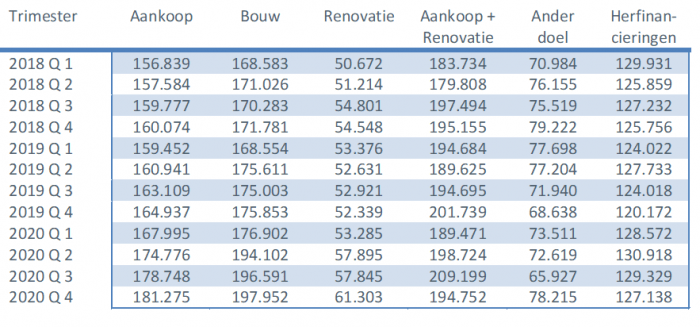

4) Gemiddelde bedrag van een krediet voor de bouw van een woning flirt met de grens van 200.000 EUR

Het gemiddelde bedrag van een krediet voor de bouw van een woning kende in het vierde trimester van 2020 een verdere stijging tot bijna 198.000 EUR. Dit vormt een stijging met bijna 30.000 EUR sinds begin 2018.

Het gemiddelde bedrag van een krediet voor de aankoop van een woning + renovatie is in het vierde trimester gedaald tot het niveau van de vorige jaren, zijnde 195.000 EUR.

Ook het gemiddelde bedrag van een krediet voor de aankoop van een woning bleef in het vierde trimester van 2020 stijgen tot iets meer dan 181.000 EUR. Ook dit is een stijging met 24.000 EUR ten opzichte van begin 2018.

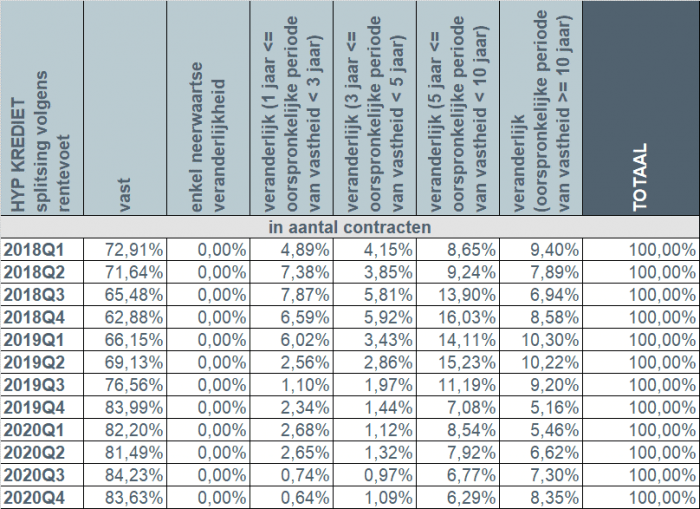

5) Vaste rentevoet blijft de voorkeur wegdragen

In het vierde trimester van 2020 kozen opnieuw meer dan 9 op 10 kredietnemers (92%) voor een vaste rentevoet of een veranderlijke rentevoet met een initiële periode van rentevastheid van minimum 10 jaar. Iets meer dan 7% van de kredietnemers opteerde voor een veranderlijke rentevoet met een initiële periode van rentevastheid tussen 3 en 10 jaar. Het aantal kredietnemers dat voor een jaarlijks veranderlijke rentevoet opteerde viel terug tot nauwelijks 0,6%.

Rekening houdend met de nog steeds zeer lage rentevoeten (zie grafiek hierna) blijft de Belgische consument dus in overgrote mate kiezen voor zekerheid. Het aantal personen dat nog opteert voor een veranderlijke rentevoet blijft laag, zeker wat de jaarlijks veranderlijke rentevoet betreft. Maar ook in geval van een veranderlijke rentevoet wordt de consument door de wetgeving ten zeerste beschermd. Zo kan de veranderlijke rentevoet na aanpassing aan de evolutie van de toepasselijke referte-indexen nooit meer bedragen dan het dubbele van de initiële rentevoet.

Verantwoorde hypothecaire kredietverlening blijft het uitgangspunt

De kredietsector is en blijft zich ervan bewust dat hypothecaire kredietverlening met grote zorg moet gebeuren en dat verantwoorde kredietverlening het absolute uitgangspunt moet blijven. Op dat punt zit de sector op dezelfde lijn als de toezichthouder: de kredietverstrekkers moeten de nodige voorzichtigheid aan de dag leggen om enerzijds maximaal te vermijden dat individuele kredietnemers te omvangrijke leningen zouden aangaan, en anderzijds op termijn de financiële stabiliteit te vrijwaren.