Grote vraag naar hypothecaire kredieten in het derde trimester

29 oktober 2020 - 10 min leestijd

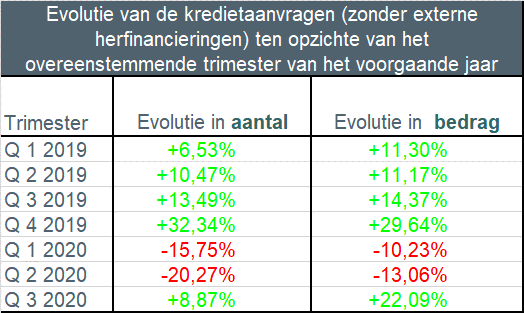

Herfinancieringen buiten beschouwing gelaten, steeg het aantal kredietaanvragen in het derde trimester van 2020 met iets minder dan 9% ten opzichte van het derde trimester van 2019. Ook in bedrag was er een stijging met ongeveer 22%.

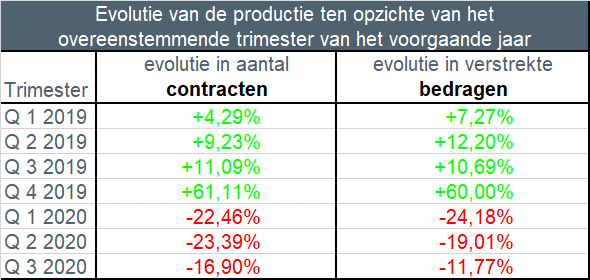

In het derde trimester van 2020 werden er bijna 58.000 hypothecaire kredietovereenkomsten afgesloten voor een totaalbedrag van ongeveer 8,3 miljard EUR (exclusief herfinancieringen).

Maar dit blijft nog altijd een daling van het aantal verstrekte kredietovereenkomsten met ongeveer 17% ten opzichte van het derde trimester van vorig jaar. In bedrag werd er bijna 12% minder krediet verstrekt dan toen.

Het stijgende aantal kredietaanvragen vertaalt zich dit trimester voorlopig nog niet in een stijging van het aantal verstrekte kredieten. Aangezien tussen de ondertekening van het krediet en het verlijden van de kredietakte, bijvoorbeeld in geval van aankoop van een woning, drie tot vier maanden kunnen verlopen, zal dit wellicht pas volgend trimester zichtbaar worden. In september werd alleszins voor het eerst dit jaar weer meer hypothecair krediet verleend dan in dezelfde maand van vorig jaar.

Dat blijkt uit de statistieken inzake hypothecair krediet die de Beroepsvereniging van het Krediet (BVK) vandaag heeft gepubliceerd.

De 54 leden van de BVK nemen samen ongeveer 90% van het totaal aantal nieuw verstrekte hypothecaire kredieten (de zogeheten productie) voor hun rekening. Het totale uitstaande bedrag aan hypothecair krediet van de BVK-leden bedraagt eind september 2020 ongeveer 241 miljard EUR.

De hypothecaire kredietverlening herstelt zich stilaan

Ingevolge de coronacrisis en de ermee gepaard gaande regeringsmaatregelen zoals het verbod op niet-essentiële verplaatsingen, sluiting van niet-essentiële sectoren, enz. viel in het tweede trimester de hypothecaire kredietverlening fel terug. In het derde trimester herstelde de immobiliënmarkt en de vraag naar hypothecair krediet zich, maar deze toegenomen vraag komt voorlopig niet tot uiting in de cijfers van de verstrekte kredieten.

Niettemin lijkt de situatie langzaam te verbeteren. In de maand september werd voor het eerst dit jaar weer meer hypothecair krediet verstrekt dan in dezelfde maand van vorig jaar.

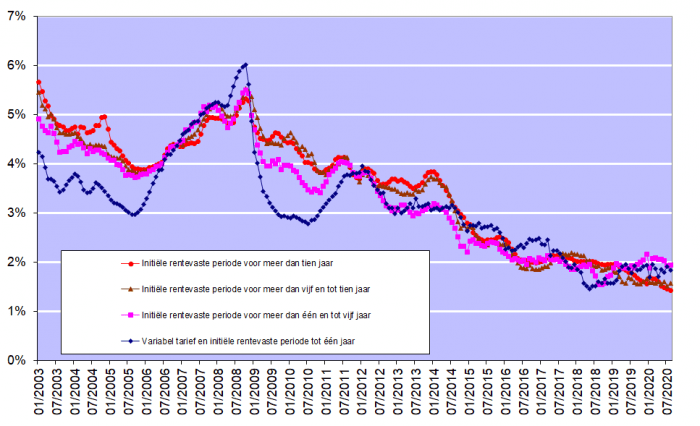

Ook in het voorbije trimester konden kredietnemers genieten van de zeer lage rentevoeten voor hypothecaire kredieten. Volgens cijfers gepubliceerd door de Nationale Bank van België bedroegen die in augustus tussen 1,42 % (voor kredieten met een veranderlijke rentevoet en een initiële periode van rentevastheid van meer dan 10 jaar) en 1,94% (voor kredieten met een initiële rentevaste periode van meer dan 1 jaar en minder dan 5 jaar).

Hieronder vindt u de belangrijkste vaststellingen voor het derde trimester van 2020 in vergelijking met het derde trimester van 2019 (bij deze cijfers zijn de herfinancieringen buiten beschouwing gelaten.)

- Het aantal kredietaanvragen (excl. deze voor herfinancieringen) is in het derde trimester van 2020 gestegen met iets minder dan 9% ten opzichte van het derde trimester van 2019. Het bedrag van de kredietaanvragen steeg eveneens met ongeveer 22%. Er werden zodoende bijna 105.000 kredietaanvragen ingediend voor een totaalbedrag van meer dan 17 miljard EUR.

- De verstrekte hypothecaire kredieten zijn in het derde trimester van 2020 in aantal gedaald met bijna 17% ten opzichte van het derde trimester van vorig jaar. Het overeenstemmende bedrag daalde met bijna 12%. Er werden in totaal bijna 58.000 kredieten verstrekt voor een totaal bedrag van 8,3 miljard EUR (excl. herfinancieringen).

- In de loop van de maand september kon voor het eerst dit jaar een stijging van het verstrekte kredietbedrag ten opzichte van dezelfde maand van vorig jaar genoteerd worden. Die bedroeg ongeveer 1%, maar vormt mogelijks het startpunt voor een verder herstel.

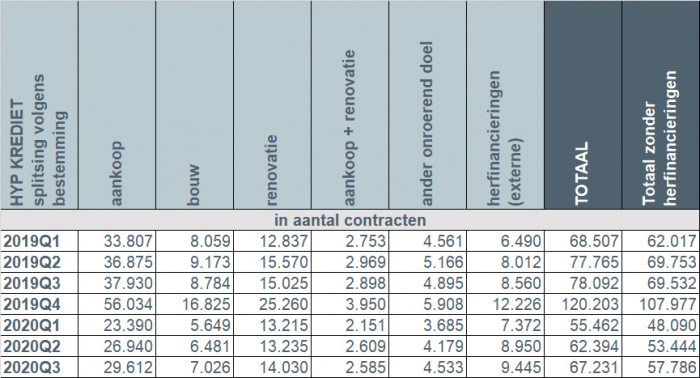

- Het aantal kredieten voor de aankoop van een woning kende in het derde trimester procentueel de sterkste daling, nl. -21,9% of 8.319 kredieten minder dan in het derde trimester van 2019. Het aantal bouwkredieten (-1.758) kende een daling met 20%, terwijl het aantal kredieten voor aankoop met verbouwing (-315) een daling kende met 10,9%. Ook het aantal kredieten voor de renovatie van een woning (-995, hetzij -6,6%), evenals het aantal kredieten voor andere doeleinden (bv. garage, bouwgrond) (-362, hetzij -7,4%) kenden een daling ten opzichte van het derde trimester van 2019.

- Het aantal externe herfinancieringen (+885) bleef ook in het derde trimester van 2020 stijgen met 10,3% ten opzichte van het derde trimester van 2019. Er werden in het derde trimester van 2020 meer bepaald ongeveer 9.500 externe herfinancieringen verstrekt voor meer dan 1,2 miljard EUR.

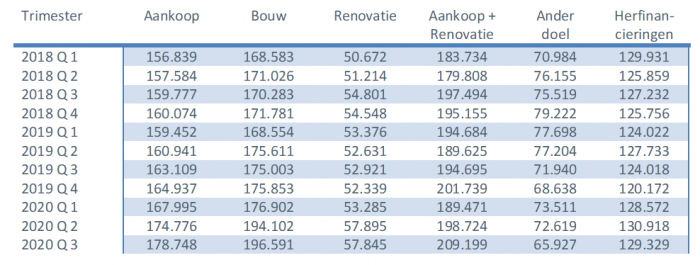

- Het gemiddelde bedrag van de kredieten voor aankoop + verbouwing blijft verder opvallend sterk stijgen en doorbreekt met 209.000 EUR voor het eerst de grens van 200.000 EUR. Het gemiddelde ontleende bedrag voor de aankoop van een woning steeg in het derde trimester van 2020 eveneens tot bijna 179.000 EUR. Het gemiddelde bedrag voor een bouwkrediet bereikte in het derde trimester van 2020 ongeveer 196.500 EUR.

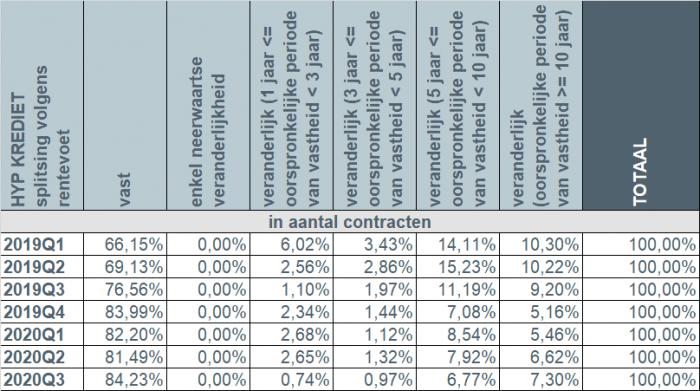

- In het derde trimester van 2020 kozen meer dan 9 van de 10 kredietnemers voor een vaste rentevoet of een veranderlijke rentevoet met een initiële periode van rentevastheid van minimum 10 jaar. In minder dan 1% van de gevallen werd nog geopteerd voor een krediet met een jaarlijks veranderlijke rentevoet.

Aantal kredietaanvragen

Het aantal kredietaanvragen, zonder deze die betrekking hadden op een externe herfinanciering, kende in de loop van het derde trimester van 2020 een stijging met bijna 9% ten opzichte van hetzelfde trimester van vorig jaar. Het onderliggende bedrag van de kredietaanvragen steeg eveneens met meer dan 22%.

Het aantal kredietaanvragen steeg voor alle doeleinden. De kredietaanvragen voor de aankoop van een woning (+5.151) stegen met 9,3%, deze voor de aankoop + renovatie van een woning (+1.432) met bijna 28%. Ook het aantal kredietaanvragen voor de bouw van een woning (+333, hetzij +3%) en voor de renovatie van een woning (+728, hetzij +4%) kenden een stijging, evenals het aantal kredietaanvragen voor andere doeleinden (bv. garage, bouwgrond) (+878, hetzij +14%). Ook het aantal aanvragen voor externe herfinancieringen kende opnieuw een stijging met 25,4%.

Aantal verstrekte kredieten in het derde trimester

In het derde trimester van 2020 daalde het aantal verstrekte kredieten, externe herfinancieringen buiten beschouwing gelaten, met bijna 17% ten opzichte van het derde trimester van 2019. Het overeenstemmende bedrag daalde met bijna 12%.

In de loop van de maand september werd voor het eerst dit jaar weer meer hypothecair krediet verleend dan in dezelfde maand van vorig jaar. Het gaat om een beperkte stijging met 1,2%, maar dit vormt mogelijks het begin van een verdere toename in de komende maanden.

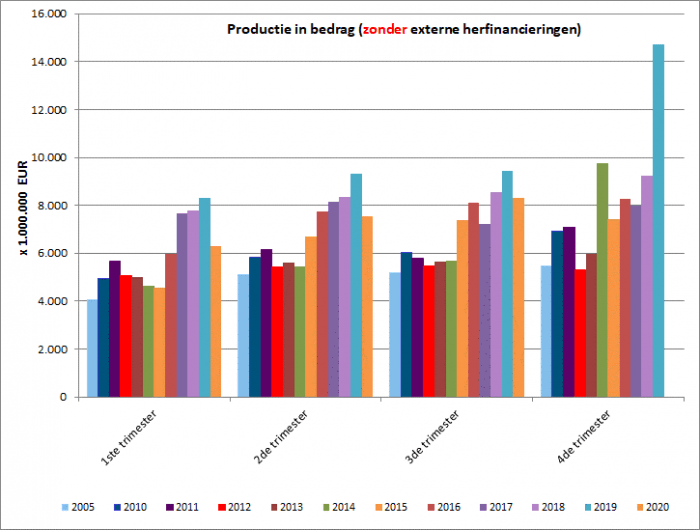

Het totaalbedrag van de in het derde trimester verstrekte kredieten ligt dus weliswaar lager dan in het derde trimester van het absolute topjaar 2019, maar benadert toch het nog steeds erg hoge niveau van het jaar 2018.

Daling van het aantal kredieten voor alle bestemmingen

Er werden in het derde trimester van 2020 iets minder dan 58.000 nieuwe kredieten verstrekt voor een totaalbedrag van ongeveer 8,3 miljard EUR – externe herfinancieringen buiten beschouwing gelaten.

Ten opzichte van het derde trimester van vorig jaar was er een daling waar te nemen voor alle bestemmingen.

Het aantal kredieten voor de aankoop van een woning (-8.319) lag in het derde trimester van 2020 bijna 22% lager dan in het derde trimester van 2019. Het aantal kredieten voor aankoop met verbouwing (-315) kende een daling met 10,9%, terwijl het aantal bouwkredieten (-1.758) 20% lager lag. Het aantal kredieten voor andere doeleinden (-362) kende een daling met 7,4%. Ook het aantal kredieten voor de renovatie van een woning kende een daling, nl. -6,6% of 995 kredieten minder dan in het derde trimester van 2019.

Daarnaast bleef ook in het derde trimester van 2020 het aantal externe herfinancieringen nog als enige een stijging vertonen met 10,3%. Er werden meer bepaald bijna 9.500 externe herfinancieringen verstrekt voor een totaal bedrag van iets meer dan 1,2 miljard EUR.

Gemiddelde bedrag van een krediet voor de aankoop met verbouwing doorbreekt de grens van 200.000 EUR

Het gemiddelde bedrag van een krediet voor de aankoop van een woning + renovatie kende in het derde trimester opnieuw een sterke stijging tot 209.000 EUR. Dit is een stijging met meer dan 25.000 EUR (of 14%) sinds begin 2018.

Ook het gemiddelde bedrag van een krediet voor de aankoop van een woning bleef in het derde trimester van 2020 stijgen tot bijna 179.000 EUR. Ook dit is een stijging met 22.000 EUR ten opzichte van begin 2018.

Het gemiddelde bedrag van een krediet voor de bouw van een woning kende in het derde trimester van 2020 een verdere stijging tot meer dan 196.000 EUR. Ook dit vormt een stijging met meer dan 28.000 EUR sinds begin 2018.

Meer dan 9 op 10 kredietnemers opteren voor een vaste rentevoet

In het derde trimester van 2020 kozen meer dan 9 op 10 kredietnemers (91,5%) voor een vaste rentevoet of een veranderlijke rentevoet met een initiële periode van rentevastheid van minimum 10 jaar. Iets minder dan 8% van de kredietnemers opteerde voor een veranderlijke rentevoet met een initiële periode van rentevastheid tussen 3 en 10 jaar. Het aantal kredietnemers dat voor een jaarlijks veranderlijke rentevoet opteerde viel terug tot nauwelijks 0,7%.

Rekening houdend met de nog steeds zeer lage rentevoeten (zie grafiek hierna) blijft de Belgische consument dus in overgrote mate kiezen voor zekerheid. Het aantal personen dat nog opteert voor een veranderlijke rentevoet is dalend, zeker wat de jaarlijks veranderlijke rentevoet betreft. Maar ook in geval van een veranderlijke rentevoet wordt de consument door de wetgeving ten zeerste beschermd. Zo kan de veranderlijke rentevoet na aanpassing aan de evolutie van de toepasselijke referte-indexen nooit meer bedragen dan het dubbele van de initiële rentevoet.

Verantwoorde hypothecaire kredietverlening blijft het uitgangspunt

De kredietsector is en blijft zich ervan bewust dat hypothecaire kredietverlening met grote zorg moet gebeuren en dat verantwoorde kredietverlening het absolute uitgangspunt moet blijven. Op dat punt zit de sector op dezelfde lijn als de toezichthouder: de kredietverstrekkers moeten de nodige voorzichtigheid aan de dag leggen om enerzijds maximaal te vermijden dat individuele kredietnemers te omvangrijke leningen zouden aangaan, en anderzijds op termijn de financiële stabiliteit te vrijwaren.