Alles over consumentenkrediet

13 min leestijd

Een consumentenkrediet is elk krediet dat in principe wordt aangegaan voor de aankoop van iets anders dan vastgoed. Dit kan bijvoorbeeld de aankoop van een wagen of een huishoudtoestel zijn. Consumentenkrediet is streng geregeld door de wet op consumentenkrediet.

Welke kredietvormen bestaan er?

Er bestaan verschillende vormen van consumtenkrediet:

- Lening op afbetaling: Er wordt een geldsom ter beschikking gesteld voor een niet nader bepaalde dienst of aankoop. Die lening wordt afgesloten voor een bepaalde duur en moet via vaste periodieke (meestal maandelijkse) stortingen terugbetaald worden.

- Verkoop op afbetaling: dient voor de aankoop van een welbepaald goed of het betalen van een concrete dienst. Het geleende bedrag betaal je in meerdere, doorgaans maandelijkse, stortingen terug.

- Financieringshuur of leasing: stelt je in staat om een goed (computer, auto,…) voor een bepaalde duur te huren. Aan het eind van die huurperiode heb je de mogelijkheid het goed aan te kopen voor de prijs die vastgesteld werd bij het sluiten van de overeenkomst.

- Kredietopening: Dit is een financiële reserve die je naar behoefte gebruikt, al dan niet verbonden aan het gebruik van een betaalkaart. De kredietopening kan de vorm aannemen van een “geoorloofde debetstand op een rekening”: een soort kredietopening die verbonden is aan een zichtrekening en je toelaat om “in het rood” te gaan. De interesten van deze kredietopening moeten periodiek terugbetaald worden. Voor de terugbetaling van het kapitaal zijn verschillende formules mogelijk. Er zijn echter wel maximumtermijnen vastgelegd waarbinnen het volledige bedrag terugbetaald moet zijn.

Ongeacht de kredietvorm die je kiest is de maximumtermijn voor terugbetaling wettelijk beperkt naargelang het ontleende bedrag.

Let op, geld lenen kost ook geld.

Krediet mag je nooit zien worden als een bijkomende bron van inkomsten! Op het geleende bedrag moeten namelijk interesten betaald worden. Neem dus nooit een krediet als je niet zeker bent dat je dit zal kunnen terugbetalen.

Wie kan een consumentenkrediet aangaan?

- Elke meerderjarige kan een krediet aanvragen bij een bank of een erkende kredietgever.

- Je moet wel voldoen aan de voorwaarden die door de kredietgever gesteld worden (solvabiliteit, verzekeringen,…)

Wanneer kan je er beroep op doen?

Je kan een consumentenkrediet aangaan voor:

- De aankoop van een goed of een dienst (bv. pc, wagen, meubilair, ...)

- Aankopen die het wooncomfort verhogen en soms zelf besparingen mogelijk maken. (Bv. installatie centrale verwarming, inrichting badkamer, nieuwe keuken, bouw veranda, installatie zonnepanelen…)

- Bij sommige belangrijke of onverwachte gebeurtenissen is het nodig om je budget aan te vullen.

(bv. huwelijk, communie, kapotte wasmachine, belastingaanslag, ongeval, overlijden, …) - Tijdelijke aanvulling van een onevenwicht in het gezinsbudget

Waar afsluiten?

Een consumentenkrediet kan je aangaan bij:

- Kredietgever: Financiële instellingen bieden via hun plaatselijke kantoren of bemiddelaars kredieten aan.

- Kredietbemiddelaars. Deze kunnen we opdelen in 3 categorieën:

- kredietagenten: zijn verbonden aan één financiële instelling en verkopen enkel producten van deze financiële instelling

- kredietmakelaars: bieden producten aan van meerdere financiële instellingen

- verkopers: sommige winkels bieden de mogelijkheid om hun producten of diensten op krediet aan te kopen (bv. meubelzaken, elektrozaken,...) Dit gebeurt altijd in naam en voor rekening van een financiële instelling. De verkoper is gemachtigd door een financiële instelling om als kredietbemiddelaar op te treden.

Hoe verschillende kredietaanbiedingen vergelijken?

Wettelijk moet een kredietverlener je alle informatie meedelen die op het standaardformulier “genormaliseerde Europese informatie inzake consumentenkrediet” (“SECCI”) staat. Daar staan de financiële gegevens van het voorgestelde krediet op: o.a. het bedrag, de looptijd, het jaarlijks kostenpercentage (JKP) en de terugbetalingsmodaliteiten.

Een goede raad: vraag dit formulier aan bij verschillende kredietgevers en vergelijk deze alvorens een kredietovereenkomst af te sluiten.

Gids

Febelfin heeft een brochure gemaakt om, in enkele rubrieken, je aandacht te vestigen op de belangrijkste kenmerken van het consumentenkrediet en, vooral, om je te wijzen op enkele voorzichtigheidsregels bij het aangaan van een krediet.

Jaarlijks kostenpercentage (JKP)

Het consumentenkrediet is een dienst waarvoor betaald moet worden.

Met het oog op de bescherming van de consument en een grotere transparantie van de markt, is in de wet een eenvormige methode vastgelegd voor de berekening van de kostprijs van alle vormen van consumentenkrediet : het JKP of het jaarlijks kostenpercentage.

Dit kostenpercentage heeft als voordeel dat een vergelijking kan worden gemaakt tussen alle financiële instellingen die een zelfde krediet aanbieden. Het is dus een erg nuttig middel om de reële kosten van verschillende kredieten met elkaar te vergelijken. In het kostenpercentage wordt rekening gehouden met alle bijzonderheden van het krediet : de snelheid waarmee het kapitaal wordt terugbetaald, de betaling van de interesten en de berekening van de eventuele kosten verbonden aan de toekenning en/of het beheer van het krediet (bijvoorbeeld de dossierkosten). Er kan dus geen sprake zijn van de betaling van bijkomende kosten, aan wie dan ook.

Een duidelijkere en minder ingewikkelde aanduiding dan het JKP vormen de 'totale kosten van het krediet'. Die totale kosten moeten in de consumentenkredietovereenkomsten worden vermeld. Zij vormen het verschil tussen het totale bedrag dat je zal moeten terugbetalen (kapitaal + interesten en kosten) en de ontleende som. Met die informatie kan je op eenvoudige wijze nagaan hoeveel het voorgestelde krediet je tot op de eurocent na zal kosten.

Het in de overeenkomst opgenomen kostenpercentage blijft in principe ongewijzigd tijdens de volledige duur van het krediet, behalve in bepaalde uitzonderingsgevallen, waarin er aan jou specifieke informatie wordt meegedeeld.

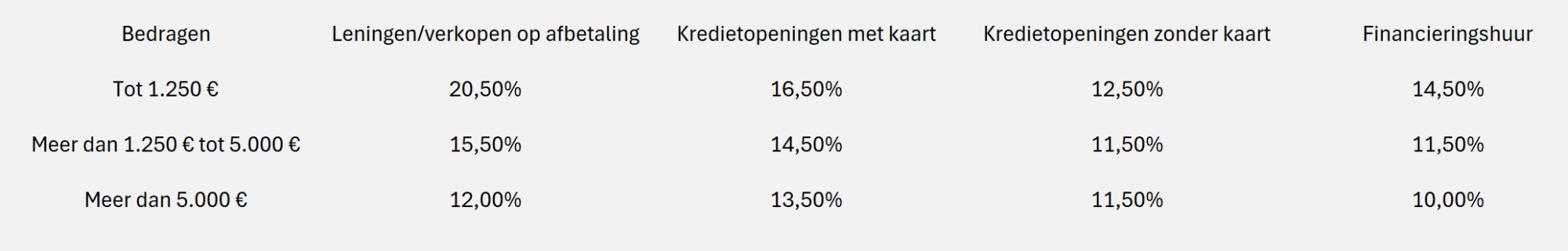

Het is nuttig om weten dat in de wet maximale kostenpercentages (JKP) zijn bepaald die de kredietgevers niet mogen overschrijden en waarboven het verboden is krediet te verstrekken. Die kostenpercentages worden periodiek herzien op basis van de evolutie van de geldmarkt.

Wanneer je verschillende aanbiedingen vergelijkt, hou dan bij de beoordeling van de kostprijs van het krediet rekening met alle elementen (aankoopprijs, ontleend bedrag, JKP, maandtermijnen...).

Onderstaande tabel bevat de maximale JKP's die momenteel van kracht zijn.

De totale kosten van het krediet hangen dus af van het soort krediet, het kostenpercentage en het ontleende bedrag.

De nulstellingstermijn om u te beschermen tegen schuldenlast

De wetgeving op het consumentenkrediet voorziet dat sinds 01/01/2013 een kredietopening van onbepaalde duur of met een minimum looptijd van meer dan vijf jaar steeds gekoppeld moet zijn aan een termijn van nulstelling.

Het doel? Voorkomen dat er voortdurend een saldo openstaat op uw kredietopening en u dus altijd en overal een schuldenlast meedraagt.

Een kredietopening is een kredietovereenkomst waarbij u een bedrag ter beschikking krijgt dat u in één of meerdere keren kan opnemen, onder meer door middel van een betaalinstrument. Het bedrag dat u op een gegeven moment al terugbetaald heeft, kunt u opnieuw opnemen.

Een nulstelling betekent dat u regelmatig het saldo van uw kredietopening op 0 moet zetten (en dus het openstaande bedrag moet terugbetalen) voordat u opnieuw krediet kunt opnemen.

Op het ogenblik dat u uw kredietopening aanspreekt nadat die op 0 werd gesteld, begint de nulstellingstermijn opnieuw te lopen.

Elke individuele instelling bepaalt binnen welke termijn een kredietopening volledig moet worden terugbetaald voordat die opnieuw mag worden aangesproken. De wet legt echter wel de maximale termijnen vast. Sinds 01/01/2013 gelden de volgende maximumtermijnen:

- Kredietopeningen zonder verplichting tot periodieke terugbetaling van kapitaal

- Voor kredietopeningen lager dan of gelijk aan 3.000 EUR: nulstellingstermijn van 1 jaar

- Voor kredietopeningen hoger dan 3.000 EUR: nulstellingstermijn van 5 jaar

- Kredietopeningen met verplichting tot periodieke terugbetaling van kapitaald

- De nulstellingstermijn wordt berekend op basis van een formule voorzien in het Koninklijk Besluit van 14 september 2016. De formule houdt onder meer rekening met het maximale bedrag dat met de kaart betaald of afgehaald kan worden en de toegepaste debetrente. De bekomen nulstellingstermijn mag maximaal 5 jaar bedragen voor kredietopeningen lager of gelijk aan 5.000 EUR en maximaal 8 jaar voor kredietopeningen hoger dan 5.000 EUR. (Zie voorbeelden hieronder).Een kredietgever kan zelf bepalen de nulstellingstermijn contractueel korter te houden dan de wettelijke maximumtermijn. Wilt u weten welke nulstellingstermijn gekoppeld is aan uw kredietopening? U kunt dit nakijken in de contractuele voorwaarden van uw overeenkomst of u kunt uw kredietgever contacteren.

Uw kredietgever zal u op de hoogte brengen wanneer het einde van de nulstellingstermijn in zicht komt. Wel is het uw eigen verantwoordelijkheid om het saldo van uw kredietopening op 0 te zetten binnen de afgesproken termijn.

Als u dat niet tijdig doet, zult u geen krediet meer kunnen opnemen. Uw kredietopening zal dan (tijdelijk) geblokkeerd worden.

Van zodra u het saldo van uw kredietopening op 0 zet, kunt u opnieuw geld opnemen en betalingen verrichten (vanzelfsprekend op voorwaarde dat uw krediet nog niet werd opgezegd). Op dat ogenblik begint de nieuwe nulstellingstermijn te lopen.

Als u de nulstellingstermijn niet respecteert, zal niet enkel uw kredietopening geblokkeerd worden maar zal dit ook opgenomen worden in de Centrale voor kredieten aan particulieren (CKP) bij de Nationale Bank van België. Uw kredietgever kan ook nalatigheidsintresten aanrekenen op het openstaande bedrag en zelfs de kredietovereenkomst opzeggen.

Hoeveel consumentenkredieten worden er afgesloten?

Alle cijfers kan u hier terug vinden.

Financiële moeilijkheden?

Bang dat je financiële maandlast te zwaar wordt na ontslag of door andere onvoorziene gebeurtenissen? Je hypothecaire en andere kredieten wegen plotseling veel zwaarder op je budget. Praat erover met je bankier en samen kunnen we kijken voor een oplossing. Lees er alles over in de brochure.