Regering kiest voor nieuwe belasting op spaargeld

6 min leestijd

De regering heeft beslist om in het kader van de begrotingsgesprekken de banken opnieuw extra te laten bijdragen om het gat in de begroting dicht te rijden. De niet-aftrekbaarheid van de bankentaks werd van 80% naar 100% gebracht én er werd een extra progressieve bankenheffing ingevoerd om de grootste banken van ons land bijkomend te treffen.

Tijdens de voorbije begrotingsrondes heeft de regering reeds meermalen de bijdragen van de banken substantieel verhoogd. De vraag is hoe lang dergelijk beleid nog stand kan houden? De sector doet een dringende oproep aan de regering om in gesprek te gaan over hoe zij, in partnerschap met de banken, de uitdagingen van de toekomst, zoals de transitie naar een duurzame samenleving wil aangaan om op die manier ons economische weefsel en onze welvaart te versterken.

Spaargeld opnieuw belast

De genomen maatregelen zijn te betreuren en vooral onbegrijpelijk voor een regering die zich reeds maanden op de borst klopt dat ze het rendement voor de spaarder wil verhogen. De nieuwe beslissingen zijn een zoveelste pure begrotingsmaatregel die het gewone retailbankieren treft, en steeds opnieuw dezelfde activiteit, nl. het sparen verder belast. Een vergelijking met onze buurlanden laat zien dat Belgische banken nu reeds aanzienlijke hogere bijdrages en lasten betaalden op gewone deposito’s.

Deze maatregel tast opnieuw de slagkracht van de banken aan om kredieten te verlenen aan bedrijven en gezinnen, en om hun rol in de economie ten volle te spelen. Febelfin stelt al van bij de start dat het aan de banken individueel is om hun risico’s goed in te schatten en te bekijken welk rendement ze op de spaardeposito’s kunnen geven. Een extra belasting op spaardeposito’s zal nu uiteraard ook in die analyse meegenomen moeten worden. Tevens tast deze maatregel de competitiviteit van de Belgische financiële sector in een Europese en internationale context aan.

Banksector rijdt alweer de begroting toe

In 2022 betaalden de banken met in totaal 3,61 miljard euro aan belastingen, een aanzienlijke financiële bijdrage aan de overheid. Naast de ’klassieke’ taksen en heffingen (vennootschapsbelasting (1,10 miljard euro in 2022), sociale bijdragen (855 miljoen euro)…) betaalt de Belgische financiële sector jaarlijks immers nog een aantal specifieke heffingen waar andere sectoren niet aan onderhevig zijn, waaronder de Jaarlijkse Taks op de Kredietinstellingen (JTK, 13,2 basispunten), de DGS-bijdrage (10,5 basispunten) en de bijdrage aan het resolutiefonds (SRF, 10 basispunten). Goed voor in totaal ongeveer 1,7 miljard euro in 2022.

Vanaf 2023 veranderen de regels voor de DGS (depositogarantiestelsel)-bijdrage en wordt deze in %-termen substantieel hoger dan 10,5 bp.

Deze bijdragen, met uitzondering van de SRF-bijdrage, vloeien allemaal rechtstreeks naar de begroting. Ook de door de banken betaalde DGS-bijdragen, die zouden moeten dienen ter bescherming van het spaargeld, en waarvoor andere Europese landen een apart fonds hebben opgericht, dienen in België om de begroting te spijzen.

Single Resolution Fund

Deze bijdragen zullen trouwens voor dit en de volgende jaren nog stijgen door een aantal maatregelen die de overheid vorig jaar en dit jaar reeds beslisten. Ook tijdens de vorige begrotingsronde in oktober 2022 werd immers naar de banksector gekeken en de aftrekbaarheid van de bankentaks ingeperkt. En ook de DGS-bijdrage werd verhoogd tot 1,8% van de covered deposits. Een ongezien hoog percentage in vergelijking met andere Europese landen, waar het streefcijfer meestal op 0,8% ligt.

En nu opnieuw mogen de banken de begroting dichten, terwijl de extra inkomsten van de inperking van de niet-aftrekbaarheid van de bankentaks zelfs niet werden afgewacht en geëvalueerd. Men past dus een maatregel aan waarvan men de eerste inkomsten nog niet kent en meer dan waarschijnlijk ook sterk onderschat heeft. Deze bijdragen waren eerder door de sector geraamd op 140 miljoen euro in plaats van het begrotingsdoel van 86 miljoen euro, en zullen nu door de beslissing om deze volledig niet-aftrekbaar te maken nog verder oplopen.

Met de invoering van de progressieve bankenheffing wil de regering bovendien nog eens extra inkomsten voor de begroting ophalen bij de grootste financiële instellingen. Een belasting puur berekend op grootte, en niet op winst, kan in vraag gesteld worden. Het beleid van de regering zou er niet op gericht mogen zijn om bedrijven klein te houden, maar wel om zij die instaan voor innovatie en digitalisering, en die de omslag naar een duurzame samenleving mee mogelijk maken, te ondersteunen.

Korte termijn visie beperkt maatschappelijke rol banksector

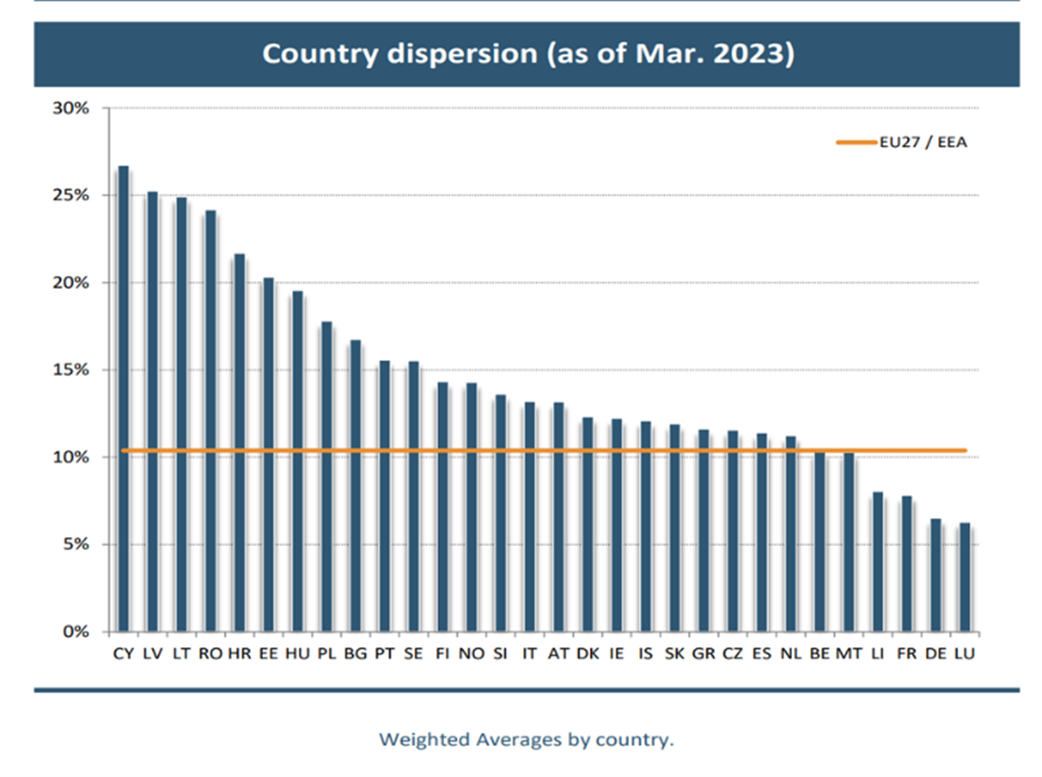

Er werden het afgelopen weekend ook veel manifeste onwaarheden verspreid over de winsten van de Belgische banksector. De winsten van Belgische banken zijn niet hoger dan de winstgevendheid van banken in andere Europese landen. De Belgische banken scoren gemiddeld en zitten eigenlijk zelfs in de tweede helft van het Europese peloton.

EBA Dashboard Q1 2023: RoE van de Belgische banken niet hoger dan het Europese gemiddelde:

De winstcijfers liggen bovendien in lijn met wat de ECB/SSM toezichthouder van de banken minimaal verwacht qua rendabiliteit, en zijn nodig om de vele uitdagingen aan te gaan en eventuele toekomstige schokken op te vangen of een verslechtering van de economische situatie. Bovendien zijn winsten een tijdig gegeven, een momentopname, terwijl extra heffingen en belastingen permanent worden ingevoerd.

De Belgische banken zullen altijd de klant, zowel particulieren als bedrijven, en spaarders als kredietnemers, op de eerste plaats blijven plaatsen. Maar de maatschappelijke rol die ze willen spelen ter ondersteuning van de Belgische economie wordt alweer bemoeilijkt. Bemoeilijkt door een regering die ervoor kiest om de financiële sector opnieuw te viseren om de begroting te spijzen, in plaats van het gezamenlijk uitwerken van een gedegen visie en maatregelen die de Belgische economie, de ondersteuning naar een duurzame samenleving en Brussel als financieel centrum op lange termijn ten goede zouden komen.