Hypothecair krediet in 2024: een positief jaar na een jaar van pauze

30 januari 2025 - 14 min leestijd

Het jaar 2024 laat opnieuw een positieve trend zien, met 3 opeenvolgende trimesters waarin de hypothecaire kredieten stegen. De daling van de rente bleek een positief signaal voor consumenten.

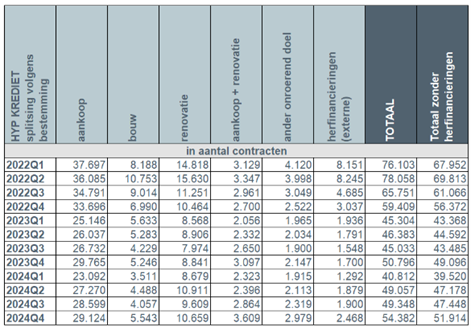

Het aantal kredietaanvragen in 2024, herfinancieringen buiten beschouwing gelaten, kende een stijging van ongeveer 10% ten opzichte van 2023. Deze stijging is meer uitgesproken in bedrag, met +15% ten opzichte van 2023. De kredietaanvragen voor « nieuwbouw » kenden een daling van meer dan 2% in aantal, maar namen met meer dan 9% toe in bedrag. Het aantal kredietaanvragen voor « Aankoop + renovatie » stabiliseerde dan weer, ten opzichte van 2023, met 0,6% en met +16,5% in bedrag.

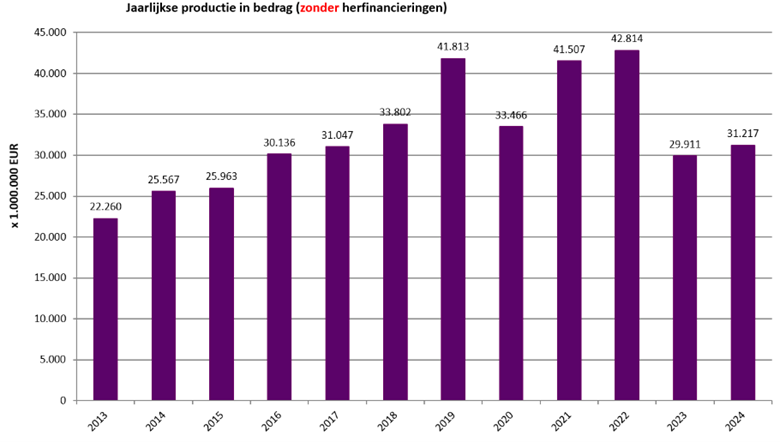

In 2024 werden meer dan 186.000 leningen, herfinancieringen buiten beschouwing gelaten, verstrekt voor een totaal van meer dan 31 miljard euro. Dit is een stijging van meer dan 4% ten opzichte van 2023.

Bron: BVK

Dat blijkt uit de statistieken inzake hypothecair krediet die de Beroepsvereniging van het Krediet (BVK) vandaag heeft gepubliceerd.*

*De 45 leden van de BVK nemen samen ongeveer 90% van het totaal aantal nieuw verstrekte hypothecaire kredieten (de zogeheten productie) voor hun rekening. Het totale uitstaande bedrag aan hypothecair krediet van de BVK-leden bedraagt eind december 2024 ongeveer 286 miljard EUR.

2 semesters - 2 trends

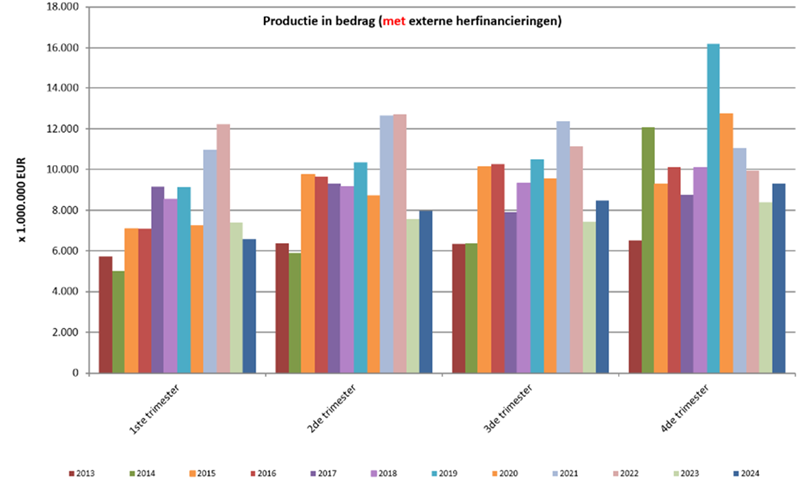

De eerste helft van 2024 vertoonde een gemengd beeld, waarbij het eerste trimester nog negatief was. Dit is te wijten aan het feit dat de hypotheekaanvragen pas helemaal aan het einde van 2023 weer begonnen te stijgen.

De tweede jaarhelft liet dan weer een positieve trend zien als gevolg van de daling van de rentevoeten die begin 2024 werd ingezet. Herfinancieringen buiten beschouwing gelaten werd er in de tweede jaarhelft een stijging van ongeveer 11,4% opgetekend ten opzichte van dezelfde periode in 2023. In de eerste helft van 2024 was er een daling van 3,1% vergeleken met 2023.

De aflossingscapaciteit werd positief beïnvloed door de daling van de rentevoeten in 2024, waardoor in de tweede helft van 2024 een productie van bijna 17,2 miljard euro en 99.500 hypothecaire kredieten kon worden genoteerd.

Bron: BVK

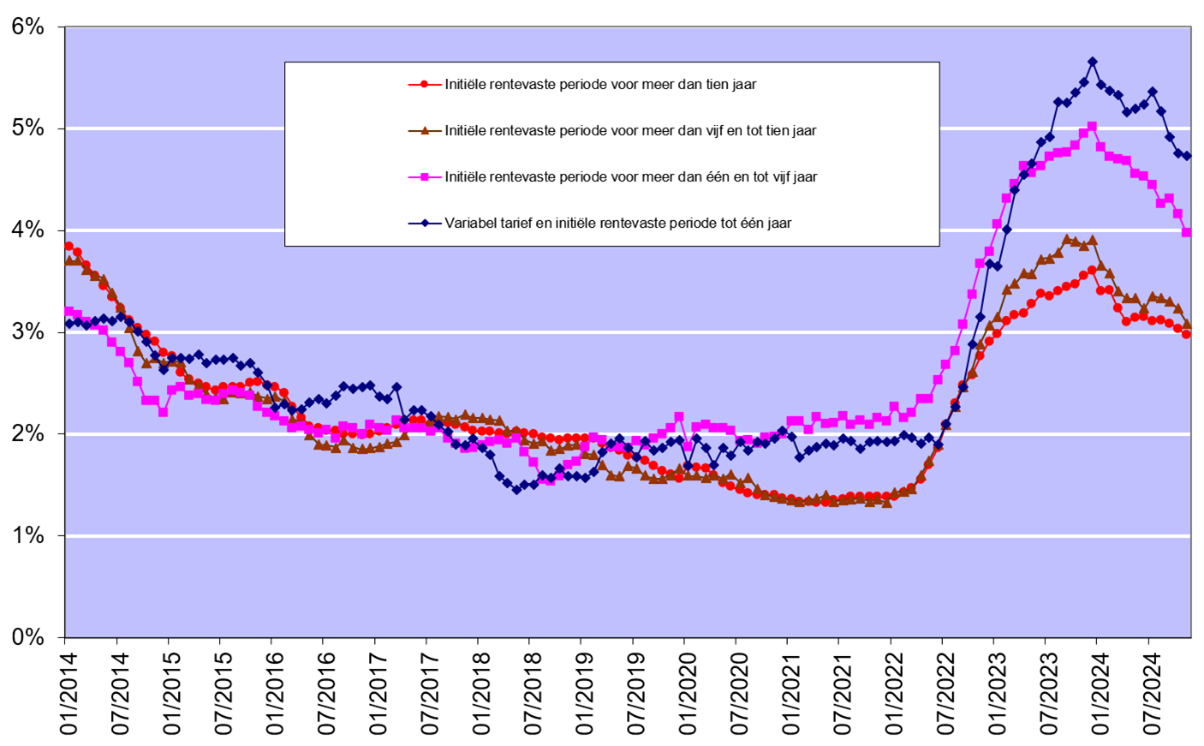

De rentevoeten hebben dus een belangrijke rol gespeeld in de evolutie van het voorbije jaar. Volgens cijfers gepubliceerd door de Nationale Bank van België bedroegen de rentevoeten in november 2024 tussen 2,97% (voor kredieten met een veranderlijke rentevoet en een initiële periode van rentevastheid van meer dan 10 jaar) en 4,74% (voor kredieten met een initiële rentevaste periode tot 1 jaar).

“De daling van de rentevoeten die begin 2024 werd ingezet, heeft het voor potentiële kredietnemers mogelijk gemaakt om hun aflossingscapaciteit te versterken en de hypotheekverstrekking te stimuleren na een pauze van een jaar”, zo stelt Ivo Van Bulck, Secretaris-generaal van de Beroepsvereniging van het Krediet.

Hieronder vindt u de belangrijkste vaststellingen voor het hele jaar 2024, met tevens speciale focus op het vierde trimester (bij deze cijfers zijn de herfinancieringen buiten beschouwing gelaten).

Met betrekking tot het hele jaar 2024:

- Het aantal kredietaanvragen (excl. deze voor herfinancieringen) kende een stijging van 10% ten opzichte van 2023. Het bedrag van de kredietaanvragen lag eveneens ongeveer 15% hoger dan in 2023. Er werden zodoende 294.000 kredietaanvragen ingediend voor een totaalbedrag van meer dan 55,6 miljard EUR.

- Er werden in 2024 in totaal iets meer dan 186.000 hypothecaire kredieten (excl. herfinancieringen) verstrekt voor een totaalbedrag van meer dan 31 miljard EUR. De verstrekte hypothecaire kredieten zijn in 2024 dus in aantal met meer dan 3% gestegen ten opzichte van 2023. Ook het overeenstemmende bedrag kende een stijging met iets meer dan 4,4% ten opzichte van 2023.

- Het aantal verstrekte kredieten kende in het algemeen in 2024 een stijgende tendens naargelang het doeleinde, zowel voor het aantal verstrekte kredieten voor de aankoop van een woning (+405, hetzij +0,4%) als voor het aantal kredieten voor aankoop met verbouwing (+1.057, hetzij +10,4%), voor het aantal verstrekte kredieten voor de renovatie van een woning (+5.569, hetzij +16,2%) en het aantal kredieten voor andere doeleinden zoals een garage, bouwgrond... (+1.280, hetzij +15,9%), met uitzondering van de bouwkredieten (-2.792, hetzij -13,7

- Het aantal externe herfinancieringen (+564, hetzij +8,1%) kende in 2024 eveneens een stijging ten opzichte van het voorgaande jaar. Er werden in 2024 iets minder dan 9.400 externe herfinancieringen verstrekt voor een totaalbedrag van iets meer dan 1 miljard EUR. Het aantal externe herfinancieringen (+564, hetzij +8,1%) kende in 2024 eveneens een stijging ten opzichte van het voorgaande jaar. Er werden in 2024 iets minder dan 9.400 externe herfinancieringen verstrekt voor een totaalbedrag van iets meer dan 1 miljard EUR.

Een vergelijking van het vierde trimester van 2024 met het vierde trimester van het voorgaande jaar geeft de volgende resultaten.

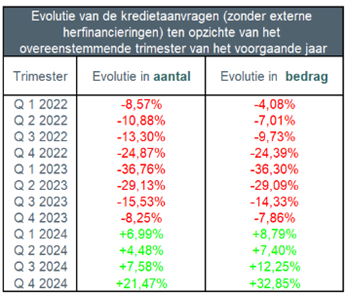

- Er kan vastgesteld worden dat in het vierde trimester van 2024 ongeveer 79.000 kredietaanvragen werden ingediend voor in totaal iets meer dan 15,5 miljard EUR, hetgeen in aantal een stijging met ongeveer 21,5% betekent en, in bedrag, een stijging met iets minder dan 33%, telkens ten opzichte van het laatste trimester van 2023.

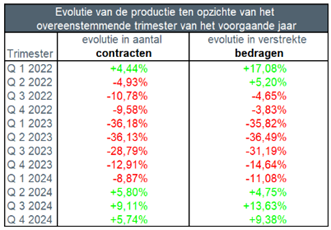

- In vergelijking met het vierde trimester van 2023 is het aantal verstrekte hypothecaire kredieten in het vierde trimester van 2024 globaal genomen gestegen (+5,7%). In vergelijking met het recordtrimester Q4 2019 (ingevolge de afschaffing van de woonbonus in Vlaanderen) stellen we een daling vast van -52%.

- Ook in bedrag werd er in het vierde trimester van 2024 ongeveer 9,4% meer krediet verstrekt dan in het vierde trimester van het voorgaande jaar.

- Er werden in totaal iets meer dan 52.000 kredieten verstrekt voor een bedrag van 8,9 miljard EUR (excl. herfinancieringen).

- Het aantal externe herfinancieringen steeg in de loop van het vierde trimester van 2024. Tijdens dit trimester werden iets minder dan 2.500 externe herfinancieringen verstrekt voor een bedrag van iets meer dan 367 miljoen EUR.

- Het gemiddelde bedrag van de kredieten voor aankoop + verbouwing kende in het vierde trimester een stijging tot 213.000 EUR. Het gemiddelde ontleende bedrag voor de aankoop van een woning steeg in het vierde trimester van 2024 tot 198.500 EUR. Het gemiddelde bedrag voor een bouwkrediet steeg in het vierde trimester van 2024 tot ongeveer 237.600 EUR.

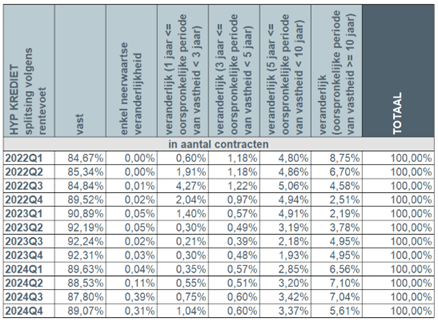

- In het vierde trimester van 2024 kozen opnieuw meer dan 9 van de 10 kredietnemers (94,7%) voor een vaste rentevoet of een veranderlijke rentevoet met een initiële periode van rentevastheid van minimum 10 jaar. In slechts 1,3% van de gevallen werd nog geopteerd voor een krediet met een jaarlijks veranderlijke rentevoet.

I. Aantal kredietaanvragen in het vierde trimester

Het aantal kredietaanvragen, zonder deze die betrekking hadden op een externe herfinanciering, kende in de loop van het vierde trimester van 2024 een stijging met ongeveer 21,5% ten opzichte van hetzelfde trimester van het voorgaande jaar. Het onderliggende bedrag van de kredietaanvragen steeg, met bijna 33%, in het laatste trimester van 2024.

Bron: BVK

Het aantal kredietaanvragen voor de aankoop van een woning (+7.878) steeg met +19,4%, deze voor de renovatie van een woning (+2.246) met +20,5%, deze voor de bouw van een woning (+1.119) met 18,4% en deze voor andere doeleinden zoals een garage, bouwgrond... (+2.284) met +83%. Het aantal aanvragen voor externe herfinancieringen kende in het laatste trimester van 2024 een stijging met 23%. Hetzelfde geldt voor het aantal kredietaanvragen voor de aankoop + renovatie van een woning (+9,2%).

II. Aantal verstrekte kredieten in het vierde trimester

Vergeleken met het vierde trimester van 2023 lieten de verstrekte hypothecaire kredieten in het vierde trimester van 2024 opnieuw een positieve trend zien, namelijk met +5,7% in aantal en bijna +9,5% in bedrag.

Bron: BVK

We stellen nog steeds een daling vast in aantal verstrekte kredieten ten opzichte van 2020 (-30,2%). In vergelijking met het recordtrimester Q4 2019 (ingevolge de afschaffing van de woonbonus in Vlaanderen) bedraagt deze zelfs -52%.

Het kredietbedrag dat in het vierde kwartaal van 2024 werd verstrekt, was 9,4% hoger dan in het vierde kwartaal van het voorgaande jaar. In vergelijking met 2020 (-21%) en het uitzonderlijke vierde kwartaal van 2019 (-39,4%) werd er een sterkere daling opgetekend.

III. Evolutie van het aantal kredieten per bestemming

Er werden in het vierde trimester van 2024 52.000 nieuwe kredieten verstrekt voor een totaalbedrag van ongeveer 8,9 miljard EUR – externe herfinancieringen buiten beschouwing gelaten.

Vergeleken met 2023 is dit zoals gezegd een stijging met ongeveer 5,8% in aantal contracten en iets minder dan 9,5% in overeenstemmend bedrag. In vergelijking met het vierde trimester van 2023 toont dit een gelijkmatige stijging: het aantal kredieten voor de aankoop met verbouwing (+512) kende een stijging van ongeveer 16,5%. Het aantal kredieten voor andere doeleinden (+832, hetzij +39%), het aantal renovatiekredieten (+1.818, hetzij +20,6%) en het aantal bouwkredieten (+297, hetzij +5,7%) kenden eveneens een stijging in vergelijking met het vierde trimester van 2023. Het aantal verstrekte kredieten voor de aankoop van een woning (-641) daalde daarentegen met 2,2% in het vierde trimester van 2024 in vergelijking met hetzelfde trimester van 2023.

Daarnaast steeg in het vierde trimester van 2024 het aantal externe herfinancieringen opnieuw (+45,2%). Er werden iets minder dan 2.500 externe herfinancieringen verstrekt voor een totaal bedrag van iets minder dan 370 miljoen EUR.

Bron: BVK

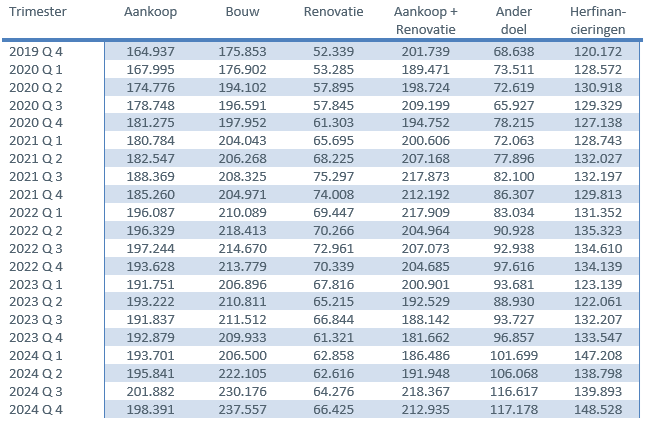

IV. Verhoging van de gemiddelde bedragen

Het gemiddelde bedrag van een krediet voor de bouw van een woning steeg eind 2024 tot ongeveer 238.000 EUR. Dit betekent een stijging met ongeveer 62.000 EUR ten opzichte van eind 2019, maar een stijging met ongeveer 30.000 EUR (+20,2%) ten opzichte van eind 2020.

Het gemiddelde bedrag van een krediet voor de aankoop van een woning steeg in de loop van 2024 tot bijna 198.500 EUR. Ook hier gaat het over een stijging met bijna 33.000 EUR (+20,3%) over een periode van 5 jaar.

Het gemiddelde bedrag van de renovatiekredieten kende een stijging ten opzichte van één jaar voordien: van ongeveer 61.000 EUR eind 2023 tot iets meer dan 66.000 EUR eind 2024. Dit gemiddelde bedrag kende eveneens een stijging met iets minder dan 14.000 EUR (+26,9%) in 5 jaar.

Het gemiddelde bedrag van een krediet voor de aankoop van een woning + renovatie kende in 2024 eveneens een aanzienlijke stijging tot ongeveer 213.000 EUR, hetzij ongeveer 13.000 EUR meer in 5 jaar.

Bron: BVK

V. Meer dan 97% van de kredietnemers kiest vaste rentevoet

In het vierde trimester van 2024 kozen opnieuw meer dan 9 op 10 kredietnemers (94,7%) voor een vaste rentevoet of een veranderlijke rentevoet met een initiële periode van rentevastheid van minimum 10 jaar. Ongeveer 5% van de kredietnemers opteerde voor een veranderlijke rentevoet met een initiële periode van rentevastheid tussen 3 en 10 jaar. Het aantal kredietnemers dat voor een jaarlijks veranderlijke rentevoet opteerde, beperkte zich tot 1,3%.

Bron: BVK

Rekening houdend met de hogere rentevoeten (zie grafiek hierna) blijft de Belgische consument dus in overgrote mate kiezen voor zekerheid. Het aantal personen dat nog opteert voor een veranderlijke rentevoet blijft laag, zeker wat de jaarlijks veranderlijke rentevoet betreft. Maar ook in geval van een veranderlijke rentevoet wordt de consument door de wetgeving ten zeerste beschermd. Zo kan de veranderlijke rentevoet na aanpassing aan de evolutie van de toepasselijke referte-indexen nooit meer bedragen dan het dubbele van de initiële rentevoet.

Bron: BNB

Verantwoorde hypothecaire kredietverlening blijft het uitgangspunt

De kredietsector is en blijft zich ervan bewust dat hypothecaire kredietverlening met grote zorg moet gebeuren en dat verantwoorde kredietverlening het absolute uitgangspunt moet blijven. Op dat punt zit de sector op dezelfde lijn als de toezichthouder: de kredietverstrekkers moeten bijzondere aandacht blijven verlenen aan de terugbetalingscapaciteit om enerzijds maximaal te vermijden dat kredietnemers te omvangrijke leningen zouden aangaan, en anderzijds op termijn de financiële stabiliteit te vrijwaren.

De volledige statistieken inzake hypothecair krediet (2000 – 2024) opgesplitst naar de bestemming van het krediet en naar het type van rentevoet, zijn beschikbaar op de website van de BVK (www.upc-bvk.be) onder de rubriek “Pers & cijfers”.