Banken spelen voluit hun rol in de kredietverlening aan ondernemingen

9 februari 2021 - 6 min leestijd

Naar aanleiding van de berichtgeving vandaag over de kredietverlening aan ondernemingen, plaatsen we graag enkele feiten op een rijtje:

- De financiële sector zet meer dan ooit in op de ondersteuning van de economie en de bedrijven. Naast de verdere verlenging van de betalingsuitstellen voor de ondernemingskredieten, een engagement dat verder reikt dan wat wordt mogelijk gemaakt binnen het Europese kader, blijven de banken de ondernemingen volop krediet verlenen. De kredietverlening heeft in 2020 stand gehouden, ondanks de economische crisis waarin we ons bevinden.

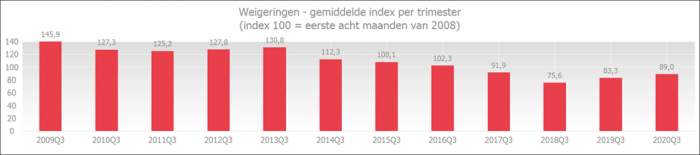

- De aanhoudende inspanningen van de banken om ondernemingen krediet te verlenen, blijkt uit de lage weigeringsgraad. De weigeringsgraad is slechts licht gestegen in vergelijking met de weigeringsgraad in de derde trimesters van de 2 vorige jaren, en ligt nog steeds historisch gezien op een laag niveau. De banken blijven dus vrij vlot krediet verlenen niettegenstaande de lockdown en de moeilijke economische situatie die zeker een negatieve impact hebben op de kwaliteit van heel wat kredietaanvragen.

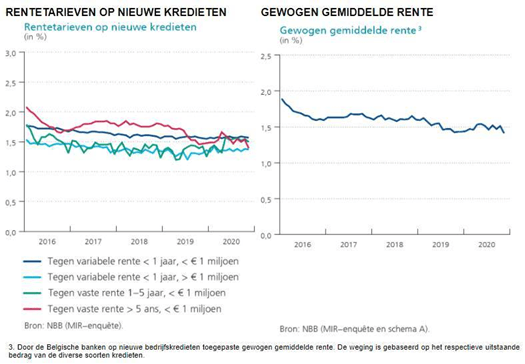

- Bovendien gebeurt deze kredietverlening aan bijzondere lage tarieven, die gunstig zijn voor de ondernemers. Volgens gegevens van de NBB lag de gewogen gemiddelde rente op nieuwe bedrijfskredieten in november 2020 op een heel laag niveau, namelijk 1,41% (tegen 1,52% in augustus 2020).

- Wat we wel vaststellen is dat door de economische crisis, er een verminderde vraag is van ondernemingen naar kredieten, onder andere voor de financiering van vaste investeringen. Dit blijkt ook uit de maandelijkse ERMG update van de NBB (editie 17 november 2020) waar ondernemingen aangeven dat de coronacrisis de investeringen met 25% zou hebben verminderd in 2020. Ook voor 2021 verwachten de ondernemers nog steeds een daling van 20% van de investeringen vergeleken met een normale situatie. (ERMG update van januari 2021).

Gebruik van staatswaarborgkredieten: nu en in de toekomst

De overheid heeft, in samenspraak met NBB en de financiële sector, de staatsgarantieregelingen voor nieuwe kredieten uitgewerkt. De financiële sector staat hier positief tegenover en verleent ook haar steun om deze kredieten onder de aandacht te brengen van de ondernemers.

Enkele cijfers over het gebruik van de garantieregelingen:

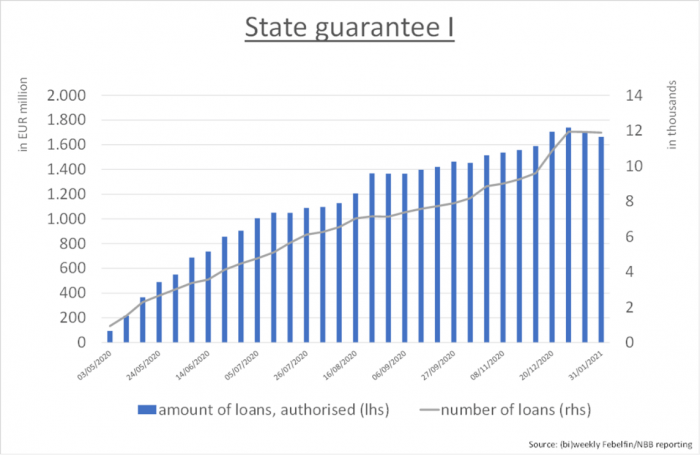

- Staatswaarborg-regeling 1: Deze garantieregeling is afgelopen, er werd voor 1,739 miljard euro (per 3/01/2021) gebruik van gemaakt (toegekende bedragen). Dit uitstaande bedrag zal nu geleidelijk dalen, gezien deze kredieten geleidelijk aan op eindvervaldag komen. Deze garantieregeling kon worden gebruikt voor kredieten aan alle ondernemingen, voor een maximale looptijd van 1 jaar.

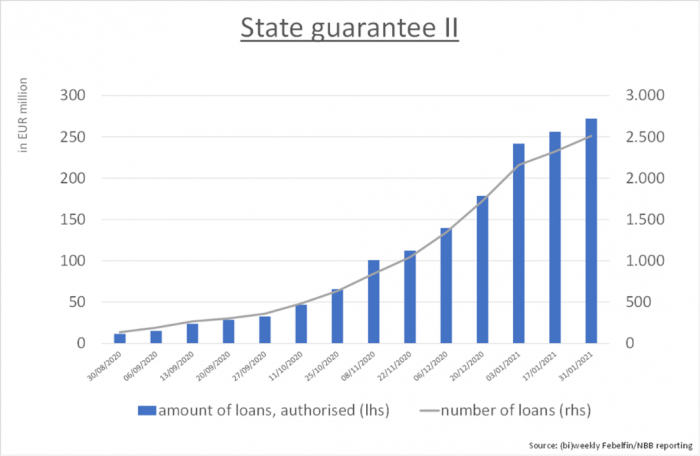

- Staatswaarborg-regeling II: er werd tot nog toe voor 272 miljoen euro (per 31/01/2021) gebruik gemaakt van deze garantieregeling (toegekende bedragen). We zien echter wel dat het gebruik ervan in de laatste maand verdubbeld is. De garantieregeling kan worden gebruikt voor kredieten aan KMO’s, met een looptijd van meer dan één jaar tot maximum 5 jaar.

Uit de cijfers blijkt dat het gebruik van de tweede staatswaarborgregeling vandaag nog beperkt is. Het gebruik hiervan zit echter wel in stijgende lijn, en we kunnen bovendien verwachten dat deze toename zich verder zet in de toekomst.

Als de steunmaatregelen verminderen en de ondernemingen heropstarten of opnieuw meer omzet beginnen draaien, verwachten we immers dat de bedrijven opnieuw meer nood zullen hebben aan nieuwe kredieten, die gewaarborgd zullen kunnen worden met deze tweede staatsgarantieregeling.

Daarnaast zullen de kredieten verleend onder de eerste staatswaarborgregeling op vervaldag komen, waarvan een deel kan worden geherfinancierd via de tweede staatswaarborgregeling.

Enkele verklaringen voor huidige beperkte gebruik:

- Door de steun die de ondernemingen van de overheid ontvangen en de mogelijkheid om heel wat betalingen uit te stellen (BTW, sociale bijdragen, aflossingen van bankkredieten) hebben de ondernemingen die geïmpacteerd zijn door de coronacrisis (en die in principe dus staatswaarborg kunnen nodig hebben) niet onmiddellijk krediet nodig.

- De tweede staatswaarborgregeling (SWII) is enkel van toepassing op KMO’s, daar waar de eerste garantieregeling (SWI) betrekking had op kredieten aan alle ondernemingen. Ook het feit dat SWII niet kan worden gebruikt voor herfinancieringen van kredieten (m.u.v. kredieten onder SWI) zet een rem op het gebruik ervan.

- Ondernemers geven de voorkeur aan kredieten met een heel interessante rentevoet. De gemiddelde rentevoet voor nieuwe kredieten bedroeg 1,41%, in november 2020. Voor kredieten met staatwaarborg II moeten de ondernemingen bovenop de rente nog een overheidspremie van 50 basispunten betalen voor kredieten met een looptijd van maximum 3 jaar en van 100 basispunten voor kredieten met een looptijd van meer dan 3 jaar tot 5 jaar. Ondernemingen wensen vaak op zoek te gaan naar een goedkoper alternatief.

- Daarnaast wordt ook nog volop gebruik gemaakt van de regionale waarborgen, die uiteraard ook een groot deel van de noden invullen.

Uit de cijfers hierboven blijkt dat de kredietverlening aan ondernemingen meer dan ooit op peil is gebleven tijdens deze crisis. Dit toont aan dat de banken ten volle hun maatschappelijke rol opnemen.

Banken zullen steeds alles in het werk stellen om de ondernemingen zo goed als mogelijk bij te staan in de kredietverlening. Ze zijn ook wettelijk verplicht om steeds het meest gepaste krediet aan te bieden, in functie van de noden en het profiel van de onderneming. Dit is de rol en de taak van de banken, en deze wensen ze ook te vervullen. Nu en in de toekomst.

De sector betreurt het dan ook dat de intensieve inspanningen van de voorbije maanden, om zowel particulieren als ondernemingen de nodige steun te bieden, door bepaalde berichtgeving onderuit wordt gehaald. Wij zijn steeds bereid om hierover verder in dialoog te gaan en de juiste duiding te brengen.

Meldpunt in de kijker

Febelfin heeft in het begin van de coronacrisis ook een meldpunt opgericht. Wij willen de ondernemingen nog eens oproepen om hier gebruik van te maken. Wij verlenen graag informatie op alle vragen die ondernemers hebben over de steunmaatregelen in het kader van deze coronacrisis.