2019 breekt alle records inzake hypothecair krediet

31 januari 2020 - 11 min leestijd

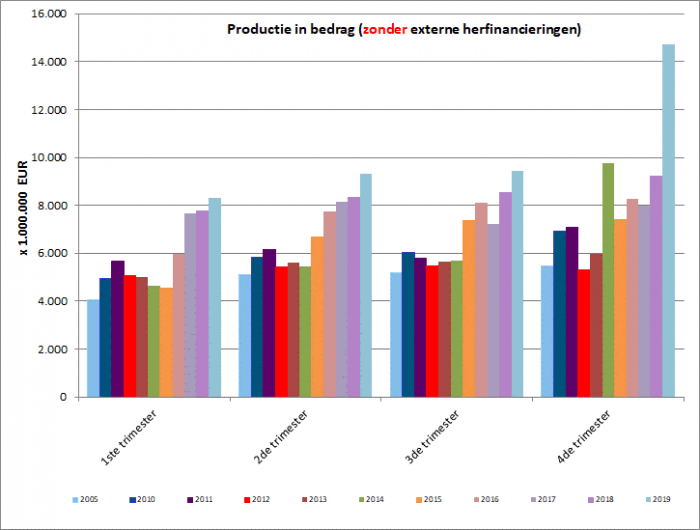

In 2019 werden er bijna 310.000 hypothecaire kredietovereenkomsten afgesloten voor een totaalbedrag van bijna 42 miljard EUR (exclusief herfinancieringen). Vooral in de tweede helft van het jaar brak de kredietverlening alle records. De aangekondigde afschaffing van de woonbonus in Vlaanderen is daar uiteraard niet vreemd aan. Dat blijkt uit de statistieken inzake hypothecair krediet die de Beroepsvereniging van het Krediet (BVK) vandaag heeft gepubliceerd.

Herfinancieringen buiten beschouwing gelaten, steeg het aantal kredietaanvragen in 2019 met bijna 16%. In bedrag was er eveneens een stijging met bijna 17%. Het aantal verstrekte kredietovereenkomsten steeg ten opzichte van 2018 met iets meer dan 22%. Het overeenstemmende bedrag steeg met bijna 24%.

Deze stijging van het aantal verstrekte kredieten deed zich voor ongeacht de bestemming, en vooral voor de bouw, de verbouwing of de aankoop met verbouwing van een woning.

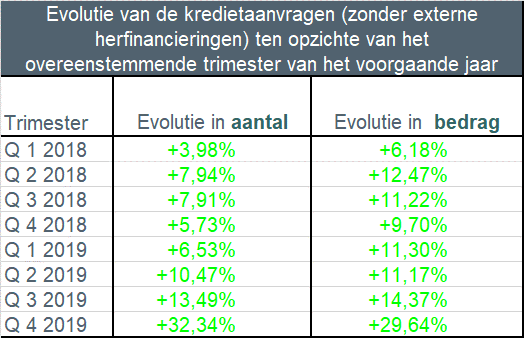

Meer specifiek in het laatste trimester van 2019 steeg de kredietverlening spectaculair. Het aantal kredietaanvragen, herfinancieringen buiten beschouwing gelaten, steeg in het vierde trimester van 2019 met meer dan 32% ten opzichte van het laatste trimester van 2018. Ook in bedrag was er een stijging met ongeveer 30%.

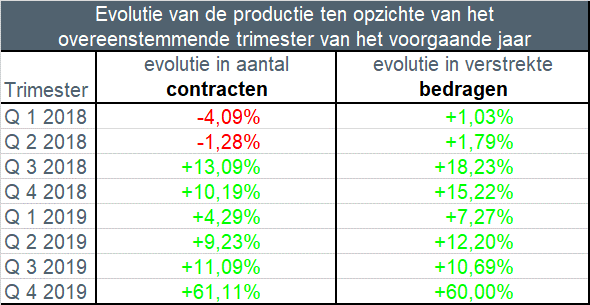

Uiteindelijk werden in het vierde trimester van 2019 ongeveer 108.000 hypothecaire kredietovereenkomsten afgesloten voor een totaalbedrag van ongeveer 14,7 miljard EUR (exclusief herfinancieringen), een absoluut record. Dit is een stijging van het aantal verstrekte kredietovereenkomsten met ongeveer 61% ten opzichte van het vierde trimester van vorig jaar. In bedrag werd er 60% meer krediet verstrekt dan toen.

Lage rentevoeten en gewijzigde fiscaliteit in Vlaanderen drijven kredietverlening naar ongekende hoogte

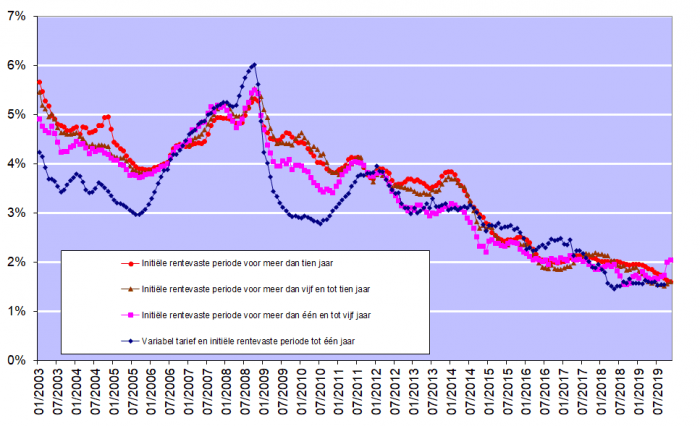

De zeer lage rentevoeten voor hypothecaire kredieten bleven de vraag het hele jaar stimuleren. Volgens cijfers gepubliceerd door de Nationale Bank van België bedroegen ze in november tussen 1,61% (voor kredieten met een veranderlijke rentevoet en een initiële periode van rentevastheid voor meer dan tien jaar) en 2,05% (voor kredieten met een initiële rentevaste periode voor meer dan één en tot vijf jaar).

Maar vooral de tijdig aangekondigde afschaffing van de woonbonus in Vlaanderen heeft de kredietverlening in het vierde trimester naar ongekende hoogte gestuwd.

Hieronder vindt u de belangrijkste vaststellingen voor het hele jaar 2019, met vervolgens specifieke focus op het vierde trimester van 2019 in vergelijking met het vierde trimester van 2018.

Bij deze cijfers zijn de herfinancieringen buiten beschouwing gelaten.

Het jaar 2019:

- Het aantal kredietaanvragen (excl. deze voor herfinancieringen) lag in 2019 bijna 16% hoger ten opzichte van 2018. Het bedrag van de kredietaanvragen steeg eveneens, met bijna 17%. Er werden 412.000 kredietaanvragen ingediend voor een totaalbedrag van iets meer dan 60 miljard EUR.

- Er werden in 2019 uiteindelijk bijna 310.000 hypothecaire kredieten (excl. herfinancieringen) verstrekt voor een totaal bedrag van bijna 42 miljard EUR. De verstrekte hypothecaire kredieten zijn in 2019 dus in aantal met meer dan 22% gestegen. Het overeenstemmende bedrag steeg met 23,7%.

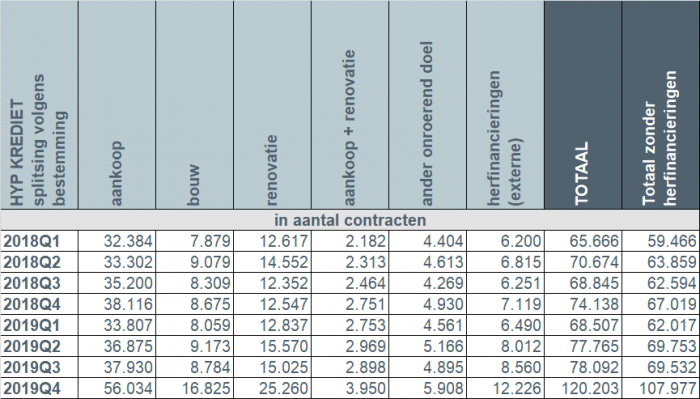

- Er is een stijging van de kredietverlening over alle doeleinden heen. Het aantal kredieten voor de renovatie van een woning kende procentueel de sterkste stijging, nl. +32% of 16.600 kredieten meer dan in 2018. Het aantal kredieten voor de aankoop van een woning (+25.600) lag in 2019 18,5% hoger dan in 2018. Het aantal kredieten voor aankoop met verbouwing (+2.860) kende een stijging met 29,5%, terwijl het aantal bouwkredieten (+8.900) 26,2% hoger lag. Het aantal kredieten voor andere doeleinden (bv. garage of bouwgrond) (+2.300) kende een stijging met 12,7%.

- Het aantal externe herfinancieringen (+8.900) steeg in 2019 met 33,7% ten opzichte van 2018. Er werden in 2019 meer bepaald iets meer dan 35.000 externe herfinancieringen verstrekt voor een totaal bedrag van bijna 4,5 miljard EUR.

Focus op het vierde trimester van 2019 in vergelijking met het vierde trimester van 2018:

- Het aantal kredietaanvragen (excl. deze voor herfinancieringen) lag in het vierde trimester van 2019 bijna 32,5% hoger ten opzichte van het vierde trimester van 2018. Het bedrag van de kredietaanvragen steeg eveneens, met bijna 30%. Er werden bijna 120.000 kredietaanvragen ingediend voor een totaalbedrag van meer dan 17 miljard EUR.

- De verstrekte hypothecaire kredieten zijn in het vierde trimester van 2019 in aantal gestegen met ongeveer 61%. Het overeenstemmende bedrag steeg eveneens met 60%. Er werden zodoende ongeveer 108.000 kredieten verstrekt voor een totaal bedrag van 14,7 miljard EUR (excl. herfinancieringen).

- Vooral de maand december brak alle records : er werden 55.000 kredieten toegekend, een stijging met 140% ten opzichte van december 2018. Er werden in die maand dubbel zoveel kredieten voor de aankoop en aankoop met verbouwing van een woning verstrekt dan in december 2018 en zelfs drie maal zo veel bouwkredieten en renovatiekredieten.

- Er is in het vierde trimester een stijging van de kredietverlening over alle doeleinden heen. Het aantal kredieten voor de renovatie van een woning kende procentueel de sterkste stijging, nl. +101% of 12.700 kredieten meer dan in het vierde trimester van 2018. Het aantal bouwkredieten (+8.150) lag in het vierde trimester van 2019 94% hoger dan in het vierde trimester van 2018. Het aantal kredieten voor aankoop met verbouwing (+1.199) kende een stijging met 43,5%, terwijl het aantal kredieten voor de aankoop van een woning (+17.920) 47% hoger lag. Het aantal kredieten voor andere doeleinden (bv. garage of bouwgrond) (+978) kende een stijging met 20%.

- Het aantal externe herfinancieringen (+5.107) steeg in het vierde trimester van 2019 met 71,7% ten opzichte van het vierde trimester van 2018. Er werden in het vierde trimester van 2019 meer bepaald iets meer dan 12.200 externe herfinancieringen verstrekt voor een totaal bedrag van ongeveer 1,5 miljard EUR.

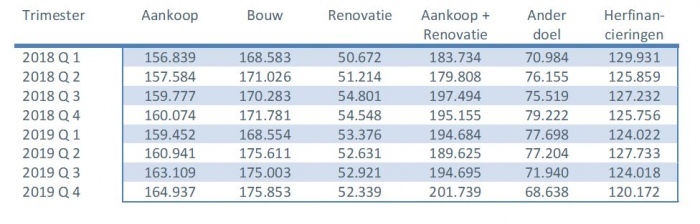

- Het gemiddelde bedrag van de kredieten voor aankoop + verbouwing steeg voor het eerst boven de 200.000 EUR. Het gemiddelde ontleende bedrag voor de aankoop van een woning steeg in het vierde trimester van 2019 eveneens licht tot 165.000 EUR. Het gemiddelde bedrag voor een bouwkrediet stabiliseerde ook in het vierde trimester van 2019 rond 175.000 EUR.

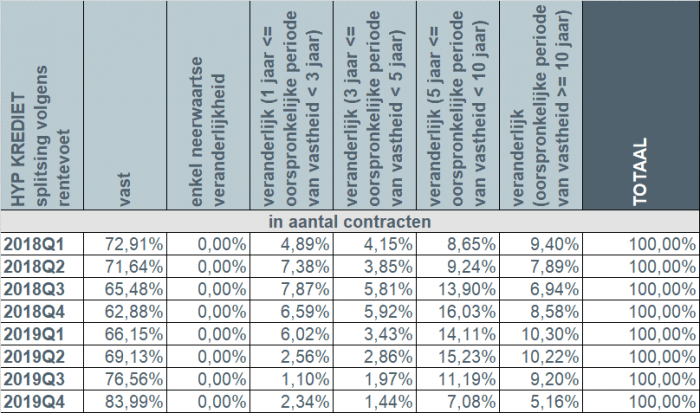

- In het vierde trimester van 2019 koos ongeveer 90% van de kredietnemers voor een vaste rentevoet of een veranderlijke rentevoet met een initiële periode van rentevastheid van minimum 10 jaar. Slechts 2% van de kredietnemers opteerde nog voor een jaarlijks veranderlijke rentevoet.

Aantal kredietaanvragen

Het aantal kredietaanvragen, zonder deze die betrekking hadden op een externe herfinanciering, kende in de loop van het vierde trimester van 2019 een stijging met 32,5% ten opzichte van hetzelfde trimester van vorig jaar. Het onderliggende bedrag van de kredietaanvragen steeg eveneens met ongeveer 30%.

Er werden in het vierde trimester van 2019 bijna 120.000 kredietaanvragen ingediend voor een totaalbedrag van meer dan 17 miljard EUR.

Het aantal kredietaanvragen steeg voor alle doeleinden. Het aantal kredietaanvragen voor de bouw van een woning (+5.704, hetzij +54,3%) en voor de renovatie van een woning (+12.375, hetzij +84,5%) kenden een forse stijging. De kredietaanvragen voor de aankoop van een woning (+10.014) stegen met 18,6%, deze voor de aankoop + renovatie van een woning (+685) met 13,7%, evenals het aantal kredietaanvragen voor andere doeleinden (bv. garage of bouwgrond) (+429, hetzij +6,8%).

Daarnaast kende in het vierde trimester van 2019 het aantal aanvragen voor externe herfinancieringen een stijging met 56%.

Ongezien aantal verstrekte kredieten in het vierde trimester

In het vierde trimester van 2019 steeg het aantal verstrekte kredieten, externe herfinancieringen buiten beschouwing gelaten, met iets meer dan 61% ten opzichte van het vierde trimester van 2018. Het overeenstemmende bedrag steeg met 60%.

Het totaalbedrag van de in het vierde trimester verstrekte kredieten bereikt daarmee het allerhoogste niveau ooit verstrekt in een trimester.

Stijging van het aantal kredieten, ongeacht de bestemming

Er werden in het vierde trimester van 2019 bijna 108.000 nieuwe kredieten verstrekt voor een totaalbedrag van ongeveer 14,7 miljard EUR – externe herfinancieringen buiten beschouwing gelaten.

Vooral de maand december brak alle records : er werden 55.000 kredieten toegekend, een stijging met 140% ten opzichte van december 2018. Er werden in die maand dubbel zoveel kredieten voor de aankoop en de aankoop met verbouwing van een woning verstrekt dan in december 2018 en zelfs drie maal zo veel bouwkredieten en renovatiekredieten.

Ten opzichte van het vierde trimester van vorig jaar was er een stijging waar te nemen over alle bestemmingen heen.

Het aantal kredieten voor de renovatie van een woning kende procentueel de sterkste stijging, nl. +101% of 12.700 kredieten meer dan in het vierde trimester van 2018. Het aantal bouwkredieten (+8.150) lag in het vierde trimester van 2019 94% hoger dan in het vierde trimester van 2018. Het aantal kredieten voor aankoop met verbouwing (+1.199) kende een stijging met 43,5%, terwijl het aantal kredieten voor de aankoop van een woning (+17.920) 47% hoger lag. Het aantal kredieten voor andere doeleinden (+978) kende een stijging met 20%.

Daarnaast kende in het vierde trimester van 2019 ook het aantal externe herfinancieringen verder een stijging met 71,7%. Er werden meer bepaald 12.200 externe herfinancieringen verstrekt voor een totaal bedrag van ongeveer 1,5 miljard EUR.

Gemiddelde bedrag van een krediet voor aankoop met renovatie van een woning voor het eerst boven 200.000 EUR

Het gemiddelde bedrag van een krediet voor de aankoop van een woning + renovatie steeg in het vierde trimester voor het eerst boven 200.000 EUR.

Het gemiddelde bedrag van een krediet voor de aankoop van een woning steeg in het vierde trimester van 2019 eveneens licht tot 165.000 EUR.

Het gemiddelde bedrag van een krediet voor de bouw van een woning bleef in de loop van het vierde trimester van 2019 stabiel op ongeveer 175.000 EUR.

Bijna 9 op 10 kredietnemers opteert voor een vaste rentevoet

In het vierde trimester van 2019 kozen bijna 9 op 10 kredietnemers (89,2%) voor een vaste rentevoet of een veranderlijke rentevoet met een initiële periode van rentevastheid van minimum 10 jaar. Ongeveer 8,5% van de kredietnemers opteerde voor een veranderlijke rentevoet met een initiële periode van rentevastheid tussen 3 en 10 jaar. Slechts 2% van de kredietnemers opteerde voor een jaarlijks veranderlijke rentevoet

Rekening houdend met de nog steeds zeer lage rentevoeten (zie grafiek hierna) blijft de Belgische consument dus in overgrote mate kiezen voor zekerheid. Nog slechts 1 op 10 kiest voor een veranderlijke rentevoet. Maar ook in geval van een veranderlijke rentevoet wordt de consument door de wetgeving ten zeerste beschermd. Zo kan de veranderlijke rentevoet na aanpassing aan de evolutie van de toepasselijke referte-indexen nooit meer bedragen dan het dubbele van de initiële rentevoet.

Verantwoorde hypothecaire kredietverlening blijft het uitgangspunt

Ondanks het absolute recordbedrag aan verstrekte hypothecaire kredieten in het vierde trimester van 2019 en het jaar 2019 in zijn geheel, onder meer ten gevolge van gewijzigde fiscale stimuli, is en blijft de kredietsector zich ervan bewust dat hypothecaire kredietverlening met grote zorg moet gebeuren en dat verantwoorde kredietverlening het absolute uitgangspunt moet blijven.

Op dat punt zit de sector op dezelfde lijn als de toezichthouder: de kredietverstrekkers moeten de nodige voorzichtigheid aan de dag leggen om enerzijds maximaal te vermijden dat individuele kredietnemers te omvangrijke leningen zouden aangaan, en anderzijds op termijn de financiële stabiliteit te vrijwaren.

Zoals recent door de Nationale Bank van België bevestigd op basis van de Centrale voor Kredieten aan Particulieren dat de wanbetalingsindicatoren voor het derde jaar op rij verbeteren. Wat hypothecair krediet betreft blijft de wanbetalingsratio onder de 1%.