Les crédits hypothécaires confirment la tendance positive au 2ème trimestre 2025

23 juillet 2025 - 15 min de lecture

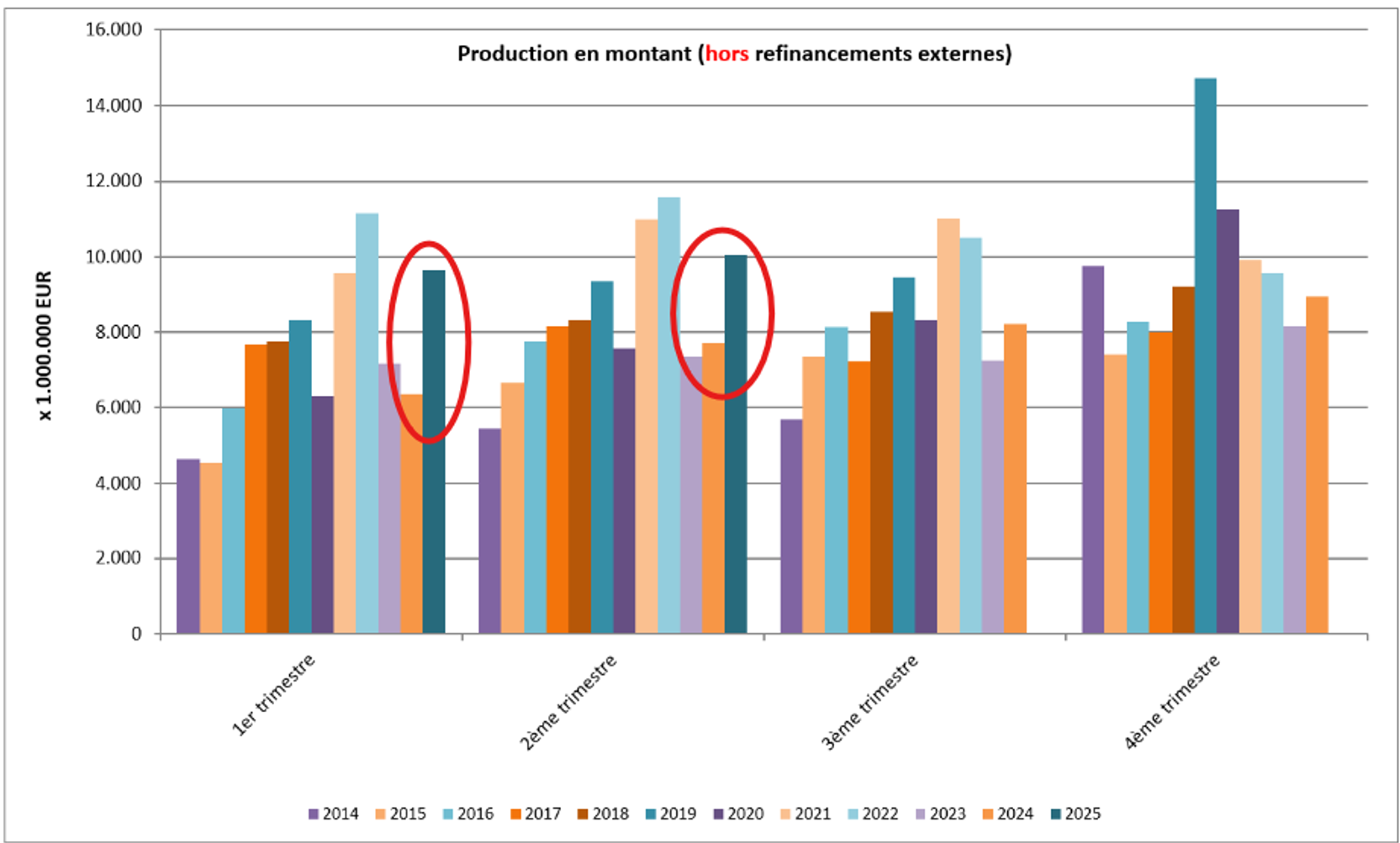

Au deuxième trimestre 2025, un peu moins de 55.000 contrats de crédit hypothécaire ont été conclus pour un montant total d’environ 10 milliards EUR (hors refinancements).

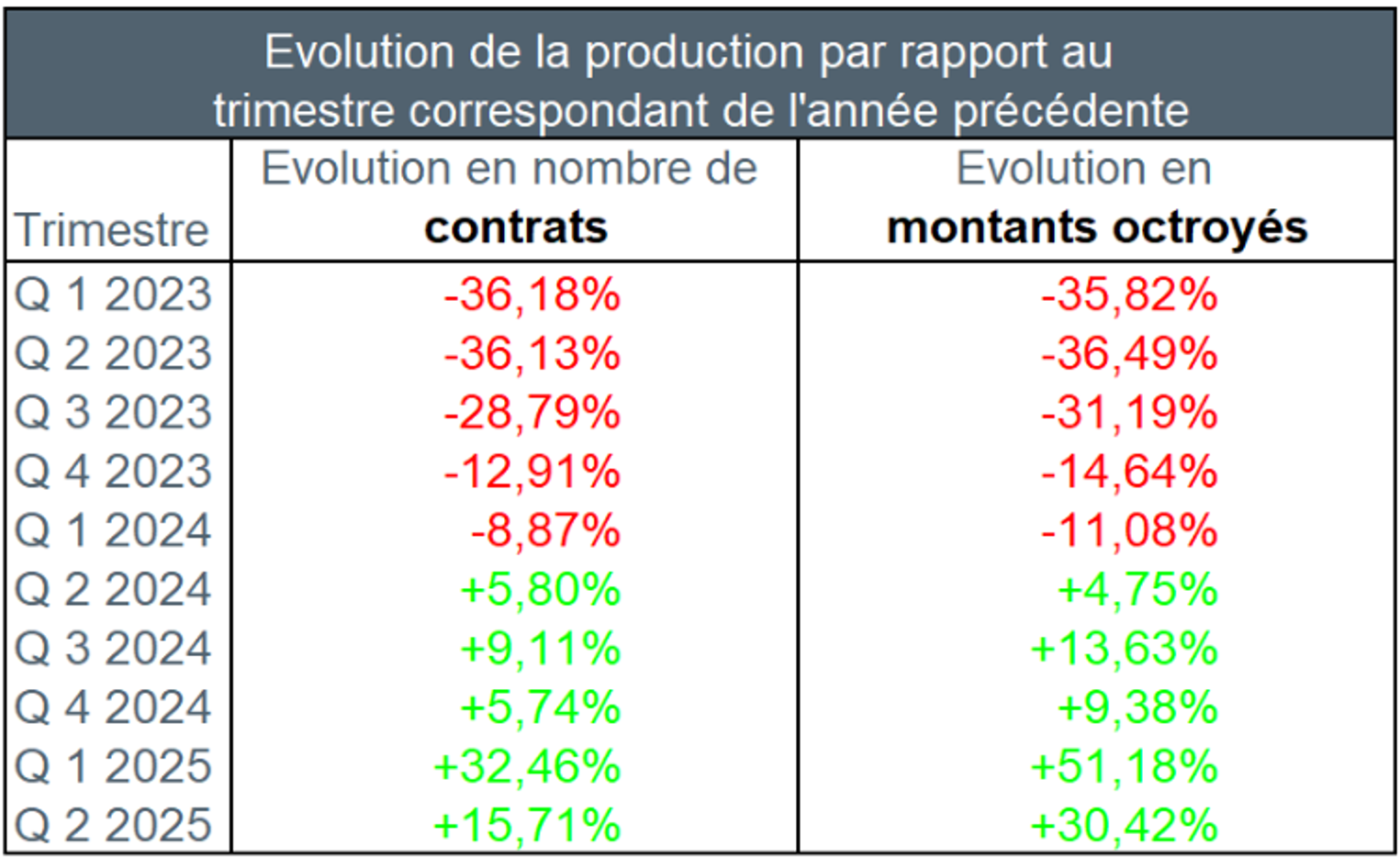

Ceci représente une augmentation du nombre de contrats de crédit octroyés de 15,7% par rapport au deuxième trimestre de l’an dernier. Concernant le montant des crédits octroyés, on note également une augmentation d’environ 30,4% par rapport à l’année passée.

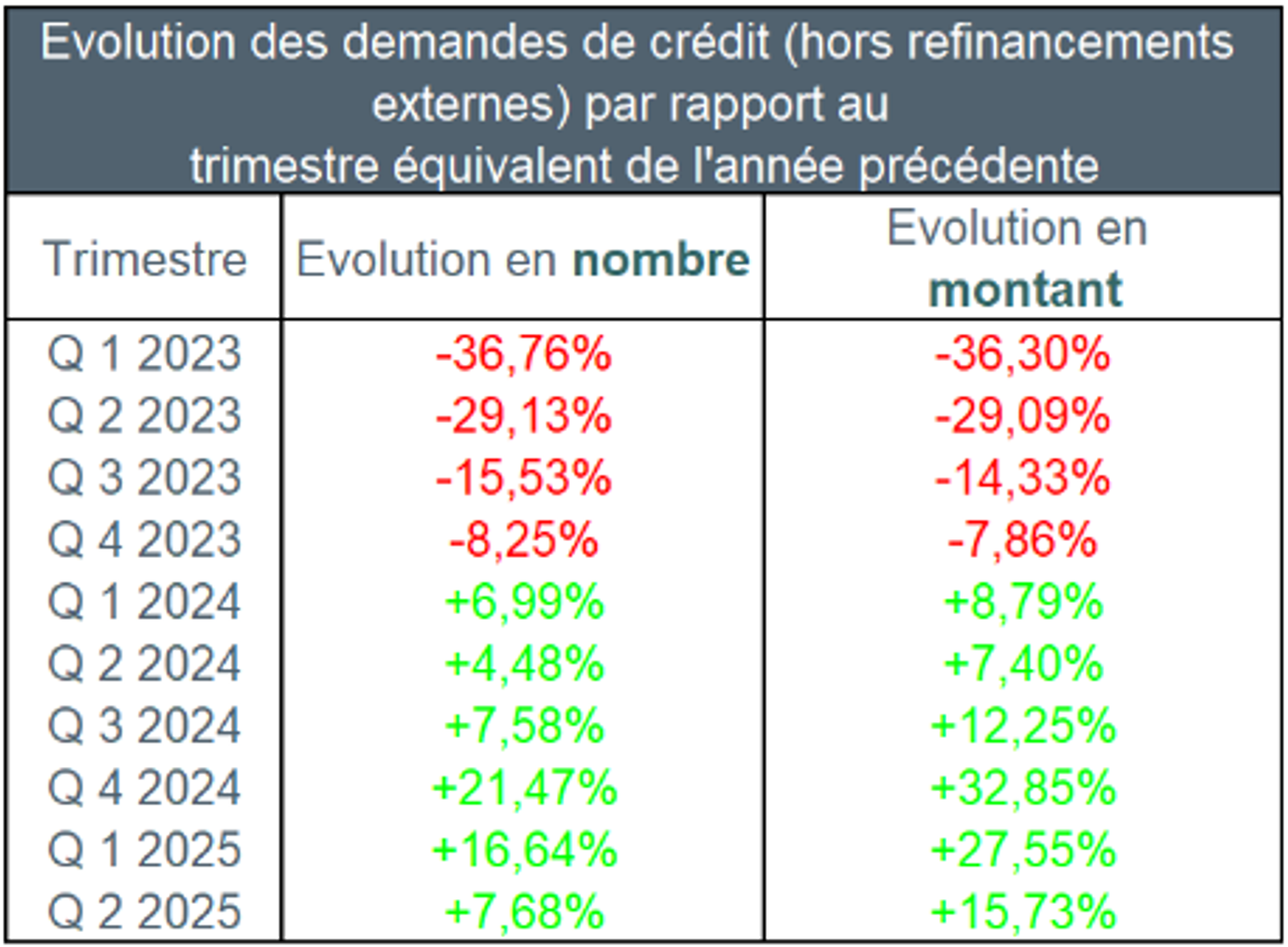

Du deuxième trimestre 2024 au deuxième trimestre de 2025, le nombre de demandes de crédit s’est accru d’environ 7,7%, hors refinancements. Le montant de crédit correspondant durant ce deuxième trimestre 2025 a également augmenté, d’un peu moins de 16%.

Les demandes de crédit en hausse confirment l’octroi de crédits au 1er semestre 2025

Le premier semestre 2025 montre une hausse dans les demandes de crédit par rapport au même semestre de l’année précédente. Cette tendance haussière s’est également confirmée par une hausse de l’octroi de crédits au cours du 1er semestre de l’année 2025 par rapport à la même période de l’année dernière.

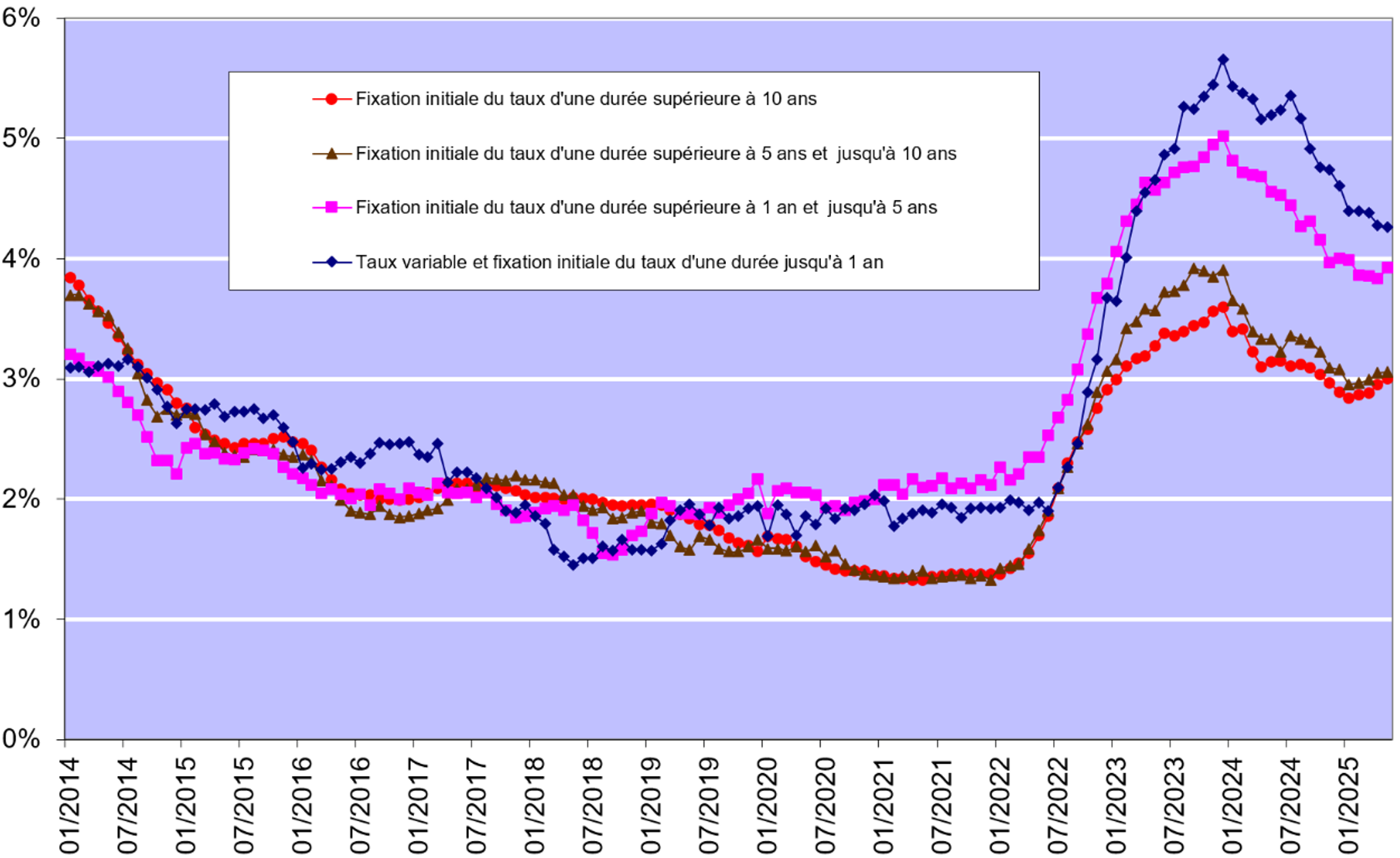

Les taux d'intérêt des crédits hypothécaires se sont stabilisés au cours du deuxième trimestre. Sur la base des chiffres publiés par la Banque Nationale de Belgique, ces taux oscillaient en mai entre en moyenne 3 % (pour les crédits assortis d’une période initiale de fixité du taux de plus de 10 ans) et en moyenne 4,26% (pour les crédits assortis d’une période initiale de fixité du taux jusqu’à 1 an).

« Les demandes de crédits toujours en hausse confirment la reprise du marché des crédits hypothécaire au cours du 1er semestre de l’année 2025. Les incitants fiscaux dans certaines régions et la stabilisation des taux ont permis aux candidats acquéreurs de reprendre confiance et franchir le pas de l’acquisition », a déclaré Ivo Van Bulck, Director Retail Credit and Savings de Febelfin.

On trouvera ci-dessous les principaux constats[1] pour le deuxième trimestre de 2025 par rapport au deuxième trimestre de 2024 :

- Le nombre de demandes de crédit (hors celles pour refinancements) a connu une augmentation d’environ 7,7 % au deuxième trimestre 2025 par rapport au deuxième trimestre 2024. Le montant des demandes de crédit a lui aussi augmenté d’environ 15,7% par rapport à 2024. Ce sont ainsi un peu plus de 79.000 demandes de crédit qui ont été introduites pour un montant total d’un peu moins de 16 milliards EUR.

- Les crédits hypothécaires octroyés ont enregistré, sur un an, une hausse (en nombre) d’environ 15,7% au deuxième trimestre 2025. Le montant correspondant a également augmenté d’environ 30,4 % par rapport à 2024. Un peu moins de 55.000 crédits ont ainsi été octroyés pour un montant total d’un peu plus de 10 milliards EUR (hors refinancements).

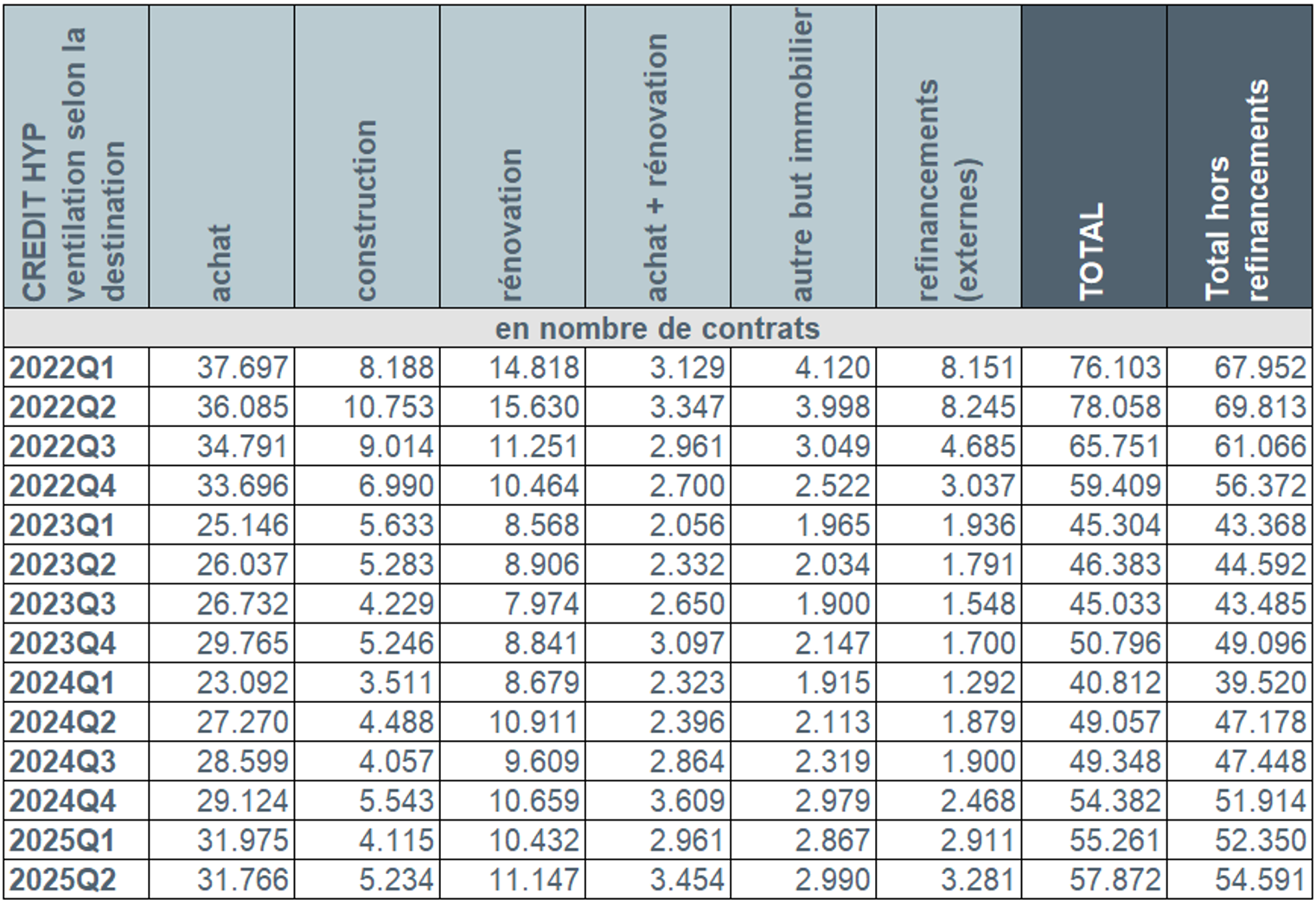

- Par rapport au deuxième trimestre de 2024, c’est le nombre de contrats de crédits pour la rénovation (+236, soit +2,2%) qui marque la moins forte hausse. C’est le nombre de crédits pour l’achat avec transformations (+1.058, soit +44,2%) qui connaît la plus forte hausse au cours du second trimestre de 2025. Pour les autres buts de crédits, la tendance est positive comme pour ceux d’autres destinations (+877, soit +41,5%), ainsi que pour la construction d’un logement (+746, soit +16,6%). Le nombre de crédits contractés pour l’achat d’un logement (+4.496, soit +16,5%) poursuit sa hausse au second trimestre de 2025.

- Par rapport au trimestre précédent, le nombre de refinancements externes (+1.402, soit +74,6%) poursuit sa hausse au deuxième trimestre 2025. Par conséquent, environ 3.300 refinancements externes ont été enregistrés au deuxième trimestre 2025, pour un montant total d’environ 508 millions EUR.

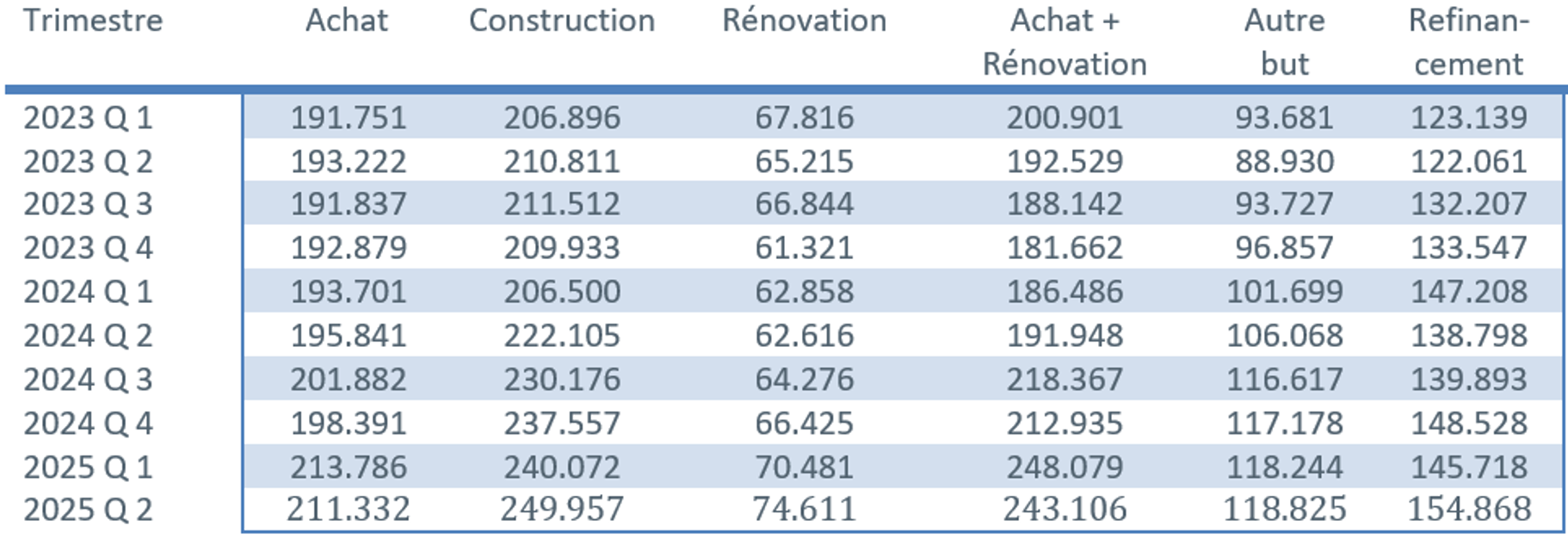

- Le montant moyen emprunté pour l’achat d’un logement a quant à lui légèrement diminué au deuxième trimestre 2025, pour atteindre environ 211.000 EUR. Le montant moyen pour un crédit de construction a connu une nouvelle augmentation et atteint 250.000 EUR au deuxième trimestre 2025. De même, le montant moyen d’un crédit pour rénovation a également augmenté par rapport au trimestre précédent, pour atteindre 75.000 EUR.

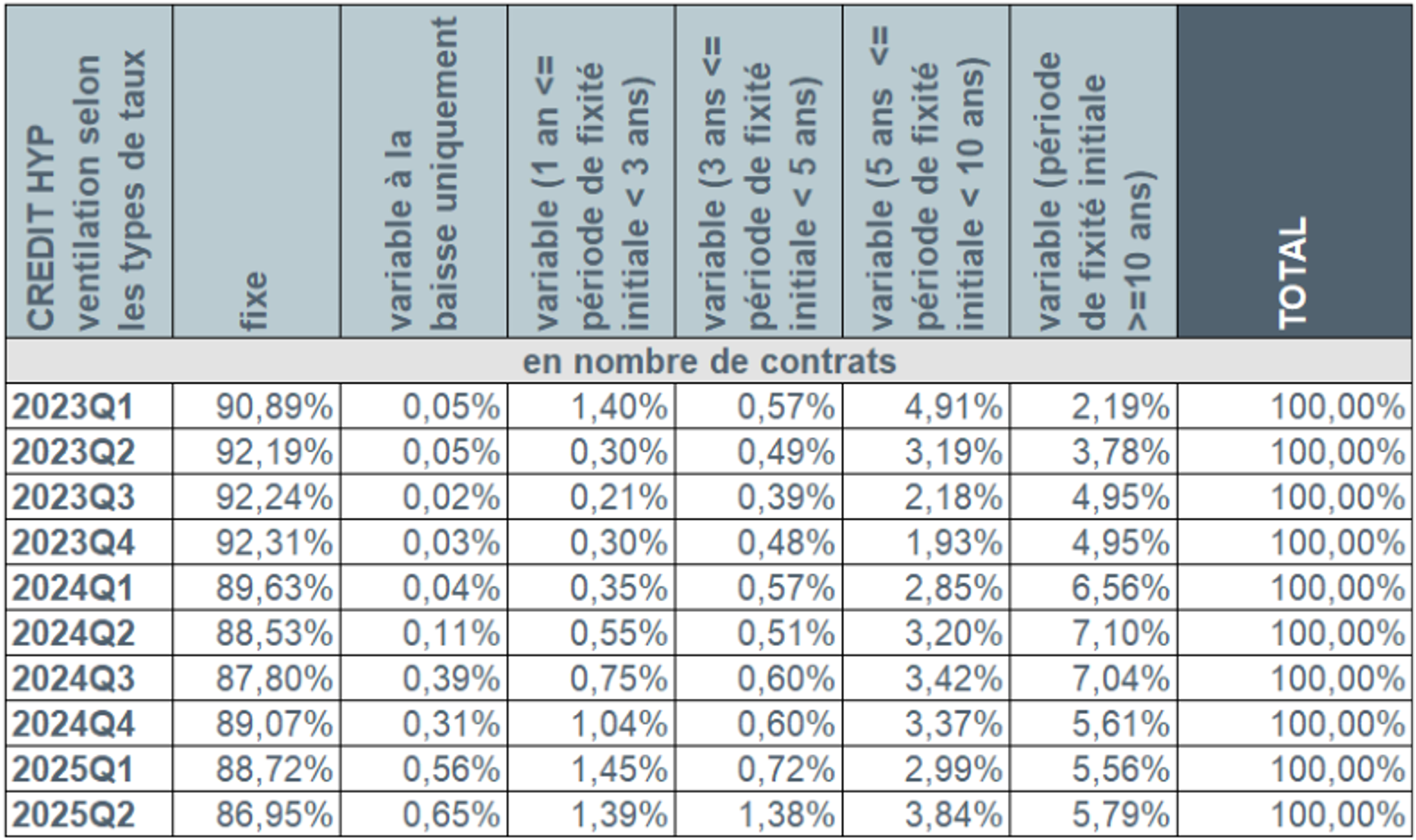

- Au cours de ce trimestre, plus de 9 emprunteurs sur 10 (93%) des emprunteurs ont à nouveau opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Dans un peu plus de 2% des cas, les emprunteurs ont encore opté pour des crédits assortis d’un taux d’intérêt variable annuellement.[1] Les refinancements ne sont pas pris en compte dans ces chiffres.[2] Garage, terrain à bâtir, …

I. Le nombre de demandes de crédit toujours dans le vert

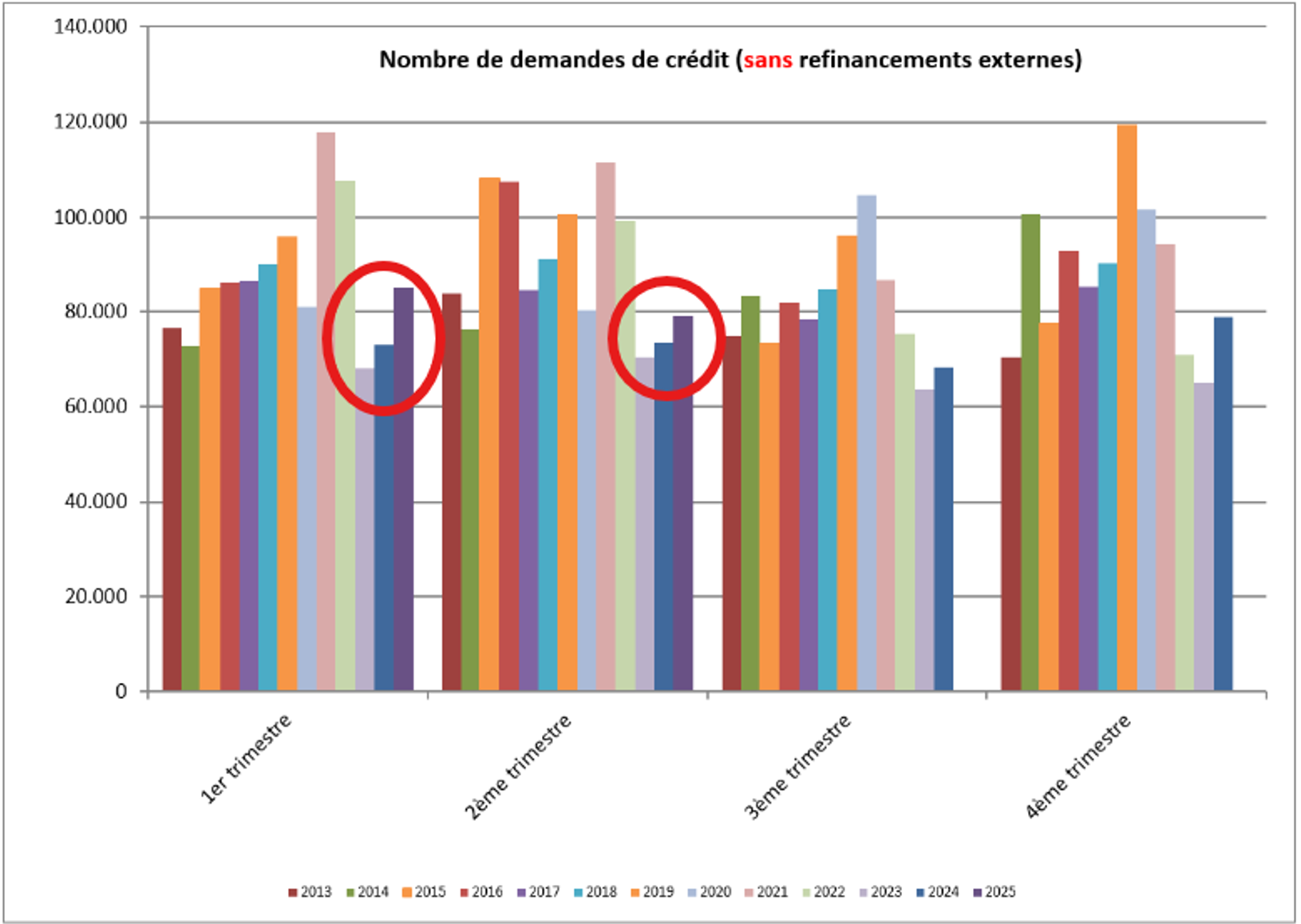

Le nombre de demandes de crédit, hors celles relatives aux refinancements externes, a connu au deuxième trimestre 2025 une augmentation d’environ 7,7% par rapport au même trimestre de l’année précédente. Le montant sous-jacent des demandes de crédit a également signé une augmentation de 15,7%. Cela confirme une tendance durable à la hausse dans les demandes de crédit (Hors refinancements externes). Il s'agit d'une période que nous n’avions plus connue depuis l’année 2021, et cela donne confiance en l’avenir.

Source: RCC-Febelfin

L’augmentation du nombre des demandes de crédit a été observée pour la majorité des destinations. Le nombre de demandes de crédit pour l’achat d’un logement (+3.023) a augmenté de +6,5%. Le nombre de demandes de crédit pour la construction d’un logement (+794, soit +13,3%) a connu une augmentation au cours du 2ème trimestre de l’année 2025. Le nombre de demandes de crédit pour d’autres destinations[3] a connu la plus forte hausse par rapport au même trimestre de 2024 (+1.253, soit +38,8%). Le nombre de demandes de crédit pour l’achat + rénovation d’un logement (+818) a augmenté de +20%. Seul le nombre de demandes pour la rénovation d’un logement s’est contracté au 2ème trimestre de l’année 2025 (-239, soit -1,7%). Par ailleurs, au cours du deuxième trimestre de 2025, le nombre de demandes de refinancements externes connait une augmentation conséquente (+1.067, soit + 34,4%).

[3] Garage, terrain à bâtir, …

Source : RCC - Febelfin

II. Nombre de crédits octroyés au deuxième trimestre

Au cours du deuxième trimestre de 2024, le nombre de crédits octroyés, hors refinancements externes, a connu une augmentation de presque 16% par rapport au deuxième trimestre 2024 et confirme la tendance positive sur 5 trimestres consécutifs. Le montant correspondant a, quant à lui, également enregistré une hausse d’environ 30,5 %.

Source: RCC-Febelfin

Le premier semestre marque une vraie tendance positive, pour l’octroi des crédits hypothécaires, dans le temps.

Source: RCC - Febelfin

III. Le but des crédits pour la construction revient dans le vert

Au deuxième trimestre 2025, un peu moins de 55.000 nouveaux crédits ont été octroyés pour un montant total d’un peu plus de 10 milliards EUR – hors refinancements externes. Ce nombre, pour le second trimestre 2025, est comparable au même trimestre de l’année 2020.

L’ensemble des buts de crédits est positif, le nombre de crédits octroyés, hors refinancements externes, s’est accru d’environ 15,7%. Cette augmentation est visible pour l’ensemble des destinations et même pour la construction d’un logement.

Comparativement au deuxième trimestre de 2024, le nombre de crédits contractés pour l’achat d’un logement (+4.496, soit +16,5%) ainsi que le nombre de crédits pour la construction d’un logement (+746, soit +16,6%) ont connu une augmentation, tout comme le nombre de crédits pour d’autres destinations (+877), qui a enregistré une augmentation de +41,5%. Quant au nombre de contrats de crédit pour l’achat + rénovation (+1.058, soit +44,2%), il connait la plus forte hausse. Mais c’est le nombre de crédits pour la rénovation d’un logement qui, avec une hausse de +2,2%, soit 236 crédits de plus qu’au deuxième trimestre de 2024, a connu la plus faible hausse au cours de ce trimestre.

Par ailleurs, au cours du deuxième trimestre de 2025, le nombre de refinancements externes a enregistré une forte hausse d’environ 74,6% soit 1.402 crédits de plus qu’au second trimestre 2024. De ce fait, ce sont environ 3.300 refinancements externes qui ont été octroyés pour un montant total d’environ 508 millions EUR.

Source: RCC - Febelfin

IV. Le montant moyen d’un crédit évolue en ordre dispersé

Au deuxième trimestre 2025, le montant moyen des crédits octroyés a légèrement augmenté pour certaines destinations et légèrement diminué pour d’autres.

Le montant moyen d’un crédit pour l’achat d’un logement a enregistré une baisse au cours du deuxième trimestre 2025 jusqu’à environ 211.500 EUR.

C’est également le cas pour le montant moyen d’un crédit pour l’achat d’un logement + rénovation qui a connu une baisse pour atteindre environ 243.000 EUR.

C’est surtout le montant moyen d’un crédit de construction qui a connu une forte augmentation au deuxième trimestre 2025, pour atteindre 250.000 EUR.

Source: RCC-Febelfin

V. Environ 93% des emprunteurs optent encore pour un taux fixe

Au cours du deuxième trimestre 2025, plus de 9 emprunteurs sur 10 (92,7%) ont à nouveau opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Environ 5,2% des emprunteurs ont privilégié un taux d’intérêt variable assorti d’une période initiale de fixité des taux entre 3 et 10 ans. Un peu plus de 2% des emprunteurs ont choisi un taux variable annuellement.

Source: RCC – Febelfin

Compte tenu du niveau des taux d’intérêt (voir graphique ci-après), les consommateurs belges continuent donc de privilégier très largement la sécurité. Le nombre de personnes qui optent pour un taux d’intérêt variable reste faible. Mais la législation protège aussi particulièrement le consommateur qui opte pour un taux d’intérêt variable. C’est ainsi que ce taux ne peut, après adaptation en fonction de l’évolution des indices de référence applicables, jamais excéder le double du taux d’intérêt initial.

Source: Stat BNB

VI. Des crédits « Energy-Efficient » pour un secteur sensible à la durabilité

La durabilité et la taxonomie occupent de plus en plus de place dans le quotidien des entreprises et le secteur financier n’y échappe pas. En effet, le superviseur du secteur, à savoir la Banque Nationale de Belgique, demande des reportings réguliers de la part du secteur quant à l’image « verte » de son portefeuille pour des raisons prudentielles. C’est pourquoi le secteur a établi, en 2023, une définition pour un crédit « Energy-Efficient »[4] afin de pouvoir répondre à la demande du superviseur.

Sur base de cette définition, le secteur commence à établir un reporting et il est dès lors possible de montrer les tendances des crédits « Energy Efficient » produit au cours du 1er semestre. C’est donc, tous buts confondus, un total de 21.800 crédits, répondant à la définition « Energy-Efficient », pour un montant de 4,4 milliards d’EUR qui a été réalisé au cours du 1er semestre 2025.

[4] 4 Un crédit est considéré comme « Energy-Efficient » pour autant que le certificat PEB comporte un résultat inférieur ou égal à 159 Kwh/m²/an.

L'octroi de crédit hypothécaire responsable reste le principe de base

Le secteur du crédit est et demeure conscient qu’une grande prudence doit présider à l’octroi de crédit hypothécaire et qu’un octroi de crédit responsable doit demeurer le principe de base absolu. A cet égard, le secteur est donc en phase avec les autorités de contrôle : les prêteurs doivent faire preuve de toute la prudence qui s’impose afin, d’une part, d'éviter au maximum que les emprunteurs individuels ne contractent des prêts excessifs et, d’autre part, de préserver la stabilité financière.

Pour plus d’informations

Pour de plus amples informations sur le sujet, n’hésitez pas à prendre contact avec le service de presse (02 507 68 31 – press@febelfin.be).

Toutes les statistiques en matière de crédit hypothécaire (2000 – 2025S2), ventilées selon la destination du crédit et le type de taux d’intérêt, sont disponibles sur cette page.