Forte diminution de l’octroi de crédit hypothécaire au premier trimestre

27 avril 2023 - 12 min de lecture

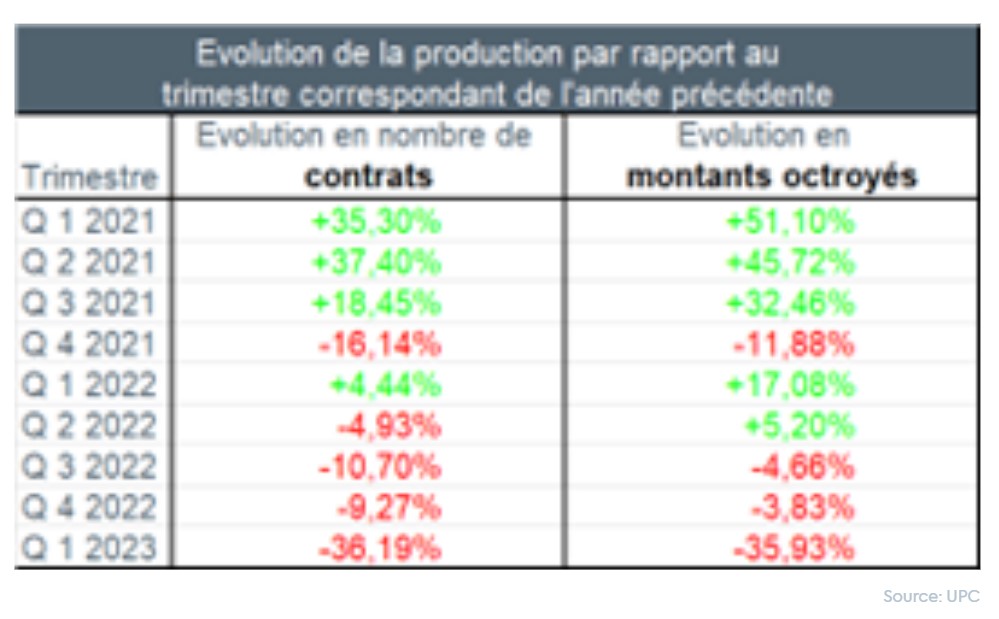

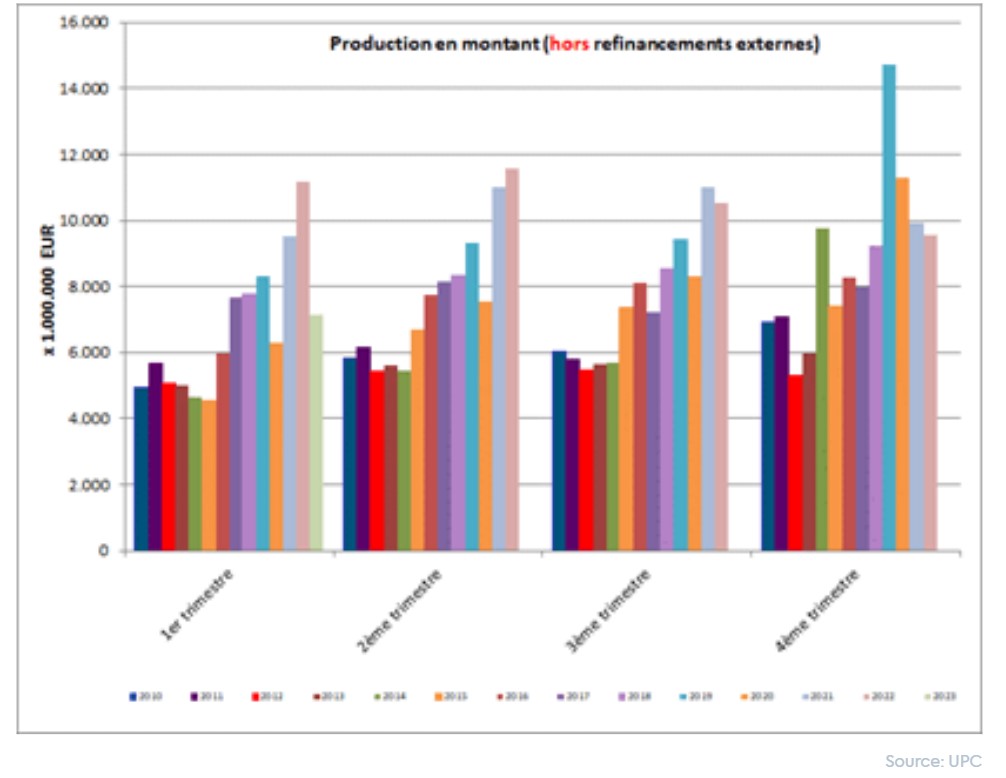

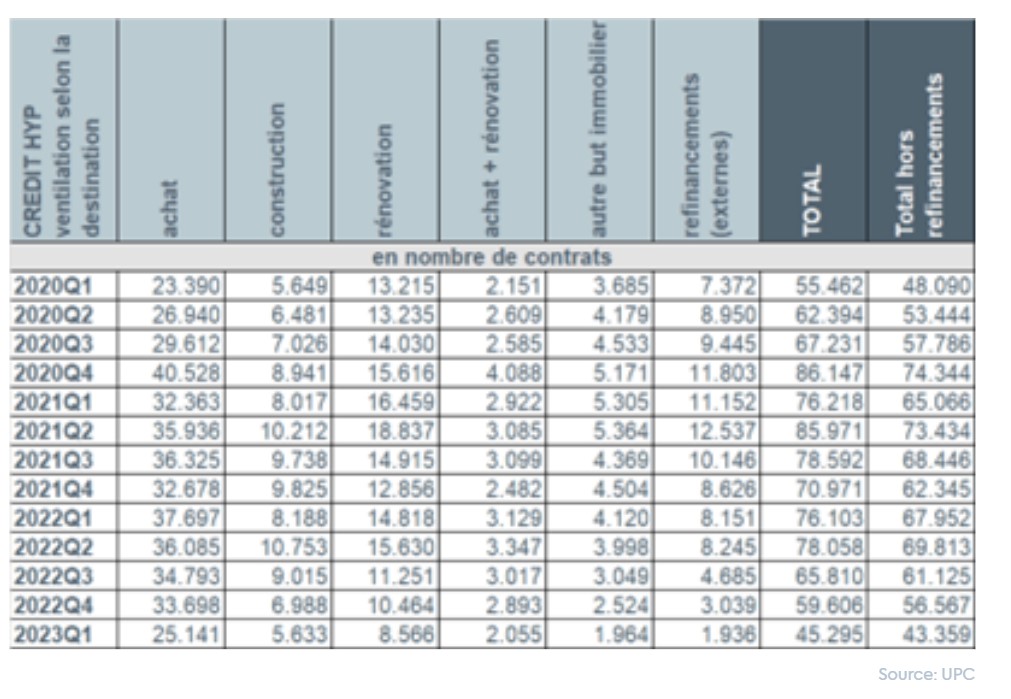

Au premier trimestre 2023, un peu plus de 43.000 contrats de crédit hypothécaire ont été conclus pour un montant total d’un peu plus de 7 milliards EUR (hors refinancements).Ceci représente une diminution du nombre des contrats de crédit octroyés de plus de 36% par rapport au premier trimestre de l’an dernier. Concernant le montant des crédits octroyés, on note également une diminution d’environ 36% par rapport à l’année passée.

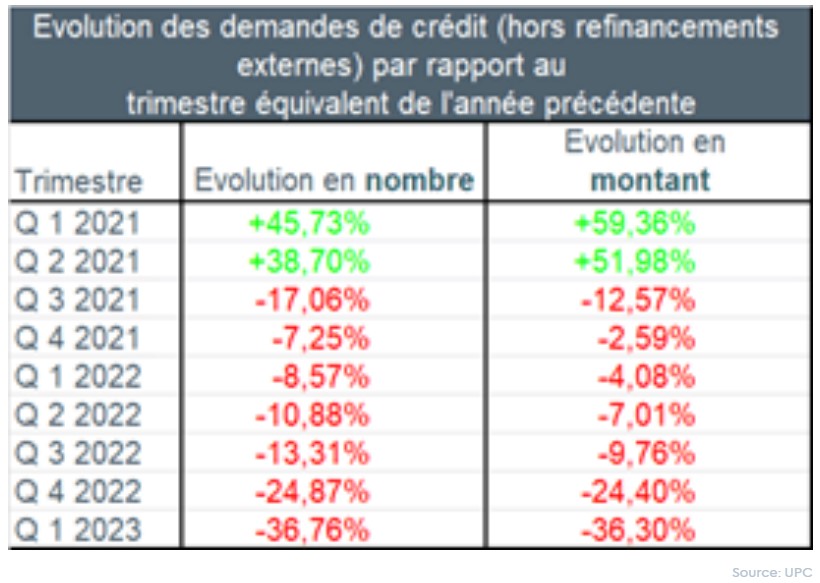

Du premier trimestre 2022 au premier trimestre de 2023, le nombre de demandes de crédit s’est réduit de presque 37%, hors refinancements. Le montant de crédit correspondant durant ce premier trimestre 2023 s’est également contracté, de plus de 36%. C’est ce qui ressort des statistiques relatives au crédit hypothécaire publiées ce jour par l'Union Professionnelle du Crédit .

Les 50 membres de l'UPC représentent ensemble environ 90% du nombre total de crédits hypothécaires nouvellement octroyés (ce que l'on appelle la production). L'encours total du crédit hypothécaire des membres de l’UPC fin mars 2023 s’élève à environ 273 milliards EUR.

La diminution de la demande freine le crédit

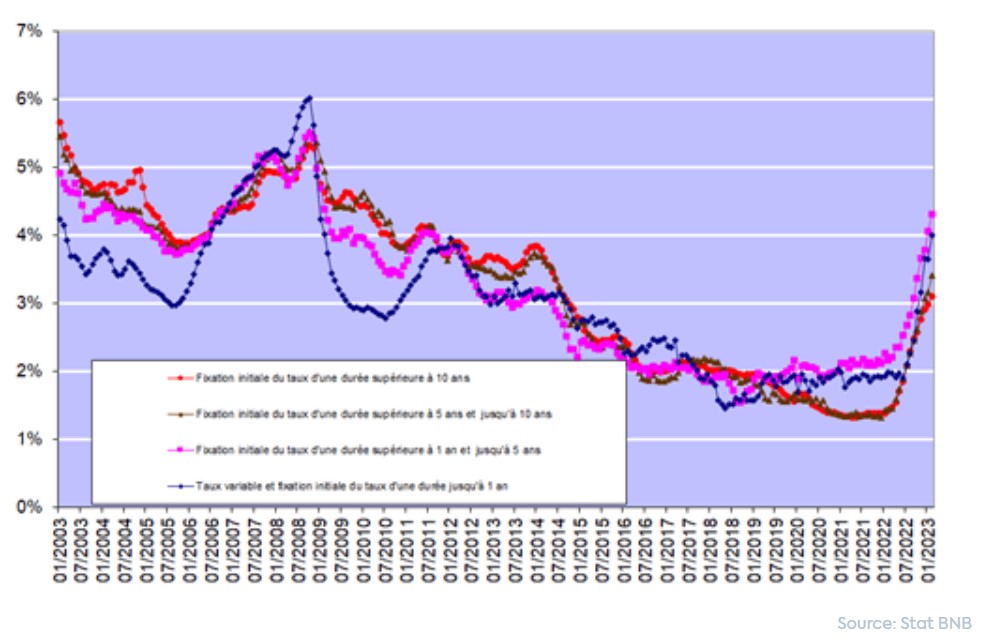

La baisse de la demande de crédit, qui s’était initiée au troisième trimestre 2022 et s'était encore accentuée au trimestre suivant, s'est également poursuivie au premier trimestre 2023. En conséquence, l’octroi de crédit a lui aussi diminué de manière substantielle. Comme on s’y attendait, les taux d'intérêt des crédits hypothécaires ont connu une tendance à la hausse au cours du dernier trimestre. Sur la base des chiffres publiés par la Banque Nationale de Belgique, ces taux oscillaient en février entre en moyenne 4,31% (pour les crédits assortis d’une période initiale de fixité du taux de 1 an jusque 5 ans) et en moyenne 3,11% (pour les crédits assortis d’une période initiale de fixité du taux de plus de 10 ans).

« La hausse des taux d'intérêt a notamment entraîné une baisse de la demande et donc une diminution du nombre de crédits octroyés », a déclaré Ivo Van Bulck, Secrétaire général de l'Union professionnelle du crédit. « La baisse de la demande de crédit s'est également poursuivie au premier trimestre de cette année et il est donc probable qu'elle entraînera également une baisse des crédits au deuxième trimestre de cette année.

On trouvera ci-dessous les principaux constats pour le premier trimestre de 2023 par rapport au premier trimestre de 2022 :

- Le nombre de demandes de crédit (hors celles pour refinancements) a connu une diminution de presque 37% au premier trimestre 2023 par rapport au premier trimestre 2022. Le montant des demandes de crédit s’est lui aussi réduit, d’environ 36% par rapport à 2022. Ce sont ainsi un peu plus de 68.000 demandes de crédit qui ont été introduites pour un montant total d’un peu plus 12 milliards EUR.

- Les crédits hypothécaires octroyés ont enregistré sur un an une baisse (en nombre) d’environ 36% au premier trimestre 2023. Le montant correspondant s’est également réduit d’environ 36% par rapport à 2022. Un peu plus de 43.000 crédits ont ainsi été octroyés pour un montant total dépassant légèrement 7 milliards EUR (hors refinancements).

- Par rapport au premier trimestre de 2022, c’est le nombre de contrats de crédit pour d’autres destinations (-2.156, soit -52,3%) qui a connu la plus forte diminution. Il en est allé de même du nombre de crédits de rénovation (-6.252, soit -42,2%). La diminution du nombre de crédits contractés pour l’achat d’un logement a également été substantielle, à savoir -33,3%, soit -12.556 contrats de moins qu’au premier trimestre de 2022. Il en va de même pour le nombre de crédits à la construction (‑2.555, soit -31,2%) et le nombre de crédits pour l’achat avec transformation d’un logement (-1.074, soit -34,3%).

- Le nombre de refinancements externes (-6.215, soit -76,3%) a connu une diminution spectaculaire au premier trimestre 2023, ce qui n’a rien d’étonnant dans le climat actuel d’augmentation des taux. Par conséquent, moins de 2.000 refinancements externes ont encore été enregistrés au premier trimestre 2023, pour un montant total d’environ 238 millions EUR.

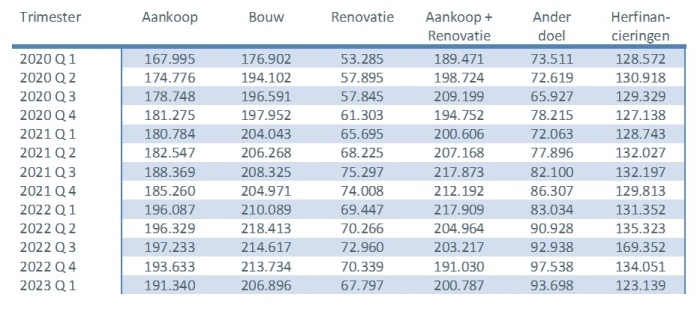

- Le montant moyen emprunté pour l’achat d’un logement a quant à lui légèrement diminué au premier trimestre 2023, pour atteindre environ 191.000 EUR. Le montant moyen pour un crédit de construction a également connu une légère diminution jusqu’à atteindre 207.000 EUR au premier trimestre 2023. Le montant moyen d’un crédit pour achat + rénovation a de nouveau connu, après une diminution au trimestre précédent, une augmentation jusqu’à environ 201.000 EUR.

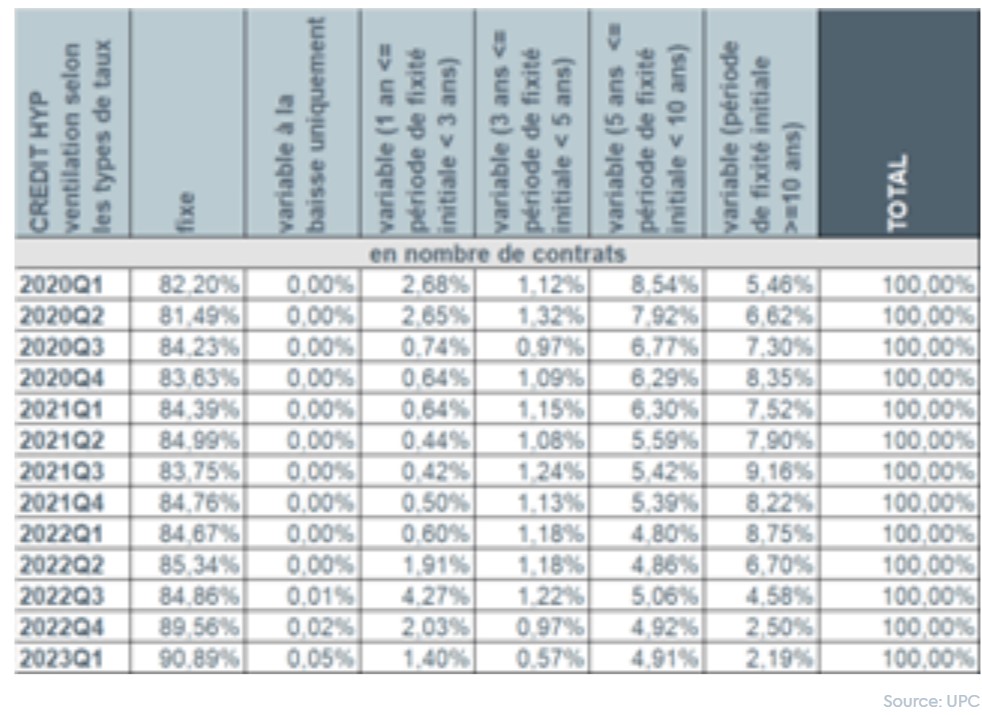

- Au cours de ce trimestre, plus de 9 emprunteurs sur 10 (93,2%) ont à nouveau opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Dans à peine 1,4% des cas, les emprunteurs ont encore opté pour des crédits assortis d’un taux d’intérêt variable annuellement.

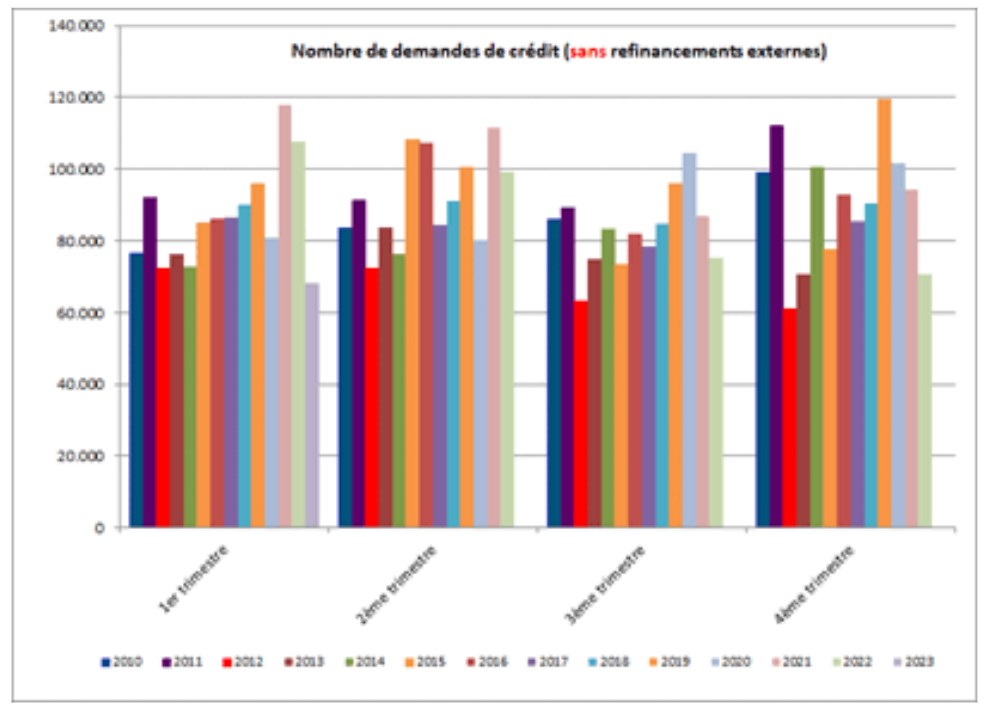

Nombre de demandes de crédit au niveau le plus bas depuis 2010

Le nombre de demandes de crédit, hors celles relatives aux refinancements externes, a connu au premier trimestre 2023 une diminution de presque 37% par rapport au même trimestre de l’année précédente. Le montant sous-jacent des demandes de crédit a également noté une diminution d’environ 36%. Le nombre de demandes de crédit au premier trimestre se situe ainsi au niveau le plus bas depuis 2010.

La diminution du nombre des demandes de crédit a été observée pour toutes les destinations. Le nombre de demandes de crédit pour l’achat d’un logement (-15.597) s’est contracté de -27%, celui pour l’achat + rénovation d’un logement (-2.127) de -34,8%. Le nombre de demandes de crédit pour la rénovation d’un logement (-10.131, soit -46,8%) a également fortement diminué, tout comme le nombre de demandes de crédit pour d’autres destinations (-3.334, soit -53,4%) et le nombre de demandes de crédit pour la construction d’un logement (-8.418, soit -52,4%). Par ailleurs, au cours du premier trimestre de 2023, le nombre de demandes de refinancements externes a noté une baisse spectaculaire, en l’occurrence de -77,4%, ce qui n’est pas étonnant dans le climat actuel d’augmentation des taux.

II. Nombre de crédits octroyés au premier trimestre

Au cours du premier trimestre de 2023, le nombre de crédits octroyés, hors refinancements externes, a connu une diminution d’environ 36% par rapport au premier trimestre 2022. Le montant correspondant a quant à lui également enregistré une baisse d’environ 36%.

La contraction de la demande de crédit entraine donc à une diminution comparable du nombre des crédits octroyés.

III. Diminution pour toutes les destinations du crédit

Au premier trimestre 2023, un peu plus de 43.000 nouveaux crédits ont été octroyés pour un montant total dépassant légèrement 7 milliards EUR – hors refinancements externes. Ce nombre est le plus faible enregistré depuis 2014. En montant octroyé lors d’un premier trimestre, il s’agit, exception faite de l’année “corona” 2020, du montant le plus bas enregistré depuis 2017.

Globalement, le nombre de crédits octroyés s’est contracté d’environ 36% par rapport au premier trimestre de 2022. Cette diminution est visible pour toutes les destinations.

Comparativement au premier trimestre de 2022, le nombre de crédits contractés pour l’achat d’un logement (-12.556, soit -33,3%), le nombre de crédits de construction (-2.555, soit -31,2%) ainsi que le nombre de crédits pour l’achat avec transformation (-1.074, soit -34,3) ont connu une forte diminution. Mais c’est le nombre de contrats de crédit pour la rénovation d’un logement qui, avec une contraction de -42,2%, soit 6.252 crédits de moins qu’au premier trimestre de 2022, a connu la diminution la plus marquée, tout comme le nombre de crédits pour d’autres destinations (-2.156), qui a noté une diminution de -52,3%.

Par ailleurs, au cours du premier trimestre de 2023, le nombre de refinancements externes a enregistré une baisse spectaculaire de 76,3%. De ce fait, ce sont moins de 2.000 refinancements externes qui ont été octroyés pour un montant total d’environ 238 millions EUR.

IV. Le montant moyen d’un crédit également en baisse

Au premier trimestre, le montant moyen des crédits octroyés a légèrement diminué. Cela peut probablement être lié à la réduction de la capacité de remboursement des emprunteurs en raison de l'augmentation des taux d'intérêt.

Le montant moyen d’un crédit de construction a connu une légère baisse au premier trimestre 2023, pour descendre à 207.000 EUR.

Le montant moyen d’un crédit pour l’achat d’un logement a également enregistré une diminution au cours du premier trimestre 2023 jusqu’à environ 191.000 EUR.

En revanche, le montant moyen d’un crédit pour l’achat d’un logement + rénovation a de nouveau augmenté, après une diminution lors du dernier trimestre de 2022, jusqu’à atteindre environ 201.000 EUR.

V. 9 emprunteurs sur 10 optent pour un taux fixe

Au cours du premier trimestre 2023, plus de 9 emprunteurs sur 10 (93,2%) ont à nouveau opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Environ 5,5% des emprunteurs ont privilégié un taux d’intérêt variable assorti d’une période initiale de fixité des taux entre 3 et 10 ans. Moins de 1,5% des emprunteurs ont choisi un taux variable annuellement.

Compte tenu des taux d’intérêt en augmentation (voir graphique ci-après), les consommateurs belges continuent donc de privilégier très largement la sécurité. Le nombre de personnes qui optent pour un taux d’intérêt variable reste faible. Mais la législation protège aussi particulièrement le consommateur qui opte pour un taux d’intérêt variable. C’est ainsi que ce taux ne peut, après adaptation en fonction de l’évolution des indices de référence applicables, jamais excéder le double du taux d’intérêt initial.

Un octroi de crédit hypothécaire responsable reste le principe de base

Le secteur du crédit est et demeure conscient qu’une grande prudence doit présider à l’octroi de crédit hypothécaire et qu’un octroi de crédit responsable doit demeurer le principe de base absolu. A cet égard, le secteur est donc en phase avec les autorités de contrôle : les prêteurs doivent faire preuve de toute la prudence qui s’impose afin, d’une part, d'éviter au maximum que les emprunteurs individuels ne contractent des prêts excessifs et, d’autre part, de préserver la stabilité financière.