Crédits hypothécaires en 2022 : montant record octroyé, malgré une diminution au deuxième semestre

26 janvier 2023 - 14 min de lecture

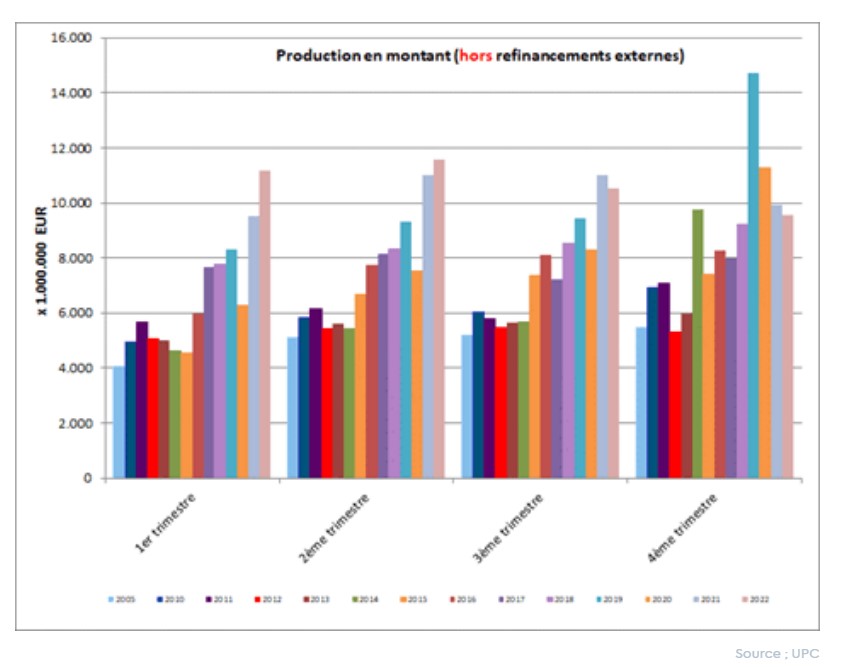

L’octroi de crédit hypothécaire a connu deux tendances en 2022 : une augmentation au premier semestre et une baisse au deuxième semestre. Malgré cette tendance à la baisse des derniers mois, l’année 2022 a de nouveau été une année record.

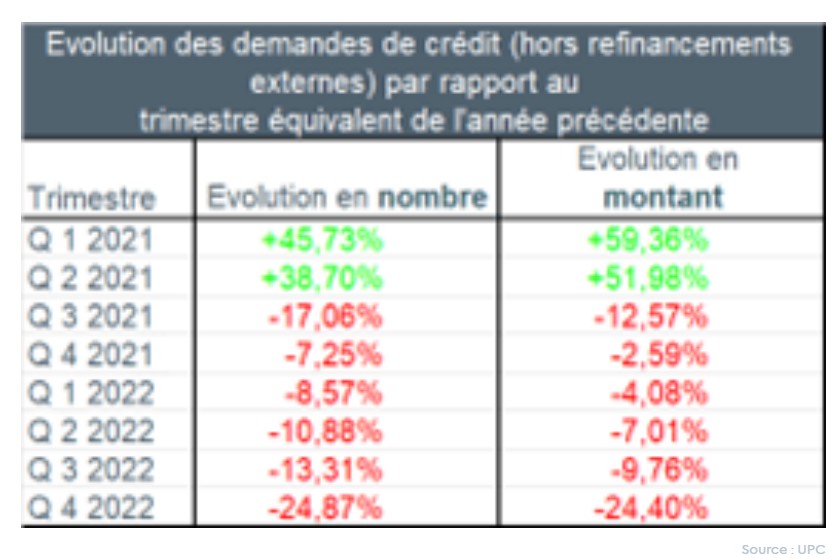

- Si l'on exclut les refinancements, le nombre de demandes de crédit en 2022 a diminué d'environ 14% par rapport à 2021. En montant également, une contraction d’environ 11% par rapport à 2021 s’est produite, mais si l’on compare avec l’année 2019, le montant demandé a toutefois signé une progression de 5,6%.

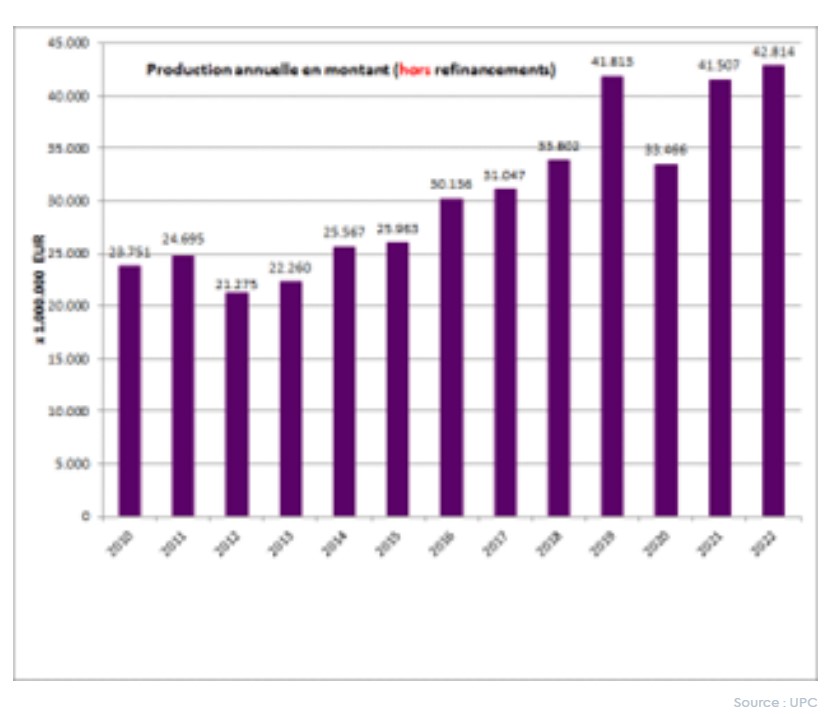

- En 2022, toujours en excluant les refinancements, ce sont finalement plus de 255.000 contrats de crédit hypothécaire qui ont été conclus (5% de moins qu’en 2021) pour un montant total de près de 43 milliards d'euros, ce qui signifie un nouveau record absolu en termes de montant

- Cette progression a pour l’essentiel été enregistrée au cours du premier semestre de 2022, le second semestre ayant plutôt été marqué par une tendance à la baisse.

C’est ce qui ressort des statistiques relatives au crédit hypothécaire publiées ce jour par l'Union Professionnelle du Crédit (UPC) vandaag heeft gepubliceerd.

De 50 leden van de BVK nemen samen ongeveer 90% van het totaal aantal nieuw verstrekte hypothecaire kredieten (de zogeheten productie) voor hun rekening. Het totale uitstaande bedrag aan hypothecair krediet van de BVK-leden bedraagt eind december 2022 ongeveer 272 miljard EUR.

Retournement de situation au second semestre de l'année

Au premier semestre 2022, l’octroi de crédit hypothécaire a continué à progresser, après une année 2021 tout aussi forte : à cette époque, l'on enregistrait encore une croissance de plus de 10% des montants de crédits octroyés.

À partir du second semestre, la hausse des taux d'intérêt et la crise énergétique, entre autres, ont eu un impact croissant sur la capacité de remboursement et donc aussi sur l’octroi de crédit. Le montant des crédits octroyés a ainsi baissé de 4 % par rapport au second semestre 2021.

Néanmoins, un montant record de crédits hypothécaires a été accordé sur l'ensemble de l'année 2022, en dépit d’une baisse globale de plus de 5 % du nombre de contrats de crédit.

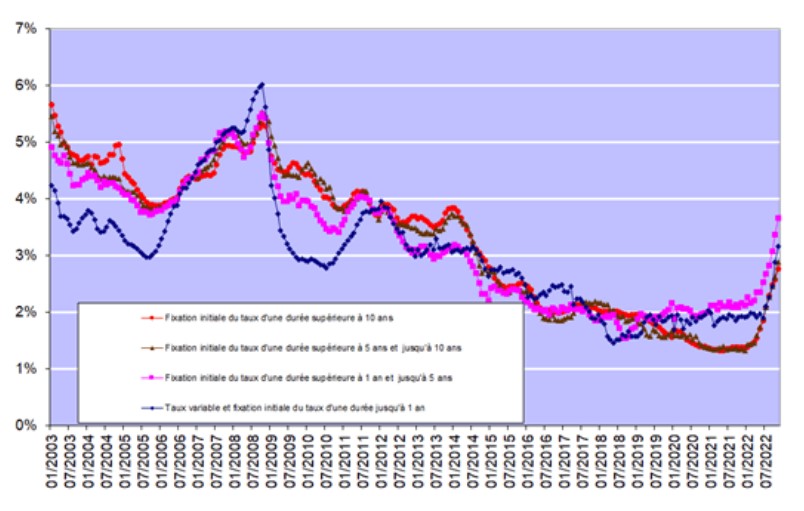

Les taux d’intérêt ont donc joué un rôle majeur dans l’évolution constatée l’an dernier, et en particulier au deuxième semestre 2022. Sur la base des chiffres publiés par la Banque Nationale de Belgique, ces taux oscillaient en novembre 2022 entre 2,76% (pour les crédits à taux variable assortis d’une période initiale de fixité du taux de plus de 10 ans) et 3,67% (pour les crédits assortis d’une période initiale de fixité du taux de plus d’1 an et de moins de 5 ans).

On trouvera ci-dessous les principaux constatations pour l’ensemble de l’année 2022, l’accent étant en outre mis particulièrement sur le quatrième trimestre.

Bij deze cijfers zijn de herfinancieringen buiten beschouwing gelaten.

En ce qui concerne l’ensemble de l’année 2022 :

- En 2022, le nombre de demandes de crédit (hors celles pour refinancements) a connu une diminution de 14% par rapport à 2021. Le montant des demandes de crédit était d’environ 11% moins élevé qu’en 2021, mais néanmoins de 5,6% plus élevé qu’au cours de l’année record 2019. Ce sont ainsi 353.000 demandes de crédit qui ont été introduites pour un montant total de plus de 63,5 milliards EUR.

- Au total, ce sont près de 255.000 crédits hypothécaires qui ont été octroyés en 2022 (hors refinancements) pour un montant total de presque 43 milliards d’euros. En nombre, les crédits hypothécaires octroyés ont donc diminué en 2022 de plus de 5% par rapport à l’année 2021; et par rapport à l’année record 2019, il a même été observé un recul de plus de 17%. Le montant correspondant a en revanche encore connu une augmentation d’un peu plus de 3% par rapport à l’année 2021, et de presque 2,5% par rapport à 2019, qui était l’année record précédente.

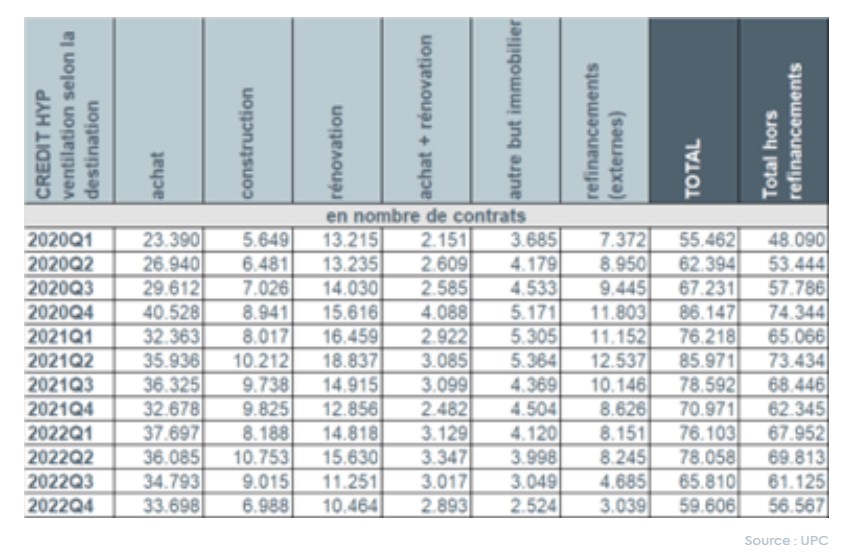

- Si l’on compare avec l’année 2021, l’évolution du nombre de crédits octroyés diffère selon la destination. Une augmentation a encore été enregistrée pour le nombre de crédits octroyés pour l’achat d’un logement (+4.972, soit +3,6%) ainsi que pour celui des crédits octroyés pour l’achat avec transformation (+798, soit +6,9%). Les crédits de construction (-2.848, soit -7,5%), les crédits contractés pour la rénovation d’un logement (-10.904, soit -17,3%) ainsi que le nombre de crédits pour d’autres destinations, comme un garage ou un terrain à bâtir (-5.851, soit -30%),ont quant à eux signé une diminution.

- La comparaison avec l’année record 2019 rend toutefois une image plus uniforme et montre une diminution du nombre de crédits octroyés pour toutes les destinations. En ce qui concerne les contrats de crédit pour l’achat d’un logement, cette baisse est d’environ 13,5% et pour les crédits de construction, d’environ 18,5%. Pour les crédits pour la rénovation d’un logement ainsi que pour ceux pour l’achat avec transformation, cette contraction se chiffre à respectivement 24 et 33%.

- Par rapport à l’année 2021, on constate en montant une forte hausse au niveau des crédits pour l’achat d’un logement et des crédits pour l’achat avec transformation. Par rapport à l’année en question, on observe en effet une croissance d’un peu plus de 10% pour les crédits d’achat et de 4,4% pour les crédits pour l’achat avec transformation d’un logement. On note une contraction de -3,7% pour les crédits de construction et même de -17% pour les crédits de rénovation.

- En 2022, le nombre de refinancements externes (-18.350, soit -43%) a connu une forte diminution par rapport à l’année précédente. Environ 24.000 refinancements externes ont ainsi été enregistrés en 2022, pour un montant total de 3,2 milliards EUR.

Une comparaison du quatrième trimestre 2022 avec le quatrième trimestre de l’année précédente donne les résultats suivants.

- On peut constater qu’au cours du quatrième trimestre 2022, environ 71.000 demandes de crédit ont été introduites pour un montant total d’un peu plus de 12,5 milliards EUR, ce qui représente tant en nombre qu’en termes de montant une forte diminution par rapport aux années précédentes.

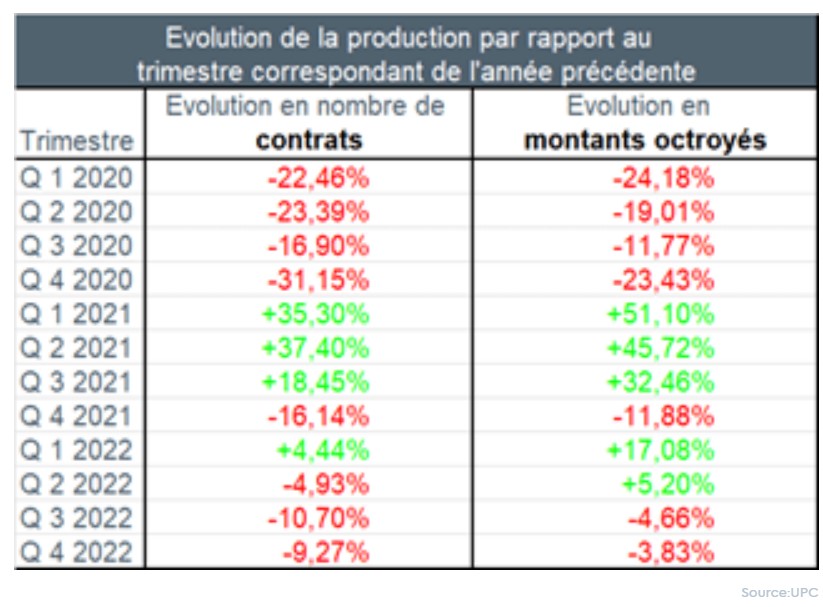

- Si l’on compare avec le quatrième trimestre de 2021, le nombre de crédits hypothécaires octroyés a globalement diminué (-9%) au cours du 4e trimestre de 2022. Cette baisse est encore plus prononcée par rapport à 2020 (-24%) et 2018 (-15,6%). Si l’on compare avec le record du quatrième trimestre 2019 (correspondant à la suppression du bonus logement en Flandre), la baisse est même de -47,6%.

- En montant également, ce sont environ 3,8% de crédits de moins qui ont été accordés au quatrième trimestre 2022 par rapport au quatrième trimestre de l’année précédente. Si l’on compare avec 2020 (‑15,3%) et avec le quatrième trimestre exceptionnel de 2019 (-35%), on note également une baisse, mais par rapport à l'année 2018, plus "normale", il y a tout de même une augmentation de 3,8%.

- Environ 56.500 crédits ont été octroyés au total pour un montant de 9,5 milliards EUR (hors refinancements).

- Le nombre de refinancements externes a fortement diminué au cours du quatrième trimestre de 2022. Durant ce trimestre, ce sont juste un peu plus de 3.000 refinancements externes qui ont été accordés pour un montant d’un peu plus de 400 millions EUR.

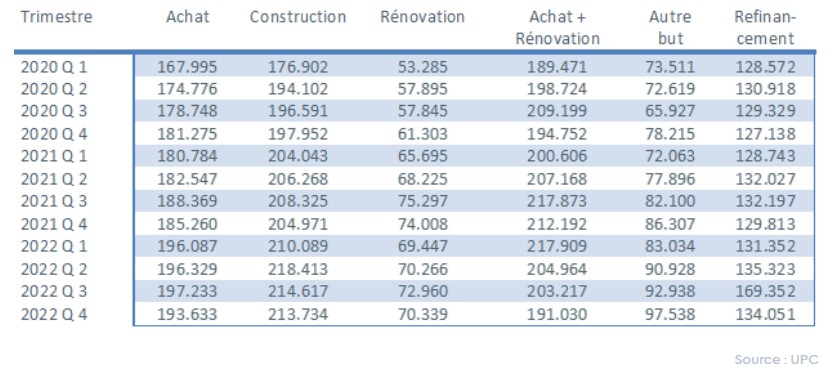

- Le montant moyen d’un crédit pour achat + rénovation a connu, au quatrième trimestre, une forte contraction pour retomber à 191.000 EUR. Le montant moyen emprunté pour l’achat d’un logement a également enregistré une légère diminution au cours du quatrième trimestre 2022, se fixant à un peu moins de 194.000 EUR. Le montant moyen pour un crédit de construction s’est stabilisé au quatrième trimestre 2022 à environ 214.000 EUR.

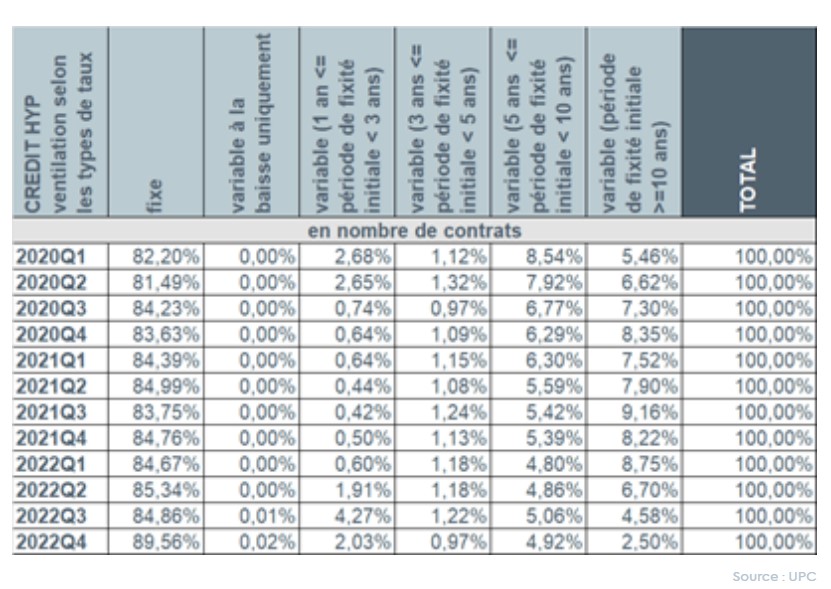

- Au quatrième trimestre 2022, plus de 9 emprunteurs sur 10 (92%) ont à nouveau opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Dans 2% des cas, les emprunteurs ont encore opté pour des crédits assortis de taux d’intérêt variables annuellement.

ombre de demandes de crédit au quatrième trimestre

Le nombre de demandes de crédit, hors celles relatives aux refinancements externes, a connu au quatrième trimestre 2022 une baisse d’environ 25% par rapport au même trimestre de l’année précédente. Le montant sous-jacent des demandes de crédit a diminué un peu moins fortement, précisément de 24,5%.

LLa contraction du nombre de demandes de crédit a été uniforme. Le nombre de demandes de crédit pour l’achat d’un logement (-9.750) s’est réduit de -18%, celui pour l’achat + rénovation d’un logement (-1.655) de -30,5%, celui pour la rénovation d’un logement (-4.870) de -29,5% et celui des demandes de crédit pour d'autres destinations (-2.700) de -46%. Le nombre de demandes de crédit pour la construction d’un logement (-4.450) a quant à lui connu une forte baisse, de -35%. Comme attendu, le nombre de demandes de refinancements externes a enregistré une chute de plus de 62%.

Garage, bouwgrond, …

Nombre de crédits octroyés au quatrième trimestre

Comparativement au quatrième trimestre de 2021, l’octroi de crédits hypothécaires au quatrième trimestre 2022 a considérablement diminué, à savoir de -9% en nombre et de -3,8% en montant.

Cette baisse est encore plus prononcée en nombre de crédits octroyés si l’on compare avec 2020 (-24%) et 2018 (-15,6%). Par rapport au record du 4ème trimestre 2019 (correspondant à la suppression du bonus logement logement en Flandre), la contraction est même de -47,6%.

En montant également, ce sont environ 3,8% de crédits de moins qui ont été accordés au quatrième trimestre 2022 par rapport au quatrième trimestre de l’année précédente. Si l’on compare avec 2020 (-15,3%) et avec le quatrième trimestre exceptionnel de 2019 (-35%), on note également une baisse, mais par rapport à l’année 2018, qui était plus “normale”, on note tout de même une augmentation de 3,8%.

Evolution du nombre de crédits par destination

Au quatrième trimestre de 2022, un peu plus de 56.500 nouveaux crédits ont été octroyés pour un montant total de quelque 9,5 milliards EUR – hors refinancements externes.

Par rapport à 2021, il s’agit, comme nous l’avons déjà indiqué, d’une diminution d’environ 9% en nombre de contrats et d’environ 3,8% en montant correspondant, et ce, pour presque toutes les destinations. La comparaison avec le quatrième trimestre de 2021 révèle une image mixte : le nombre de crédits contractés pour l’achat d’un logement (+1.020) a augmenté de plus de 3% au quatrième trimestre de 2022 par rapport au même trimestre de 2021. Le nombre de crédits pour l’achat avec transformation (+411) a également connu une augmentation d’environ 16,5%. Le nombre de crédits pour d’autres destinations (-1.980, soit -44%), le nombre de crédits pour la rénovation d’un logement (-2.392, soit -18,6%) ainsi que le nombre de crédits de construction (‑2.837, soit -29%) ont quant à eux enregistré une forte diminution par rapport au quatrième trimestre de 2021.

Par ailleurs, au cours du quatrième trimestre de 2021, le nombre de refinancements externes a été sensiblement moins élevé (-64%) qu’au quatrième trimestre de 2021. Ce sont encore environ 3.000 refinancements externes qui ont été octroyés pour un montant total d’un peu plus de 400 millions EUR.

Forte augmentation des montants moyens en quelques années

Le montant moyen d’un crédit de construction se stabilisait au quatrième trimestre 2022 autour de 214.000 EUR. Ceci représente une augmentation d’environ 45.000 EUR (+26,8%) depuis début 2019.

Le montant moyen d’un crédit pour l’achat d’un logement a légèrement diminué au cours du quatrième trimestre 2022, pour atteindre environ 194.000 EUR. Ici aussi, il s’agit d’une augmentation de 34.000 EUR (+21,5) par rapport à début 2019, donc en moins de quatre ans de temps.

Le montant moyen des crédits de rénovation est celui qui a connu la plus forte croissance, passant d’environ 54.500 EUR début 2019 à près de 70.500 EUR (+29%) fin 2022. Une augmentation de quelque 16.000 EUR en moins de 4 ans.

our l’achat d’un logement + rénovation a connu au quatrième trimestre 2022 une diminution relativement importante, pour atteindre environ 191.000 EUR. Ceci représente même une légère diminution de ce montant moyen par rapport à début 2019 (environ 3.500 EUR en moins, soit -1,9%).

Le taux fixe reste l’option préférée

Au cours du quatrième trimestre 2022 également, plus de 9 emprunteurs sur 10 (92%) ont opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Environ 6% des emprunteurs ont privilégié un taux d’intérêt variable assorti d’une période initiale de fixité des taux entre 3 et 10 ans. Le nombre d’emprunteurs ayant choisi un taux variable annuellement s’est limité à 2%.

Compte tenu des taux d’intérêt en hausse (voir graphique ci-après), les consommateurs belges continuent donc de privilégier très largement la sécurité. Le nombre de personnes qui optent encore pour un taux d’intérêt variable reste faible, surtout en ce qui concerne le taux d’intérêt variable annuellement. Mais la législation protège aussi particulièrement le consommateur qui opte pour un taux d’intérêt variable. C’est ainsi que ce taux ne peut, après adaptation en fonction de l’évolution des indices de référence applicables, jamais excéder le double du taux d’intérêt initial.

Un octroi de crédit hypothécaire responsable reste le principe de base

Le secteur du crédit est et demeure conscient qu’il convient d’accorder une attention soutenue à l’octroi de crédit hypothécaire et qu’un octroi de crédit responsable doit demeurer le principe de base absolu. A cet égard, le secteur est donc en phase avec les autorités de contrôle : les prêteurs doivent faire preuve de toute la prudence qui s’impose afin, d’une part, d'éviter au maximum que les emprunteurs individuels ne contractent des prêts excessifs et, d’autre part, de préserver la stabilité financière.