La forte demande de crédit hypothécaire se maintient au troisième trimestre 2019

24 octobre 2019 - 10 min de lecture

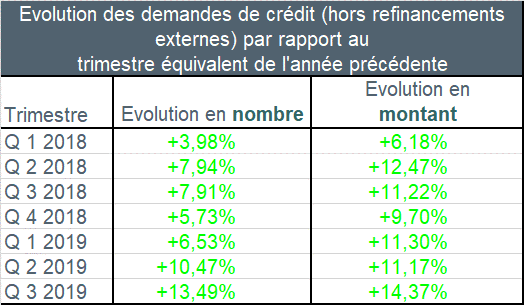

Le nombre de demandes de crédit a connu au troisième trimestre 2019 une augmentation de 13,5%, hors refinancements, par rapport au même trimestre de l’année précédente. Le montant de crédit correspondant a également connu une hausse, de 14,4% précisément.

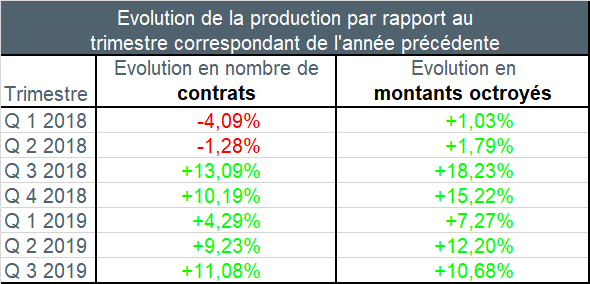

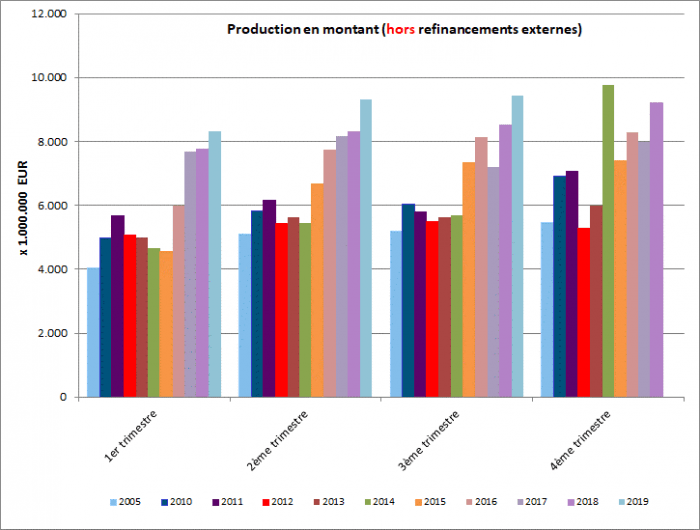

Au troisième trimestre 2019, environ 69.500 contrats de crédit hypothécaire ont été conclus pour un montant total d‘environ 9,4 milliards EUR (hors refinancements). Ceci représente une hausse du nombre des contrats de crédit octroyés d’environ 11% par rapport au troisième trimestre de l’an dernier. En montant, il a par ailleurs également été octroyé 10,7% de crédits de plus que l’an passé. C’est ce qui ressort des statistiques relatives au crédit hypothécaire publiées ce jour par l’Union professionnelle du Crédit (UPC).

Les 58 membres de l'UPC représentent ensemble environ 90% du nombre total de crédits hypothécaires nouvellement octroyés (ce que l'on appelle la production). L'encours total du crédit hypothécaire des membres de l’UPC fin septembre 2019 s’élève à environ 226 milliards EUR.

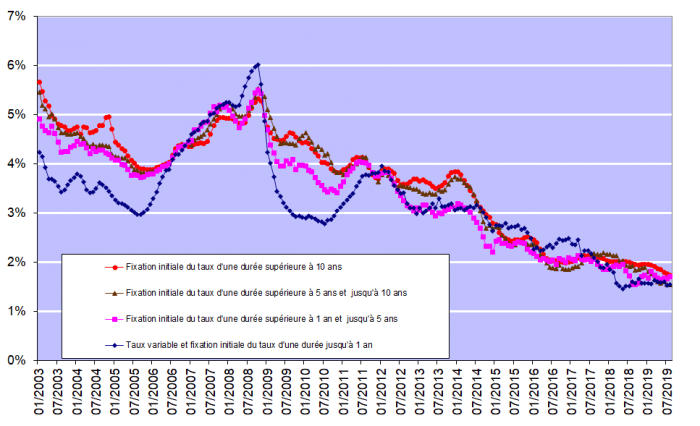

Les taux bas continuent de stimuler la demande de crédit

Les taux très bas des crédits hypothécaires continuent de stimuler la demande de crédit. Sur la base des chiffres publiés par la Banque Nationale de Belgique, ces taux s’élevaient en août à 1,55% (pour les crédits à taux variable avec une période initiale de fixité du taux d’une durée inférieure à un an) et à 1,74% (pour les crédits avec une période initiale de fixité du taux d’une durée supérieure à 10 ans).

On trouvera ci-dessous les principaux constats pour le troisième trimestre de 2019 par rapport au troisième trimestre de 2018:

Les refinancements ne sont pas pris en compte dans ces chiffres.

- Le nombre de demandes de crédit (hors celles pour refinancements) a connu une croissance de 13,5 % au troisième trimestre 2019 par rapport au troisième trimestre 2018. Le montant des demandes de crédit a lui aussi augmenté, de 14,4%. 96.000 demandes de crédit ont été introduites pour un montant total d’un peu plus de 14 milliards EUR.

- Les crédits hypothécaires octroyés ont connu une augmentation d’environ 11% au troisième trimestre 2019, tandis que le montant correspondant progressait de 10,7%. Environ 69.500 crédits ont ainsi été octroyés pour un montant total de 9,4 milliards EUR (hors refinancements).

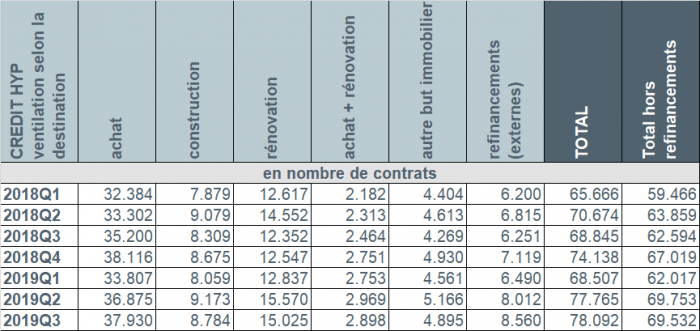

- L’augmentation de l’octroi de crédit s’est manifestée pour toutes les destinations. Par rapport au troisième trimestre de 2018, le nombre de crédits contractés pour la rénovation a enregistré la croissance la plus élevée en pourcentage, à savoir +21,6% ou 2.673 contrats de plus. Le nombre de contrats de crédit pour l’achat d’un logement (+2.730) a progressé de 7,8% par rapport au troisième trimestre de 2018. Le nombre de crédits pour l’achat avec transformation d’un logement (+434) a connu une augmentation de 17,6% tandis que le nombre de crédits de construction (+475) a augmenté de 5,7%. Le nombre de crédits pour d’autres destinations (garage, terrain à bâtir, ...) (+626) a quant à lui noté une croissance de 14,7%.

- Le nombre de refinancements externes (+2.309) a augmenté au troisième trimestre 2019 de 37% par rapport au troisième trimestre 2018. Un peu plus de 8.500 refinancements externes ont été enregistrés au troisième trimestre 2019, pour un montant total d’un peu plus d’un milliard EUR.

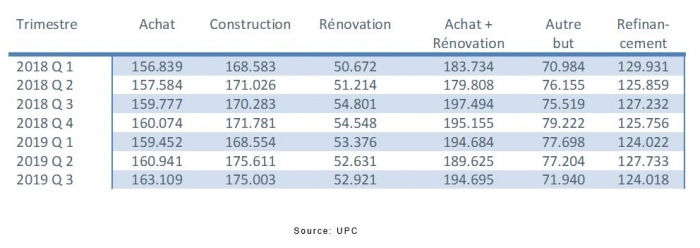

- Le montant moyen emprunté pour l’achat d’un logement a légèrement augmenté pour atteindre 163.000 EUR au troisième trimestre 2019. Le montant moyen pour un crédit de construction est resté stable au cours de la même période, autour de 175.000 EUR. Le montant moyen d’un crédit pour achat + rénovation a de nouveau augmenté pour atteindre 195.000 EUR.

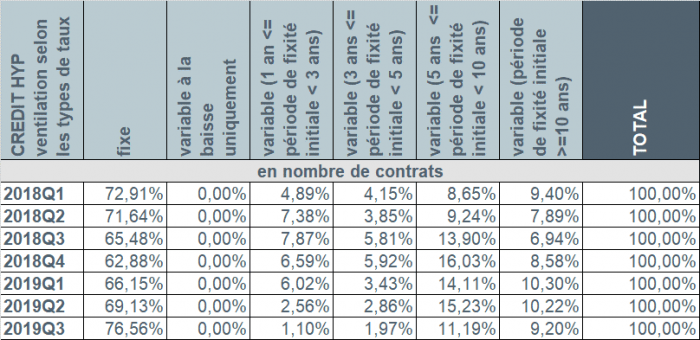

- Au troisième trimestre 2019, environ 86% des emprunteurs ont opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. La part de marché des crédits assortis de taux d’intérêt variables annuellement a continué à diminuer au 3e trimestre 2019 pour n’atteindre qu’un peu plus de 1% des crédits octroyés.

Nombre de demandes de crédit

Le nombre de demandes de crédit, hors celles relatives aux refinancements externes, a connu au troisième trimestre 2019 une augmentation de 13,5% par rapport au même trimestre de l’année précédente. Le montant sous-jacent des demandes de crédit a également connu une hausse, de 14,4%.

L’augmentation du nombre de demandes de crédit s’est manifestée pour toutes les destinations. Le nombre de demandes de crédit pour l’achat d’un logement (+4.181) a augmenté de 8,2%, celui pour l’achat + rénovation d’un logement (+909) de 21,4%. Le nombre de demandes de crédit pour la construction d’un logement (+1.686, soit +17,8%) et pour la rénovation d’un logement (+4.083, soit +28,5%) a également progressé, tout comme le nombre de demandes de crédit pour d’autres destinations (Garage, terrain à bâtir, …) (+569, soit +10%).

Par ailleurs, au cours du troisième trimestre de 2019, le nombre de demandes de refinancements externes a connu une augmentation de plus de 36%.

Nombre de crédits octroyés au troisième trimestre

Au cours du troisième trimestre de 2019, le nombre de crédits octroyés, hors refinancements externes, a connu une croissance d’un peu plus de 11% par rapport au troisième trimestre 2018. Le montant correspondant a augmenté de 10,7%.

Le montant total des crédits octroyés au troisième trimestre atteint, ce faisant, le plus haut niveau jamais observé au cours d’un troisième trimestre. C’était également déjà le cas aux trimestres précédents.

Augmentation du nombre de crédits octroyés pour toutes les destinations

Au troisième trimestre 2019, environ 69.500 nouveaux crédits ont été octroyés pour un montant total de quelque 9,4 milliards EUR – hors refinancements externes.

Par rapport au troisième trimestre de l’année précédente, on observe une augmentation du nombre de contrats au niveau de toutes les destinations.

Comparativement au troisième trimestre de 2018, le nombre de crédits contractés pour la rénovation d’un logement a enregistré l’augmentation la plus élevée en pourcentage, à savoir +21,6% ou 2.673 contrats de plus. Le nombre de contrats de crédit pour l’achat d’un logement (+2.730) a progressé au troisième trimestre 2019 de 7,8% par rapport au troisième trimestre de 2018. Le nombre de crédits pour l’achat avec transformation (+434) a augmenté de 17,6%, tout comme le nombre de crédits de construction (+475), qui a connu une croissance de 5,7%. Le nombre de crédits pour d’autres destinations (+626) a quant à lui fait un bond en avant de 14,7%.

Par ailleurs, au cours du troisième trimestre de 2019, le nombre de refinancements externes a connu une nouvelle progression de 37%. Plus précisément 8.560 refinancements externes ont été octroyés pour un montant total d’un peu plus d’un milliard EUR.

Le montant moyen d’un crédit pour l’achat d’un logement augmente jusqu’à 163.000 EUR

Le montant moyen d’un crédit pour l’achat d’un logementt a augmenté au cours du troisième trimestre 2019 jusqu’à atteindre 163.000 EUR.

Le montant moyen d’un crédit de construction est resté quasi inchangé au troisième trimestre 2019 et s’élève à 175.000 EUR.

Le montant moyen d’un crédit pour l’achat d’un logement + rénovation a augmenté à nouveau au troisième trimestre 2019, pour se fixer aux alentours de 195.000 EUR.

Plus de 8 emprunteurs sur 10 optent pour un taux fixe

Au cours du troisième trimestre 2019, 8 emprunteurs sur 10 (86%) ont opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Environ 13% des emprunteurs ont privilégié un taux d’intérêt variable assorti d’une période initiale de fixité des taux entre 3 et 10 ans. Comme au trimestre précédent, le nombre d’emprunteurs ayant choisi un taux variable annuellement a diminué pour n’atteindre qu’un peu plus de 1%.

Compte tenu des taux d’intérêt toujours très faibles (voir graphique ci-après), les consommateurs belges continuent donc de privilégier très largement la sécurité. Néanmoins, environ 14% optent pour un taux d’intérêt variable. Un nombre très restreint d’entre eux choisissent même encore un taux d’intérêt variable annuellement. Mais la législation protège aussi particulièrement le consommateur qui opte pour un taux d’intérêt variable. C’est ainsi que ce taux ne peut, après adaptation en fonction de l’évolution des indices de référence applicables, jamais excéder le double du taux d’intérêt initial.

Un octroi de crédit hypothécaire responsable reste le principe de base

Le secteur du crédit est et demeure conscient qu’une grande prudence doit présider à l’octroi de crédit hypothécaire et qu’un octroi de crédit responsable doit demeurer le principe de base absolu. A cet égard, le secteur est donc en phase avec les autorités de contrôle : les prêteurs doivent faire preuve de toute la prudence qui s’impose afin, d’une part, d'éviter au maximum que les emprunteurs individuels ne contractent des prêts excessifs et, d’autre part, de préserver la stabilité financière.