Crédits hypothécaires en 2023 : Une pause après 2 années assez exceptionnelles

16 min de lecture

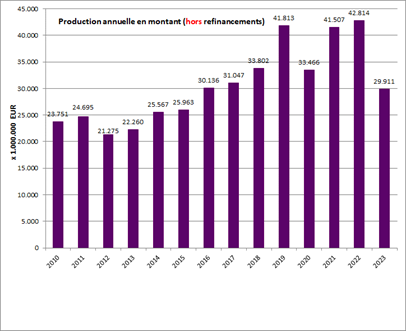

L’année 2023 marquera une réelle pause dans la réalisation des crédits hypothécaires après 2 années de résultats exceptionnels. Il s’agit de la conséquence de la remontée des taux qui réduit la capacité d’emprunt.

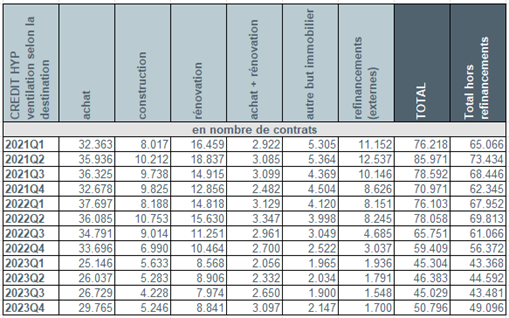

Le nombre total des demandes de crédit en 2023, en excluant les refinancements, s’est contracté d’un peu plus de 24% par rapport à l’année 2022. Cette contraction est similaire en montant. Les demandes avec le but « construction » marquent un net recul de plus de 44% en nombre et près de 45% en montant. Cependant, le nombre de demandes de crédits avec pour but « Achat + Rénovation » marque un recul moins significatif, par rapport à 2022, de 9% et de 14,5% en montant.

Bien que l’année n’ait pas été facile, plus de 180.000 dossiers de crédits, hors refinancement, ont été réalisés pour un montant de près de 30 milliards d’euros. Cela représente toutefois un recul de 30% par rapport à 2022.

Source: UPC

C’est ce qui ressort des statistiques relatives au crédit hypothécaire publiées ce jour par l’Union professionnelle du Crédit (UPC).

Les 50 membres de l'UPC représentent ensemble environ 90% du nombre total de crédits hypothécaires nouvellement octroyés (ce que l'on appelle la production). L'encours total du crédit hypothécaire des membres de l’UPC fin décembre 2023 s’élève à environ 279 milliards EUR.

Baisse moins élevée au second semestre de l’année

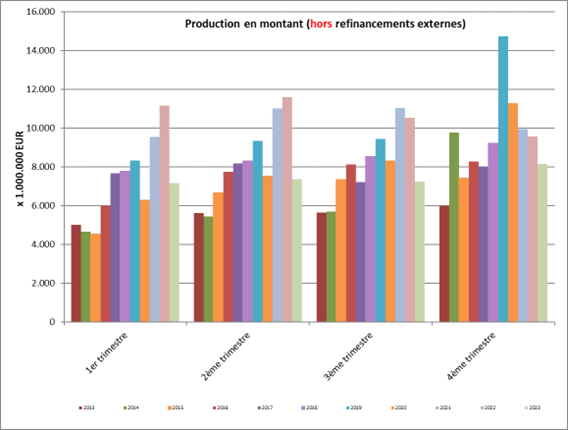

Le premier semestre 2023 a été fortement impacté par la hausse des taux, qui a engendré une baisse de capacité d’emprunt et une baisse de la demande des crédits hypothécaires après 2 années record.

Le second semestre s’inscrit encore d’une tendance négative mais de manière moins importante. En effet, le second semestre enregistre, en montant, en excluant les refinancements, un recul de l’ordre de 23,3 % par rapport à la même période en 2022. Le premier semestre 2023 avait, quant à lui, enregistré un recul de 36,1 % par rapport à 2022.

Avec un marché de taux d’intérêts perçu comme « élevé », une baisse de capacité de remboursement et d’emprunt, nous enregistrons, tout de même, une production pour près de 15,4 milliards d’euros et 93.000 crédits hypothécaires sur le second semestre 2023.

Source: UPC

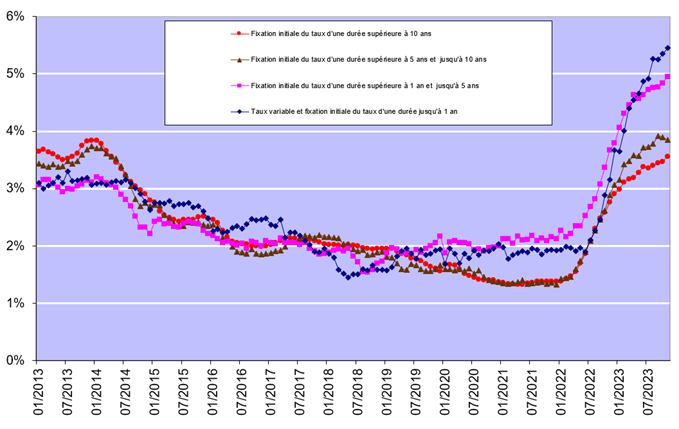

Les taux d’intérêt ont donc joué un rôle majeur dans l’évolution constatée l’an dernier. Sur la base des chiffres publiés par la Banque Nationale de Belgique, ces taux oscillaient en novembre 2023 entre 3,56% (pour les crédits à taux variable assortis d’une période initiale de fixité du taux de plus de 10 ans) et 5,45% (pour les crédits assortis d’une période initiale de fixité du taux jusque 1 an).

"Dans le contexte d’un marché de taux d’intérêts perçu comme « élevé », conduisant à une baisse de capacité de remboursement et d’emprunt, l’octroi des crédits, au second semestre 2023, subit une décroissance moins soutenue”

On trouvera ci-dessous les principaux constats pour l’ensemble de l’année 2023, l’accent étant en outre mis particulièrement sur le quatrième trimestre.

Les refinancements ne sont pas pris en compte dans ces chiffres.

En ce qui concerne l’ensemble de l’année 2023 :

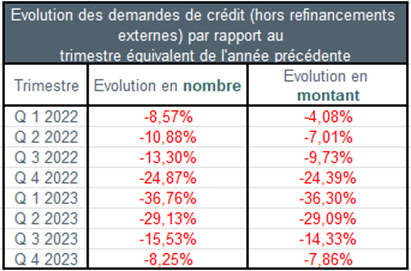

- En 2023, le nombre de demandes de crédit (hors celles pour refinancements) a connu une diminution d’un peu plus de 24% par rapport à 2022. Le montant des demandes de crédit était également d’environ 24% moins élevé qu’en 2022. Ce sont ainsi 267.000 demandes de crédit qui ont été introduites pour un montant total de plus de 48,3 milliards EUR.

- Au total, ce sont un peu plus de 180.000 crédits hypothécaires qui ont été octroyés en 2023 (hors refinancements) pour un montant total de presque 30 milliards d’euros. En nombre, les crédits hypothécaires octroyés ont donc diminué en 2023 de presque 30% par rapport à l’année 2022; et par rapport à l’année record 2019, il a même été observé un recul de plus de 41%. Le montant correspondant a, également, connu une baisse d’un peu plus de 30 % par rapport à l’année 2022.

- L’année 2023 enregistre une baisse générale dans l’évolution du nombre de crédits octroyés selon la destination, pour le nombre de crédits octroyés pour l’achat d’un logement (-34.589, soit -24,3% ainsi que pour celui des crédits octroyés pour l’achat avec transformation (-2.002, soit -16,5%), les crédits de construction (-14.554, soit -41,7%), les crédits contractés pour la rénovation d’un logement (-17.874, soit -34,3%) ainsi que le nombre de crédits pour d’autres destinations (garage, terrain à bâtir... (-5.643, soit -41,2%).

- En 2023, le nombre de refinancements externes (-17.143, soit -71,1%) a connu une forte diminution par rapport à l’année précédente. À peine 7.000 refinancements externes ont ainsi été enregistrés en 2023, pour un montant total d’un peu moins de 900 millions d’EUR.

Une comparaison du quatrième trimestre 2023 avec le quatrième trimestre de l’année précédente donne les résultats suivants.

- On peut constater qu’au cours du quatrième trimestre 2023, environ 65.000 demandes de crédit ont été introduites pour un montant total d’un peu plus de 11,7 milliards EUR, ce qui représente, en nombre, une baisse d’un peu plus de 8% et, en montant, une baisse d’un peu moins de 8% par rapport au dernier trimestre 2022.

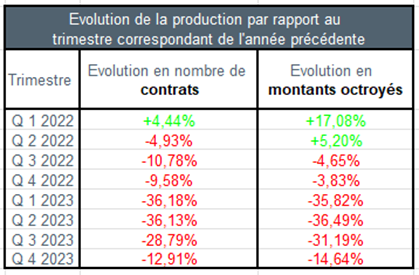

- Si l’on compare avec le quatrième trimestre de 2022, le nombre de crédits hypothécaires octroyés a globalement diminué (-12,9%) au cours du 4e trimestre de 2023. Cette baisse est encore plus prononcée par rapport à 2021 (-21,3%). Si l’on compare avec le record du quatrième trimestre 2019 (correspondant à la suppression du bonus logement en Flandre), la baisse est même de -54,5%.

- En montant également, environ 14,6% de crédit en moins a été accordé au quatrième trimestre 2023 par rapport au quatrième trimestre de l’année précédente. On note une baisse plus marquée encore au dernier trimestre 2023, si l’on le compare avec 2020 (‑27,7%), et avec le quatrième trimestre exceptionnel de 2019 (-44,6%).

- Un peu plus de 49.000 crédits ont été octroyés au total pour un montant de 8,2 milliards EUR (hors refinancements).

- Le nombre de refinancements externes continue à diminuer au cours du quatrième trimestre de 2023. Durant ce trimestre, à peine 1.700 refinancements externes ont été accordés pour un montant d’un peu plus de 227 millions EUR.

- Le montant moyen d’un crédit pour achat + rénovation a connu, au quatrième trimestre, une nouvelle contraction pour retomber à 182.000 EUR. Le montant moyen emprunté pour l’achat d’un logement a également enregistré une légère diminution au cours du quatrième trimestre 2023, se fixant à un peu moins de 193.000 EUR. Le montant moyen pour un crédit de construction s’est contracté au quatrième trimestre 2023 à environ 210.000 EUR.

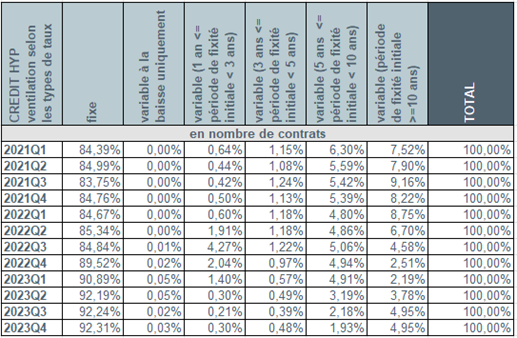

- Au quatrième trimestre 2023, plus de 9 emprunteurs sur 10 (97,3%) ont à nouveau opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Pour seulement 0,3% des cas, les emprunteurs ont encore opté pour des crédits assortis de taux d’intérêt variables annuellement.

I. Nombre de demandes de crédit au quatrième trimestre

Le nombre de demandes de crédit, hors celles relatives aux refinancements externes, a connu au quatrième trimestre 2023 une baisse d’environ 8% par rapport au même trimestre de l’année précédente. Le montant sous-jacent des demandes de crédit a diminué un peu moins fortement, de l’ordre de près de 8%, au cours du dernier trimestre 2023.

Source: UPC

Le nombre de demandes de crédit pour l’achat d’un logement (-3.442) s’est contracté de -7,8%, celui pour la rénovation d’un logement (-706) de -6,1%, celui pour le construction d’un logement (-2.103) de -25,6% et celui des demandes de crédit pour d’autres destinations[1] (garage, terrain à bâtir...) (-458) de -14,3%. Le nombre de demandes de refinancements externes a enregistré une baisse de 21,5% au cours du dernier trimestre 2023. Une hausse du nombre de demandes de crédit a toutefois été enregistrée pour l’achat + rénovation (+23%).

II. Nombre de crédits octroyés au quatrième trimestre

Comparativement au quatrième trimestre de 2022, l’octroi de crédits hypothécaires au quatrième trimestre 2023 a poursuivi sa chute constatée au cours de l’année 2023,

Source : UPC

Cette baisse reste prononcée en nombre de crédits octroyés si l’on compare avec 2020 (-34%). Par rapport au record du 4ème trimestre 2019 (correspondant à la suppression du bonus logement en Flandre), la contraction est même de -54,5%.

C’est une baisse de 14,6% pour le montant des crédits qui a été accordé au quatrième trimestre 2023 par rapport au quatrième trimestre de l’année précédente. Si l’on compare avec 2020 (-27,7%) et avec le quatrième trimestre exceptionnel de 2019 (-44,6%), on note une baisse plus conséquente.

III. Evolution du nombre de crédits par destination

Au quatrième trimestre de 2023, 49.000 nouveaux crédits ont été octroyés pour un montant total de quelque 8,2 milliards EUR – hors refinancements externes.

Par rapport à 2022, il s’agit, comme nous l’avons déjà indiqué, d’une diminution d’environ 13% en nombre de contrats et d’un peu moins de 15% en montant correspondant. La comparaison avec le quatrième trimestre de 2022 révèle une image mixte : le nombre de crédits contractés pour l’achat d’un logement (-3.931) a baissé de plus de 11,7% au quatrième trimestre de 2023 par rapport au même trimestre de 2022. Le nombre de crédits pour l’achat avec transformation (+397) a, quant à lui, connu une augmentation d’environ 14,7%. Le nombre de crédits pour d’autres destinations (-375, soit -14,9%), le nombre de crédits pour la rénovation d’un logement (-1.623, soit -15,5%) ainsi que le nombre de crédits de construction (‑1.744, soit -25%) ont quant à eux également enregistré une diminution par rapport au quatrième trimestre de 2022.

Par ailleurs, au cours du quatrième trimestre de 2023, le nombre de refinancements externes a été sensiblement moins élevé (-44%) qu’au quatrième trimestre de 2022. Ce n’est plus qu’environ 1.700 refinancements externes qui ont été octroyés pour un montant total d’un peu moins de 230 millions EUR.

Source : UPC

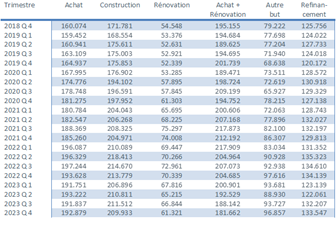

IV. Stabilisation des montants moyens

Le montant moyen d’un crédit de construction se stabilise fin de l’année 2023 autour de 210.000 EUR. Ceci représente une diminution d’un peu moins de 4.000 EUR par rapport à fin 2022, mais une augmentation de 38.000 EUR (+ 22,2%) sur 5 ans.

Le montant moyen d’un crédit pour l’achat d’un logement a légèrement diminué au cours du de l’année 2023, pour atteindre presque 193.000 EUR. Ici aussi, il s’agit toutefois d’une augmentation proche de 33.000 EUR (+20,5%) sur 5 ans.

Le montant moyen des crédits de rénovation a connu une plus forte baisse par rapport à il y a un an, passant d’environ 70.500 EUR fin 2022 à un peu plus de 61.000 EUR fin 2023. Néanmoins, ce montant moyen a connu une augmentation d’un peu moins de 7.000 EUR (+12,5%) sur 5 ans.

Le montant moyen d’un crédit pour l’achat d’un logement + rénovation a en 2023 également connu une diminution importante, pour atteindre environ 181.500 EUR. C’est le seul type de crédit qui a connu une baisse d’environ 7%, soit environ 13.500 EUR, du montant moyen sur 5 ans.

Source : UPC

V. Plus de 97% des emprunteurs optent pour un taux fixe

Au cours du quatrième trimestre 2022 également, plus de 9 emprunteurs sur 10 (97,3%) ont opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Environ 2,7% des emprunteurs ont privilégié un taux d’intérêt variable assorti d’une période initiale de fixité des taux entre 3 et 10 ans. Le nombre d’emprunteurs ayant choisi un taux variable annuellement s’est limité à 0,3%.

Source : UPC

Compte tenu des taux d’intérêt élevés (voir graphique ci-après), les consommateurs belges ont continué de privilégier très largement la sécurité. Le nombre de personnes qui optent encore pour un taux d’intérêt variable reste faible, surtout en ce qui concerne le taux d’intérêt variable annuellement. Mais la législation protège aussi particulièrement le consommateur qui opte pour un taux d’intérêt variable. C’est ainsi que ce taux ne peut, après adaptation en fonction de l’évolution des indices de référence applicables, jamais excéder le double du taux d’intérêt initial.

Source : Stat BNB

Un octroi de crédit hypothécaire responsable reste le principe de base

Le secteur du crédit est et demeure conscient qu’il convient d’accorder une attention soutenue à l’octroi de crédit hypothécaire et qu’un octroi de crédit responsable doit demeurer le principe de base absolu. A cet égard, le secteur est donc en phase avec les autorités de contrôle : les prêteurs doivent continuer à attacher une grande importance à la capacité de remboursement des emprunteurs individuels afin, d’une part, d'éviter au maximum que ces derniers ne contractent des prêts excessifs et, d’autre part, de préserver la stabilité financière.

Toutes les statistiques en matière de crédit hypothécaire (2000 – 2023), ventilées selon la destination du crédit et le type de taux d’intérêt, sont disponibles sur le site internet de l’UPC (www.upc-bvk.be) sous la rubrique « Presse et chiffres ».