En 2021, l'octroi de crédit hypothécaire a retrouvé son niveau d’avant le corona

28 janvier 2022 - 15 min de lecture

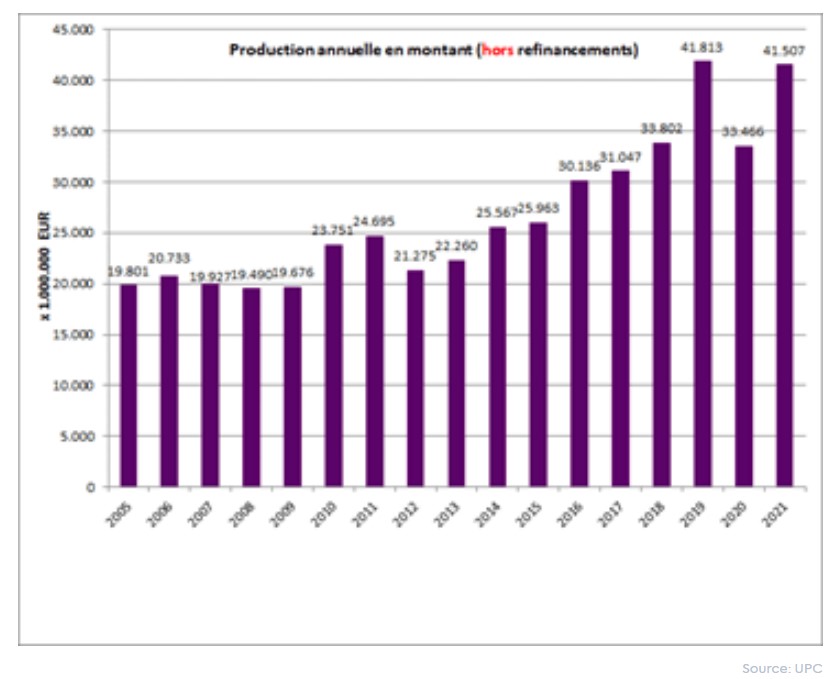

L’octroi de crédit hypothécaire s’est pleinement remis de la crise du corona en 2021 et a quasiment rattrapé son niveau de l'année record 2019.

- Si l'on exclut les refinancements, le nombre de demandes de crédit en 2021 a augmenté d'environ 11,5 % par rapport à 2020, et ne se situait que 0,5% en-dessous du niveau de l’année record 2019. En montant, il y a même eu une augmentation de plus de 19% par rapport à 2020, mais par rapport à l’année 2019 aussi, l’augmentation se situe autour de 19%.

- En 2021, toujours en excluant les refinancements, ce sont finalement près de 270.000 contrats de crédit hypothécaire qui ont été conclus pour un montant total de près de 41,5 milliards d'euros, soit seulement une fraction de moins qu’au cours de l’année record 2019.

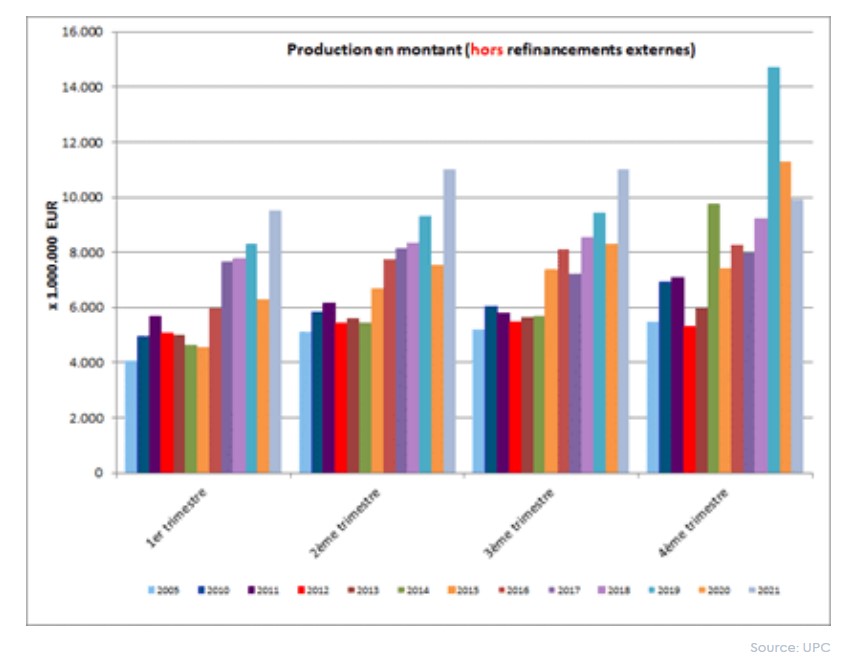

- C’est surtout durant les trois premiers trimestres de 2021 que les records sont tombés les uns après les autres.

C’est ce qui ressort des statistiques relatives au crédit hypothécaire publiées ce jour par l'Union Professionnelle du Crédit (UPC).

Les 49 membres de l'UPC représentent ensemble environ 90% du nombre total de crédits hypothécaires nouvellement octroyés (ce que l'on appelle la production). L'encours total du crédit hypothécaire des membres de l’UPC fin décembre 2020 s’élève à environ 258 milliards EUR.

Complètement remis de la crise du coronavirus

En 2020, l'impact de la crise du corona, avec les confinements y associés, a encore entraîné une baisse sensible de l’octroi de crédits hypothécaires, même si au second semestre, il est devenu évident qu’un processus de rattrapage était en cours.

Cette forte reprise s'est poursuivie au cours des trois premiers trimestres de 2021 en particulier, avec de nouveaux montants record de crédit accordés à chaque trimestre. Le quatrième trimestre a connu une certaine stabilisation. Ainsi, en 2021, le montant du crédit octroyé était à peu près le même que celui de l'année 2019, année du pic absolu.

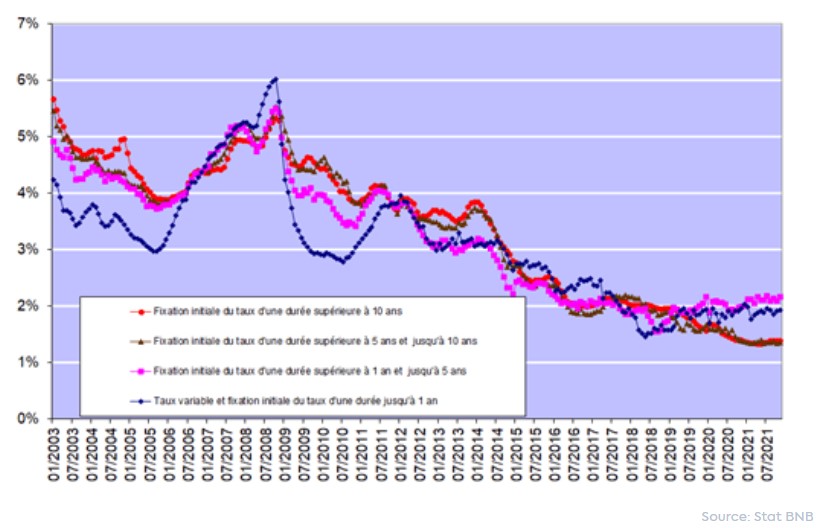

Comme les années précédentes, les emprunteurs ont aussi pu profiter au cours de l’année passée des taux très bas pour les crédits hypothécaires. Sur la base des chiffres publiés par la Banque Nationale de Belgique, ces taux oscillaient en novembre 2021 entre 1,36% (pour les crédits à taux variable avec une période initiale de fixité du taux de plus de 5 ans et jusqu’à 10 ans) et 2,16% (pour les crédits avec une période initiale de fixité du taux de plus d’1 an et de moins de 5 ans).

"L’octroi de crédit hypothécaire s’est totalement remis de la crise du corona. Les chiffres de l’année 2021 ont frôlé le record de 2019".

On trouvera ci-dessous les principaux constats pour l’ensemble de l’année 2021, l’accent étant en outre mis particulièrement sur le quatrième trimestre (les refinancement ne sont pas pris en compte dans ces chiffres).

En ce qui concerne l’ensemble de l’année 2021 :

- En 2021, le nombre de demandes de crédit (hors celles pour refinancements) a connu une augmentation de 11,5% par rapport à 2020, et se situait à peine 0,5% en dessous du niveau record de 2019. Le montant des demandes de crédit était 19% plus élevé qu’en 2020, mais également qu’en 2019. Ce sont ainsi 410.000 demandes de crédit qui ont été introduites pour un montant total de plus de 71 milliards EUR.

- Au total, ce sont près de 270.000 crédits hypothécaires qui ont été octroyés en 2021 (hors refinancements) pour un montant total de presque 41,5 milliards d’euros. En nombre, les crédits hypothécaires octroyés ont donc augmenté en 2021 de plus de 15% par rapport à l’année 2020, mais par rapport à l’année record 2019, on a observé un recul de près de 13%. Le montant correspondant a connu une augmentation de 24% par rapport à l’année 2020, et par rapport à l’année record 2019 il ne s’agit que d’une diminution d’à peine 0,7%.

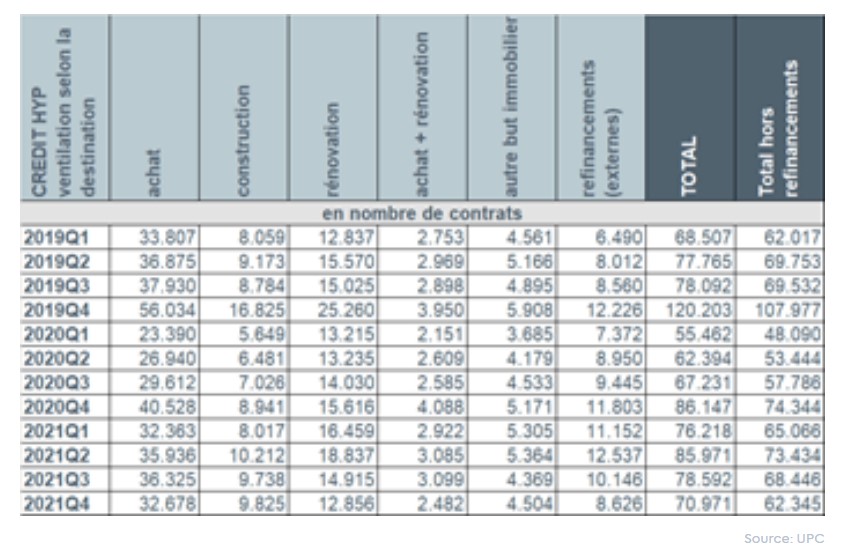

- Si l’on compare avec l’année 2020, l’augmentation du nombre de crédits octroyés a concerné toutes les destinations. Les plus importantes augmentations ont concerné les crédits de construction (+9.700, soit +34,5%), les contrats de crédit pour l’achat d’un logement (+16.800, soit +14%) ainsi les crédits contractés pour la rénovation d’un logement (+7.000, soit +12,5%). Le nombre de crédits pour l’achat avec transformation d’un logement (+155, soit +1,4%) ainsi que pour d’autres destinations comme un garage, un terrain à bâtir.... (+2.000, soit +11%) a quant à lui noté une augmentation moins marquée

- La comparaison avec l’année record 2019 donne une image plus nuancée et montre une diminution du nombre de crédits octroyés pour toutes les destinations. En ce qui concerne les contrats de crédit pour l’achat d’un logement, cette baisse est d’environ 16,5% et pour les crédits de construction d’environ 12%. En ce qui concerne les crédits pour la rénovation d’un logement ainsi que les crédits pour l’achat avec transformation, cette contraction est d’environ 8%.

- Par rapport à l’année 2020, on constate en montant aussi une forte hausse générale et l'année record 2019 est presque égalée. Comparativement à l’année 2020, il s’agit d’une augmentation de 44% pour les crédits de construction et de 19% pour les crédits destinés à l’achat d’une habitation. Pour les crédits pour l’achat avec transformation d’un logement, on note une augmentation de +7% et pour les crédits de rénovation, de même +37%.

- En 2021, le nombre de refinancements externes (+4.900, soit +13%) a de nouveau augmenté par rapport à l’année 2020. Presque 42.500 refinancements externes ont été enregistrés en 2021, pour un montant total de plus de 5,5 milliards EUR.

Comparer le quatrième trimestre 2021 à celui de l’année 2020 amène aux résultats suivants. Il faut ici toutefois tenir compte du fait que la comparaison est réalisée avec un 4ème trimestre 2020 caractérisé par un fort mouvement de rattrapage dû à la crise du corona qui a frappé particulièrement fort au premier semestre 2020.

- On peut constater qu’au cours du quatrième trimestre 2021, presque 95.000 demandes de crédit ont été introduites pour un montant total d’un peu moins de 17 milliards EUR, ce qui est à peine moins qu’en 2020 et 2019 en termes de montant.

- Si l’on compare avec le quatrième trimestre de 2020, fort du fait du mouvement de rattrapage qui était intervenu à l'époque, les crédits hypothécaires octroyés ont globalement diminué en nombre de contrats (-16%) au cours du 4e trimestre de 2021. La comparaison avec le trimestre record absolu Q4 2019 (en raison de la suppression du bonus logement en Flandre) est difficile, mais par rapport au quatrième trimestre de l'année plus " normale " qu’avait été 2018 aussi, on constate une diminution du nombre de crédits accordés de près de 7%.

- En montant également, ce sont environ 12% de crédit de moins qui ont été accordés au quatrième trimestre 2021 par rapport au quatrième trimestre 2020. Là aussi, la comparaison avec le quatrième trimestre exceptionnel de 2019 est difficile, mais la comparaison avec l'année plus "normale" qu’avait été 2018 montre une augmentation de près de 8%.

- Plus de 62.000 crédits ont ainsi été octroyés au total pour un montant de presque 10 milliards EUR (hors refinancements).

- Le nombre de refinancements externes est demeuré assez élevé, y compris au cours du quatrième trimestre de 2021. Au cours de ce trimestre, plus de 8.600 refinancements externes ont été accordés pour un montant de 1,1 milliard EUR.

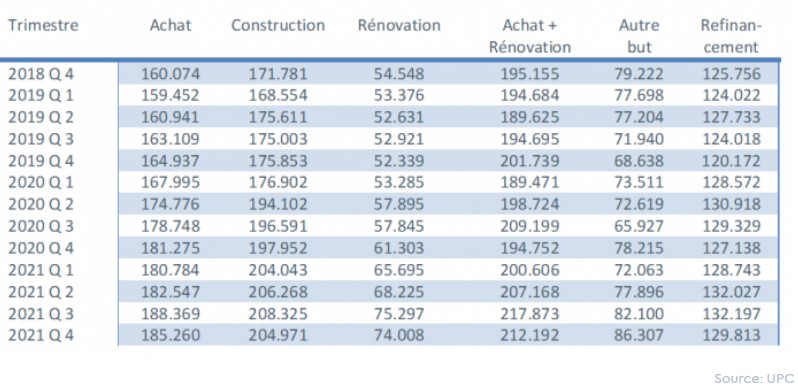

- Le montant moyen d’un crédit pour achat + rénovation revient, après la forte hausse du trimestre précédent, à un niveau légèrement plus bas de 212.000 EUR. Le montant moyen emprunté pour l’achat d’un logement a également connu une légère diminution au cours du quatrième trimestre 2020 se fixant à plus de 185.000 EUR. Le montant moyen pour un crédit de construction s’élevait au quatrième trimestre à environ 205.000 EUR.

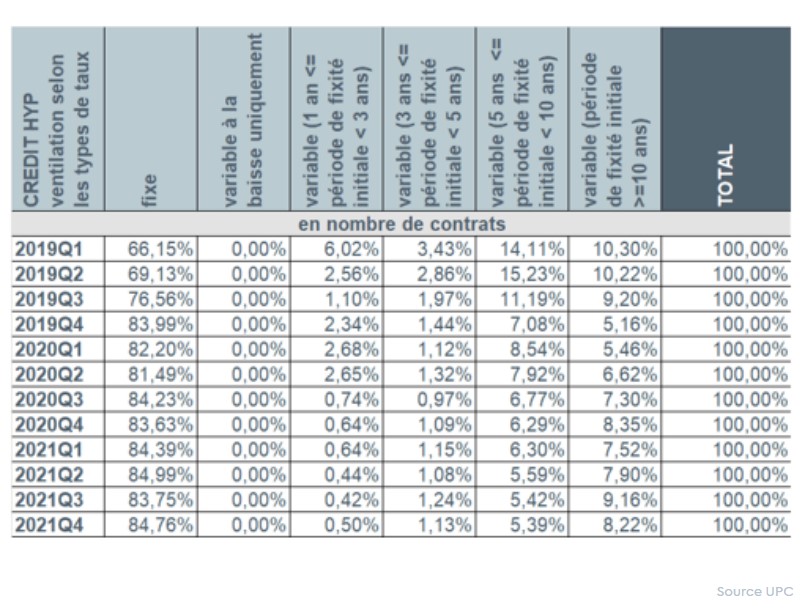

- Au quatrième trimestre 2021, plus de 9 emprunteurs sur 10 (93%) ont à nouveau opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Dans à peine 0,5% des cas, les emprunteurs ont encore opté pour des crédits assortis de taux d’intérêt variables annuellement.

I. Nombre de demandes de crédit au quatrième trimestre

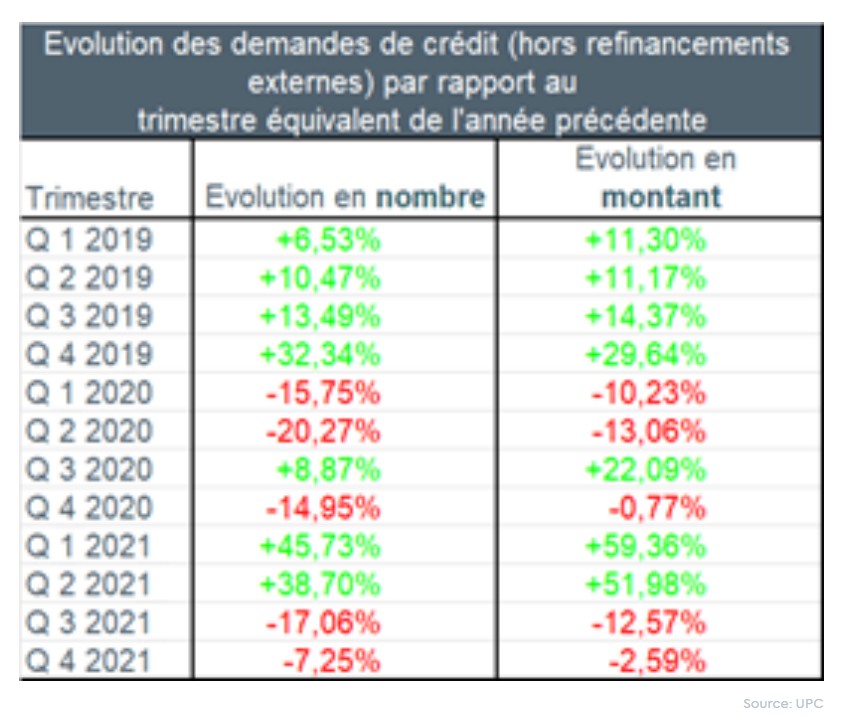

Le nombre de demandes de crédit, hors celles relatives aux refinancements externes, a connu au quatrième trimestre 2021 une diminution d’environ 7% par rapport au même trimestre de l’année précédente. Le montant sous-jacent des demandes de crédit a toutefois diminué moins nettement, précisément de 2,6%.

La contraction du nombre de demandes de crédit n’a pas été uniforme. Le nombre de demandes de crédit pour l’achat d’un logement (-2.100) s’est réduit de 3,8%, celui pour l’achat + rénovation d’un logement (-1.600) de 23%, celui pour la rénovation d’un logement (-2.900) de 15% et celui des demandes de crédit pour d'autres destinations (-900) de 13,5%. En revanche, le nombre de demandes de crédit pour la construction (+180) est le seul à avoir connu une augmentation légère, de 1,4%. Le nombre de demandes de refinancements externes a connu une diminution de 10%.

garage, terrain à bâtir...

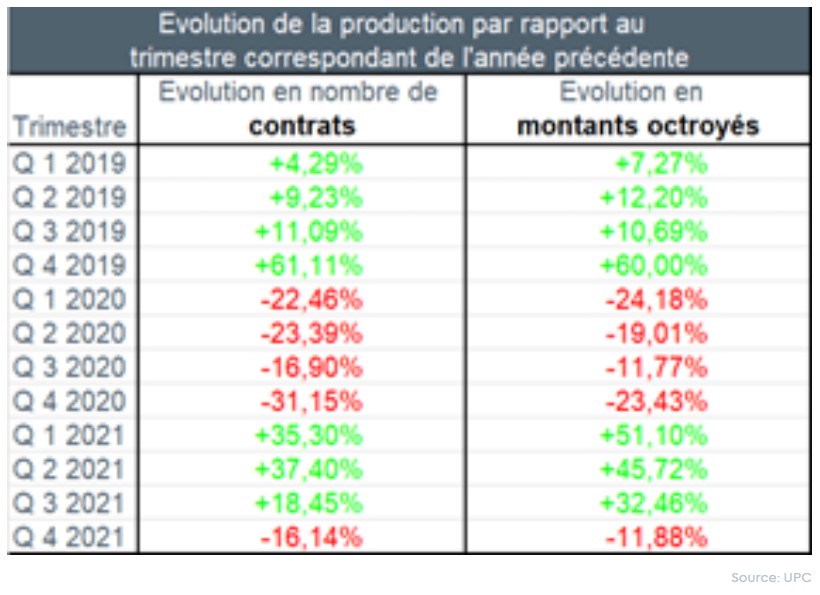

II. Nombre de crédits octroyés au quatrième trimestre

Comparativement au quatrième trimestre de 2020, du fait du mouvement de rattrapage qui a eu lieu à l'époque après un premier semestre faible compte tenu de la pandémie, l’octroi de crédits hypothécaires au quatrième trimestre 2021 a évidemment fortement diminué, à savoir -16% en nombre et -12% en montant.

La comparaison avec le trimestre record absolu Q4 2019 (en raison de la suppression annoncée du bonus logement en Flandre à partir de 2020) est difficile, mais par rapport au quatrième trimestre de l’année plus « normale » 2018, on note également une diminution du nombre de crédits octroyés de presque 7%.

En montant également, environ 12% de crédit de moins a été accordé au quatrième trimestre 2021 par rapport au quatrième trimestre 2020. Là aussi, la comparaison avec le quatrième trimestre exceptionnel de 2019 est difficile, mais la comparaison avec l'année plus "normale" 2018 montre une augmentation de près de 8%.

III. Evolution du nombre de crédits par destination

Au quatrième trimestre de 2021, un peu plus de 62.000 nouveaux crédits ont été octroyés pour un montant total de quelque 10 milliards EUR – hors refinancements externes.

Par rapport à 2020, il s’agit, comme nous l’avons déjà indiqué, d’une diminution d’environ 16% en nombre de contrats et d’environ 12% en montant correspondant, et ce, pour presque toutes les destinations (sauf les crédits de construction). La comparaison avec l’année exceptionnelle 2019 est difficile (en raison de la suppression du bonus logement en Flandre). Toutefois, une comparaison avec le quatrième trimestre de l’année plus « normale » 2018 révèle une image mixte : le nombre de crédits contractés pour l’achat d’un logement (-5.438) a diminué de plus de 14% au quatrième trimestre de 2021 par rapport au même trimestre de 2018. Le nombre de crédits pour l’achat avec transformation (-269) a connu une diminution d’un peu moins de 10%, tout comme le nombre de crédits pour d’autres destinations (-426, soit -8,6%). Le nombre de crédits pour la rénovation d’un logement (+309, soit +2,5%) ainsi que le nombre de crédits de construction (+1.150, soit +13,3%) ont quant à eux augmenté par rapport au quatrième trimestre de 2018.

Par ailleurs, au cours du quatrième trimestre de 2021, le nombre de refinancements externes est sensiblement moins élevé qu’au quatrième trimestre de 2020. Cependant, ce sont encore 8.600 refinancements externes qui ont été octroyés pour un montant total d’un peu plus de 1,1 milliard EUR.

IV. Forte augmentation des montants moyens en quelques années

Le montant moyen d’un crédit de construction se situait au quatrième trimestre 2021 autour de 205.000 EUR. Ceci représente une augmentation d’environ 25.000 EUR (+15,7%) sur trois ans.

Le montant moyen d’un crédit pour l’achat d’un logement + rénovation a connu au quatrième trimestre 2020 une légère diminution, pour atteindre environ 212.000 EUR. Malgré cette diminution, cela représente une augmentation d’environ 17.000 EUR (+8,7%) sur 3 ans, et même de presque 27.000 EUR (+14,4%) sur 5 ans.

Le montant moyen d’un crédit pour l’achat d’un logement a également légèrement diminué au cours du quatrième trimestre 2021, pour atteindre un peu plus de 185.000 EUR. Ici aussi, il s’agit d’une augmentation de 25.000 EUR (+15,7) par rapport à fin 2018.

Le montant moyen des crédits de rénovation a connu la plus forte augmentation : d’environ 54.500 EUR fin 2018 à environ 74.000 EUR (+35,7%) fin 2021. Une augmentation de 19.500 EUR en 3 ans. Par rapport à fin 2016, donc sur 5 ans, on note même une augmentation de 29.500 EUR, soit 66,4%, par rapport au montant moyen de l’époque (44.477 EUR).

V. Le taux fixe reste l’option préférée

Au cours du quatrième trimestre 2021 également, plus de 9 emprunteurs sur 10 (93%) ont opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Un peu plus de 6% des emprunteurs ont privilégié un taux d’intérêt variable assorti d’une période initiale de fixité des taux entre 3 et 10 ans. Le nombre d’emprunteurs ayant choisi un taux variable annuellement a atteint à peine 0,5%.

Compte tenu des taux d’intérêt toujours très bas (voir graphique ci-après), les consommateurs belges continuent donc de privilégier très largement la sécurité. Le nombre de personnes qui optent encore pour un taux d’intérêt variable reste faible, surtout en ce qui concerne le taux d’intérêt variable annuellement. Mais la législation protège aussi particulièrement le consommateur qui opte pour un taux d’intérêt variable. C’est ainsi que ce taux ne peut, après adaptation en fonction de l’évolution des indices de référence applicables, jamais excéder le double du taux d’intérêt initial.

Un octroi de crédit hypothécaire responsable reste le principe de base

Le secteur du crédit est et demeure conscient qu’il convient d’accorder une attention soutenue à l’octroi de crédit hypothécaire et qu’un octroi de crédit responsable doit demeurer le principe de base absolu. A cet égard, le secteur est donc en phase avec les autorités de contrôle : les prêteurs doivent faire preuve de toute la prudence qui s’impose afin, d’une part, d'éviter au maximum que les emprunteurs individuels ne contractent des prêts excessifs et, d’autre part, de préserver la stabilité financière.