Un premier trimestre en demi-teinte pour les crédits hypothécaires

25 avril 2024 - 13 min de lecture

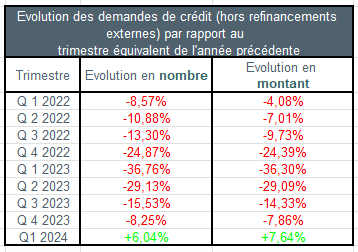

Au premier trimestre de 2024, le nombre de demandes de crédit s’est accru de 6%, hors refinancements. Le montant de crédit correspondant durant ce premier trimestre 2024 a également augmenté de 7,6 %.

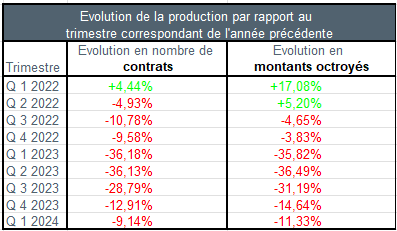

Au premier trimestre 2024, environ 39.500 contrats de crédit hypothécaire ont été conclus pour un montant total d’un peu plus de 6 milliards EUR (hors refinancements).

Ceci représente une diminution du nombre des contrats de crédit octroyés de plus de 9% par rapport au premier trimestre de l’an dernier. Concernant le montant des crédits octroyés, on note également une diminution d’environ 11% par rapport à l’année passée.

C’est ce qui ressort des statistiques relatives au crédit hypothécaire publiées ce jour par l’Union professionnelle du Crédit (UPC).

Les 50 membres de l'UPC représentent ensemble environ 90% du nombre total de crédits hypothécaires nouvellement octroyés (ce que l'on appelle la production). L'encours total du crédit hypothécaire des membres de l’UPC fin mars 2024 s’élève à environ 281 milliards EUR.

La demande de crédits hypothécaires reprend du souffle

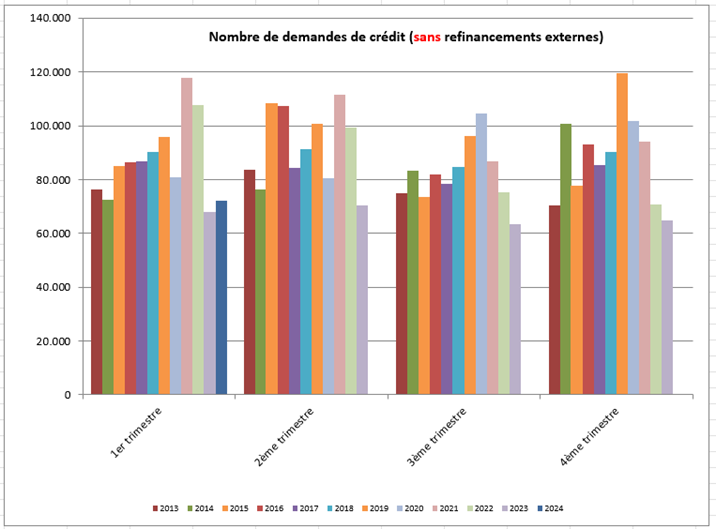

La demande des crédits hypothécaires retrouve des couleurs positives au premier trimestre 2024. En effet, plus de 72.000 de demandes de crédit ont été introduits pour un montant total d’un peu plus de 13 milliards d’EUR (hors refinancements) au cours du premier trimestre de 2024.

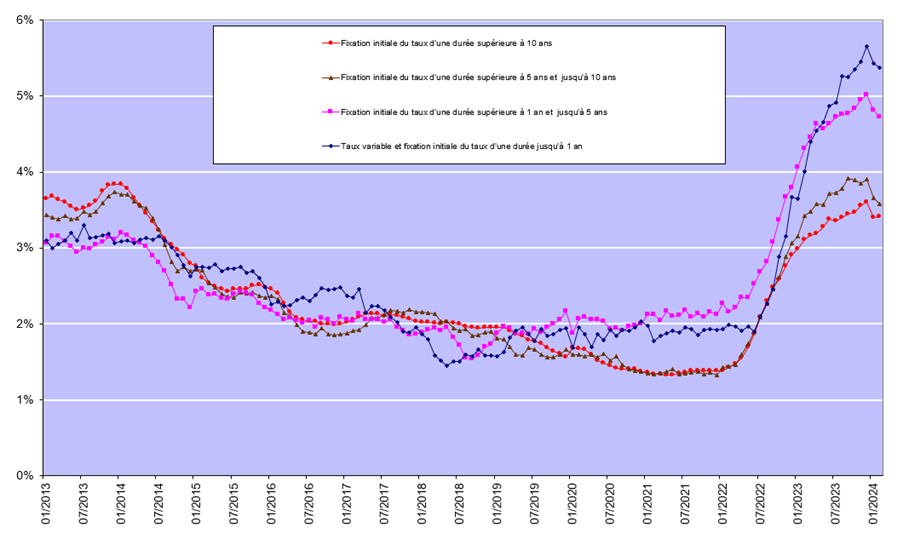

Le premier trimestre 2024 a été marqué par une légère baisse des taux d'intérêt des crédits hypothécaires. Sur la base des chiffres publiés par la Banque nationale de Belgique, ces taux oscillaient en février entre en moyenne 3,41% (pour les crédits assortis d’une période initiale de fixité du taux de plus de 10 ans) et en moyenne 5,38% (pour les crédits assortis d’une période initiale de fixité du taux de 1 an).

« Le nombre de demande de crédits repart à la hausse, cela marque un premier signal encourageant qui pourrait se traduire dans la production du prochain trimestre », a déclaré Ivo Van Bulck, Secrétaire général de l'Union professionnelle du crédit.

On trouvera ci-dessous les principaux constats pour le premier trimestre de 2024 par rapport au premier trimestre de 2023 (les refinancements ne sont pas pris en compte dans ces chiffres) :

- Le nombre de demandes de crédit (hors celles pour refinancements) a connu une augmentation d’un peu plus de 6% au premier trimestre 2024 par rapport au premier trimestre 2023. Le montant des demandes de crédit s’est lui aussi accru, d’environ 7,6 % par rapport à 2023. Ce sont ainsi un peu plus de 72.000 demandes de crédit qui ont été introduites pour un montant total d’un peu plus 13 milliards EUR.

- Les crédits hypothécaires octroyés ont enregistré une baisse (en nombre) d’environ 9 % au premier trimestre 2024. Le montant correspondant s’est également réduit d’environ 11 % par rapport à 2023. Environ 39.500 crédits ont ainsi été octroyés pour un montant total dépassant 6 milliards EUR (hors refinancements).

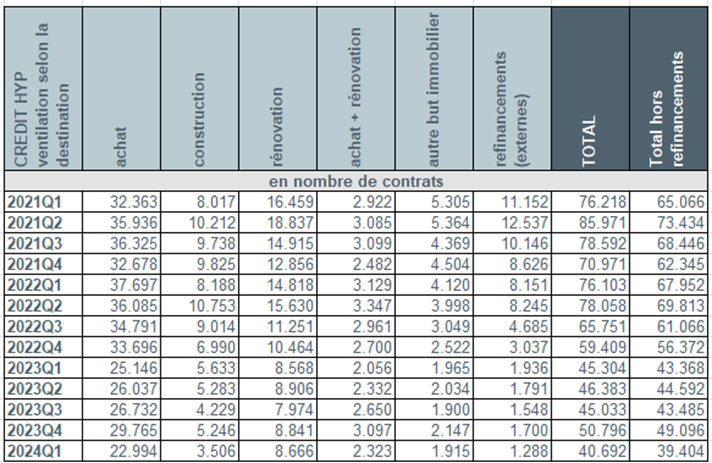

- Par rapport au premier trimestre de 2023, c’est le nombre de contrats de crédit pour la construction (-2.127, soit -37,8%) qui a connu la plus forte diminution. Une diminution a également été constatée pour le l’achat d’un logement (-2.152, soit -8,6 %) et pour les autres destinations, comme un garage, terrain à bâtir.... (- 50, soit -2,5 %). Le nombre de crédits pour achat + transformation a, quant à lui, connu la plus forte hausse (+267, soit +13%) au cours du premier trimestre 2024. Le but de transformation a connu une légère hausse (+ 98, soit +1,1 %) pour ce début 2024.

- Le nombre de refinancements externes (-648, soit -33,5%) poursuit sa baisse au premier trimestre 2024, le niveau des taux actuels n’est pas favorable à ce but. Par conséquent, moins de 1.300 refinancements externes ont encore été enregistrés au premier trimestre 2024, pour un montant total d’environ 190 millions EUR.

- Le montant moyen emprunté pour l’achat d’un logement a quant à lui légèrement augmenté au premier trimestre 2024, pour atteindre environ 194.000 EUR. Le montant moyen pour un crédit de construction a connu une légère diminution pour atteindre 206.000 EUR au premier trimestre 2024. Le montant moyen d’un crédit pour achat + rénovation a également connu une diminution, au premier trimestre 2024, pour arriver à 187.000 EUR.

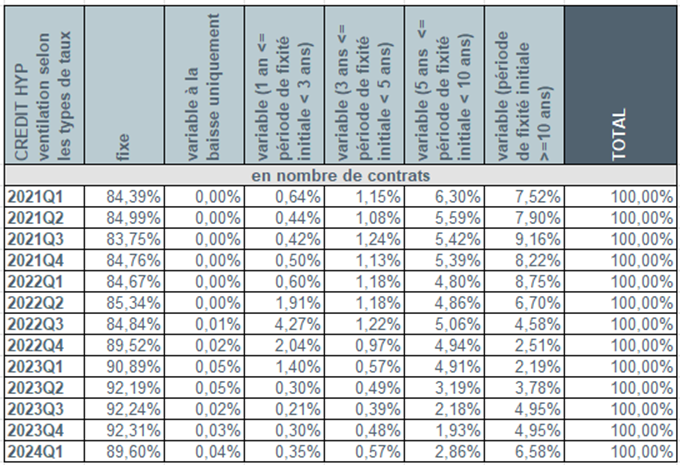

- Au cours de ce premier trimestre, plus de 9 emprunteurs sur 10 (96,2%) ont à nouveau opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Dans 0,4% des cas, les emprunteurs ont encore opté pour des crédits assortis d’un taux d’intérêt variable annuellement.

I. Nombre de demandes de crédit en hausse

Le nombre de demandes de crédit, hors celles relatives aux refinancements externes, a connu au premier trimestre 2024 une augmentation d’un peu plus de 6% par rapport au même trimestre de l’année précédente. Le montant sous-jacent des demandes de crédit a également noté une augmentation d’environ 7,6 %.

Source : UPC

L’augmentation du nombre des demandes de crédit a été observée pour presque toutes les destinations. Le nombre de demandes de crédit pour l’achat d’un logement (+ 2.436) a augmenté de +5,8%, celui pour l’achat + rénovation d’un logement (+373) de +9,4% et celui pour d’autres destinations (garage, terrain à bâtir...) de +8,6% (+249). Le nombre de demandes de crédit pour la rénovation d’un logement (+1.909, soit +16,5%) a connu la plus forte hausse. . L’attrait pour la construction d’un logement reste faible avec un nombre de demandes de crédit toujours en baisse (-853, soit -11,2%). Par ailleurs, au cours du premier trimestre de 2024, le nombre de demandes de refinancements externes poursuit son ralentissement, avec une baisse de -7,8%, le niveau actuel des taux n’étant pas favorable pour ce but.

Source : UPC

II. Nombre de crédits octroyés au premier trimestre

Au cours du premier trimestre de 2024, le nombre de crédits octroyés, hors refinancements externes, a connu une diminution d’un peu plus de 9% par rapport au premier trimestre 2023. Le montant correspondant a quant à lui également enregistré une baisse d’un peu plus de 11%

Source : UPC

La croissance de la demande de crédit n’est pas encore visible dans le nombre des crédits octroyés. En effet, il y a généralement un décalage de plusieurs mois entre le moment de la demande de crédit et le passage des actes notariés.

Source : UPC

III. Les crédits à but « construction » poursuivent leur recul

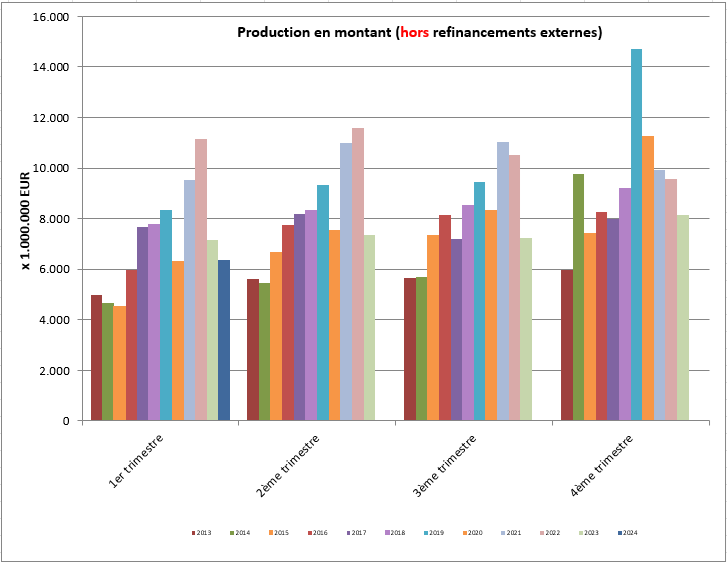

Au premier trimestre 2024, un peu plus de 39.000 nouveaux crédits ont été octroyés pour un montant total dépassant 6 milliards EUR – hors refinancements externes. Ce nombre est le plus faible enregistré depuis 2004. En montant octroyé lors d’un premier trimestre, le niveau est égal à celui octroyé en 2020.

Globalement, le nombre de crédits octroyés, hors refinancement, s’est contracté de 9% (en nombre) et 11% (en montant) par rapport au premier trimestre de 2023. Seuls les buts rénovation ainsi que achat + rénovation marquent une augmentation.

Comparativement au premier trimestre de 2023, le nombre de crédits contractés pour l’achat d’un logement (-2.152, soit -8,6%) et le nombre de crédits de construction (-2.127, soit -37,8%) ont connu une forte diminution. Cependant, le but pour l’achat + rénovation d’un logement, avec une augmentation de +13%, soit 267 crédits de plus qu’au premier trimestre de 2023, connait la hausse la plus marquée. Le nombre de crédits pour la rénovation d’un logement se stabilise en légère augmentation (+98, soit +1,1%). Le nombre de crédits octroyés pour d’autres destinations (-50), reste en baisse avec -2,5% par rapport à 2023.

Le nombre de refinancements externes a poursuivi sa baisse à hauteur de -33,5% De ce fait, ce sont moins de 1.300 refinancements externes qui ont été octroyés pour un montant total d’environ 190 millions EUR.

Source : UPC

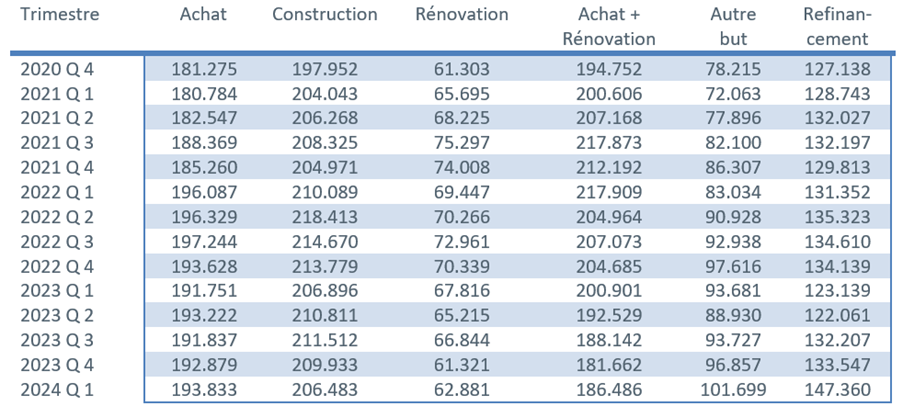

IV. Le montant moyen d’un crédit légèrement en hausse

Au premier trimestre, le montant moyen des crédits octroyés a légèrement augmenté pour la plupart des buts.

Le montant moyen d’un crédit pour l’achat d’un logement a enregistré une augmentation au cours du premier trimestre 2024 jusqu’à environ 194.000 EUR.

Le montant moyen d’un crédit pour l’achat d’un logement + rénovation repart également à la hausse, pour atteindre environ 186.500 EUR.

Le montant moyen d’un crédit de construction a connu une légère baisse au premier trimestre 2024, pour descendre à un peu moins de 207.000 EUR par rapport au premier trimestre de 2023.

Source : UPC

V. 96% des emprunteurs optent toujours pour un taux fixe

Au cours du premier trimestre 2024, plus de 9 emprunteurs sur 10 (9623%) ont à nouveau opté pour un taux d’intérêt fixe ou un taux d’intérêt variable assorti d’une période initiale de fixité des taux de minimum 10 ans. Environ 3,3% des emprunteurs ont privilégié un taux d’intérêt variable assorti d’une période initiale de fixité des taux entre 3 et 10 ans. Moins de 0,5% des emprunteurs ont choisi un taux variable annuellement.

Source : UPC

Compte tenu des taux d’intérêt en augmentation (voir graphique ci-après), les consommateurs belges continuent donc de privilégier très largement la sécurité. Le nombre de personnes qui optent pour un taux d’intérêt variable reste faible. Mais la législation protège aussi particulièrement le consommateur qui opte pour un taux d’intérêt variable. C’est ainsi que ce taux ne peut, après adaptation en fonction de l’évolution des indices de référence applicables, jamais excéder le double du taux d’intérêt initial.

Source : Stat BNB

Un octroi de crédit hypothécaire responsable reste le principe de base

Le secteur du crédit est et demeure conscient qu’une grande prudence doit présider à l’octroi de crédit hypothécaire et qu’un octroi de crédit responsable doit demeurer le principe de base absolu. A cet égard, le secteur est donc en phase avec les autorités de contrôle : les prêteurs doivent faire preuve de toute la prudence qui s’impose afin, d’une part, d'éviter au maximum que les emprunteurs individuels ne contractent des prêts excessifs et, d’autre part, de préserver la stabilité financière.

Pour plus d'informations

Pour de plus amples informations sur le sujet, n’hésitez pas à prendre contact avec le service de presse (02 507 68 31 – press@febelfin.be).

Toutes les statistiques en matière de crédit hypothécaire (2000 – 2024Q1), ventilées selon la destination du crédit et le type de taux d’intérêt, sont disponibles sur le site internet de l’UPC (www.upc-bvk.be) sous la rubrique « Presse et chiffres ».